一、全球市场

1.1生产

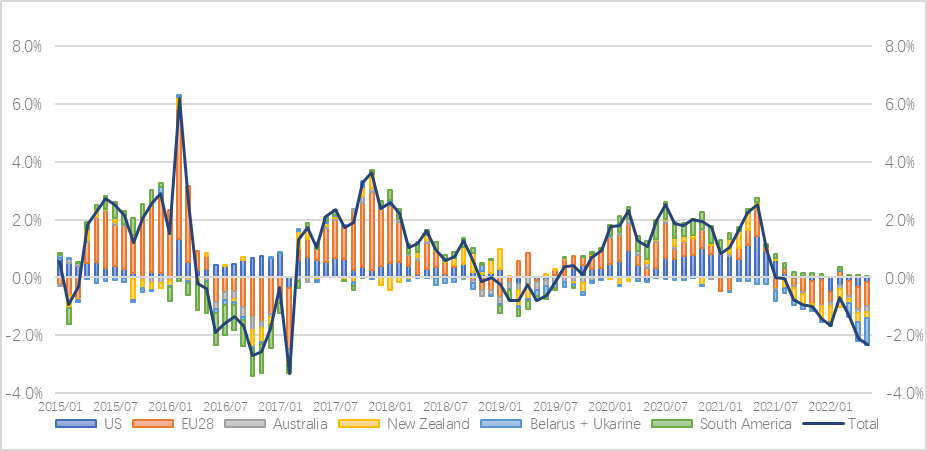

2022年5月全球主要出口国原奶产量同比下降2.3%

2022年5月全球主要出口国原奶产量继续延续同比下降趋势,主要集中于美国、欧洲、大洋洲几大产区,南美、阿根廷小幅增长。其中乌克兰3-5月原奶产量未发布,暂以分别同比下降21.0%、23.0%、26.7%预估。

图1:2015-2022年乳制品主要出口国牛奶产量的年同比增长情况

数据来源:USDA, Clal, DCANZ, UDMDatabase(乌克兰3-5月产量数据暂未发布,以同比-21.0%、-23.0%、-26.7%估计)

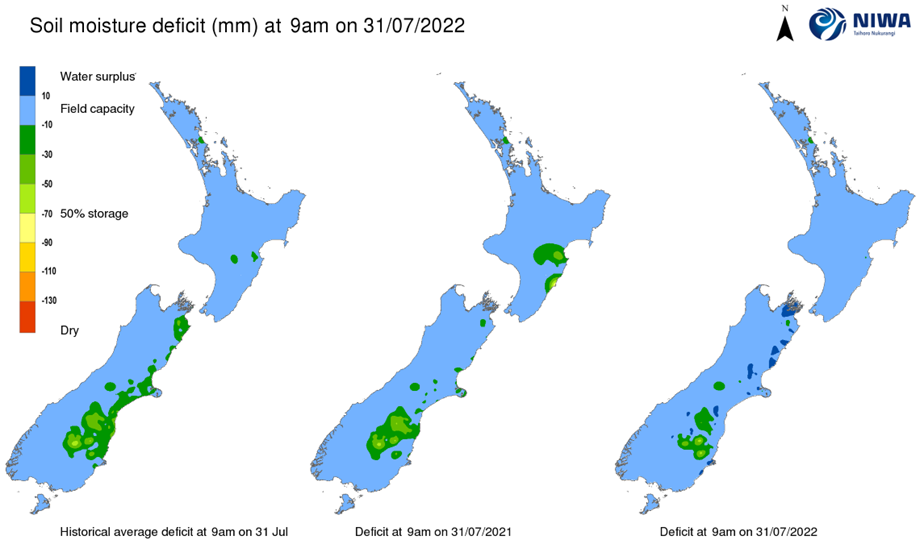

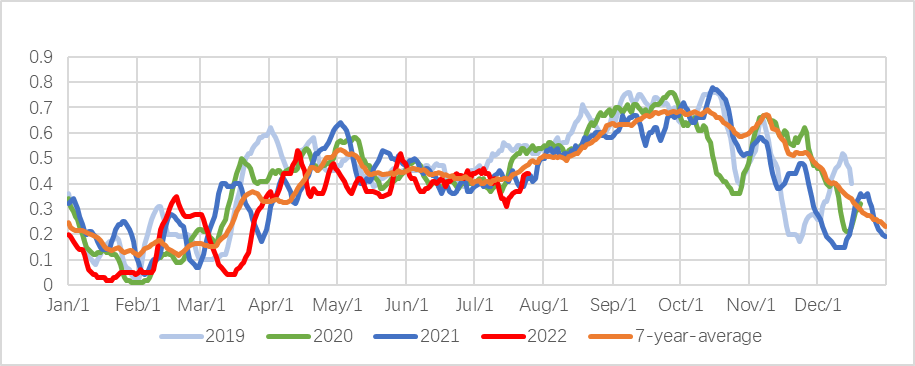

6月新西兰产奶量同比增长1.0%,强降雨或将影响产季高峰产奶量

2022年6月新西兰产奶量(按乳固体计算)与去年同期相比增长1.0%,但6月产奶量通常为全年最低,基本只占整个产季产奶量的1%,受天气影响,洪水席卷了大部分地区,坎特伯雷的降水量屡创新高。拉尼娜通常会在春季带来降水,并于夏季带来干旱,目前看来这种天气模式将与去年一致,继续延续下去,因此从这个方面来看,无疑将给新的产季产奶量带来负向影响。

有报告显示称,北岛主产区怀卡托地区的牧草生长情况明显低于预期,该地区牧场已在考虑增加补充饲料以满足奶牛的正常产奶,但其他的牧场在此时同样做出迅速反应的可能性不大,如果持续性的降雨继续延续至8月,当期产奶量将有很大可能难以达到一个良好的峰值,从草情图中也可看出,缺乏日晒给牧草的生长带来了明显的影响。因此结合这一情况,补充饲料以及高企的氮肥价格将继续成为影响原奶成本的一大重要因素。

根据NZX最新报告预测,其继续调低22/23新产季奶产量,同比21/22产季下降1.9%。其他新西兰主要厂商对于新西兰新产季产奶量的预测在同比0%-3%不等。

图2:新西兰墒情图

数据来源:NIWA

图3:新西兰北岛草情指数

数据来源:Bloomberg

图4:新西兰南岛草情指数

数据来源:Bloomberg

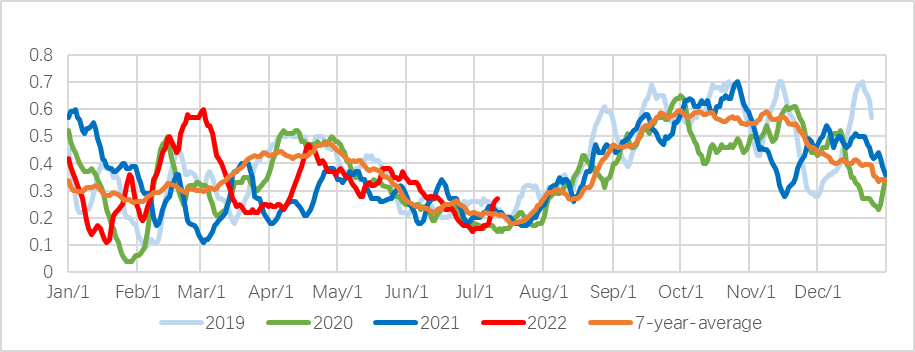

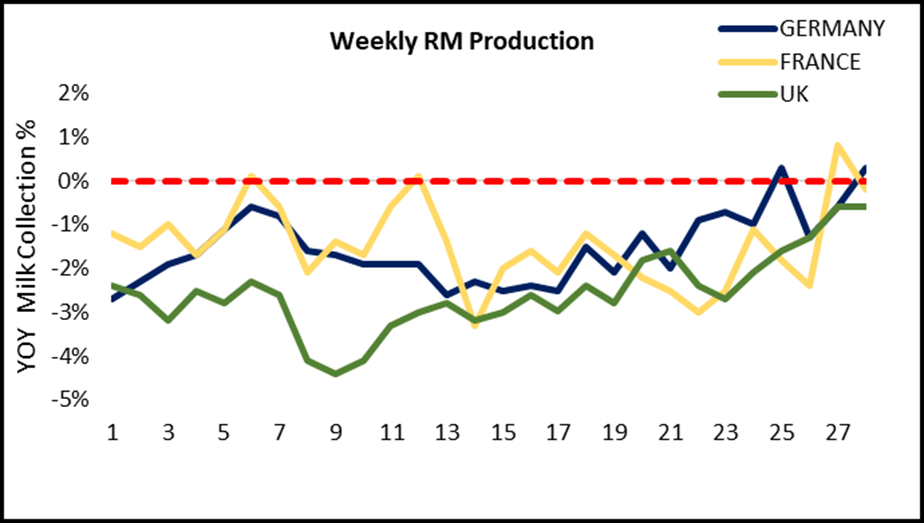

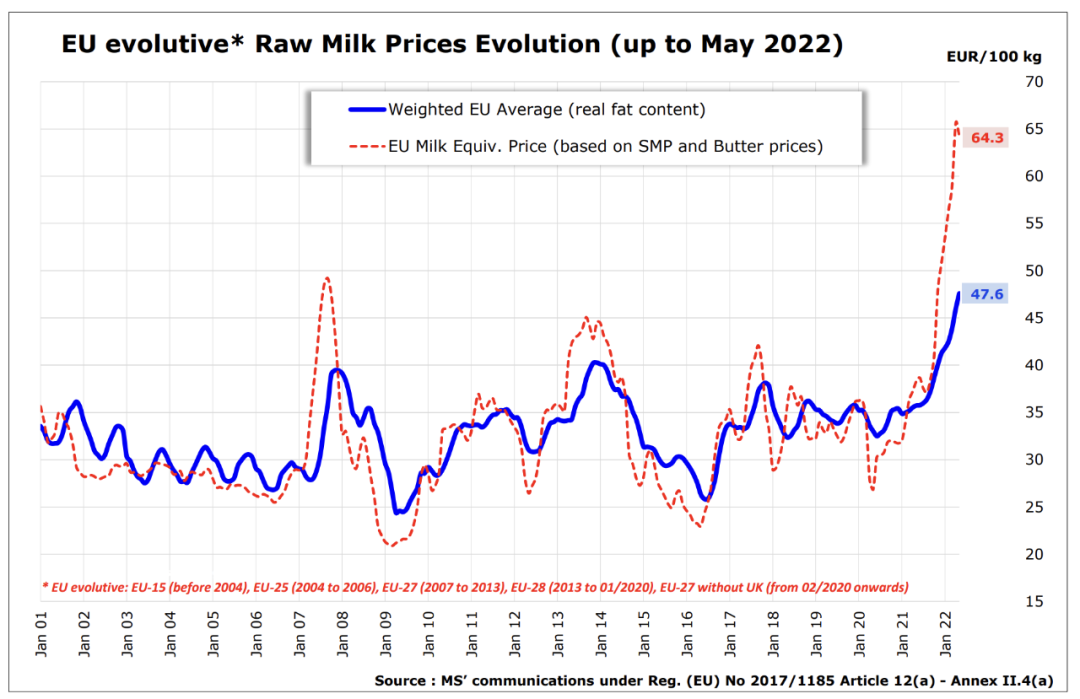

2022年5月欧盟27国和英国奶产量同比下降1.4%

欧盟27国和英国产奶量继续下降,5月同比下降1.4%,德国、法国、英国、荷兰以及爱尔兰分别同比下降1.8%、1.9%、1.2%、0.8%、2.4%。俄乌冲突使得饲料、肥料、天然气以及原油供应端压力继续加剧,增加了养殖成本,使得北半球许多农场通过减产来减缓成本压力。此外环境保护法在考验农民对此适应性的同时也对农场生产带来了更大的压力。

5月欧洲乳制品出口量整体同比下降8%,截至5月全脂出口量同比下降11%。5月全脂粉、脱脂粉、无水油及奶酪出口量均同比下降,分别为16%、18%、17%及1%。

2022年第28周(7月11日-7月17日)周度数据显示,法国奶产量同比下降0.2%,德国奶产量同比上升0.3%,英国奶产量同比下降0.6%。对比前几周数据,已于近月初见出现正向增长。

图5:欧洲主要国家周度原奶产量

数据来源:EuroStat

图6:2014-2022年欧盟原奶价格

数据来源:CLAL

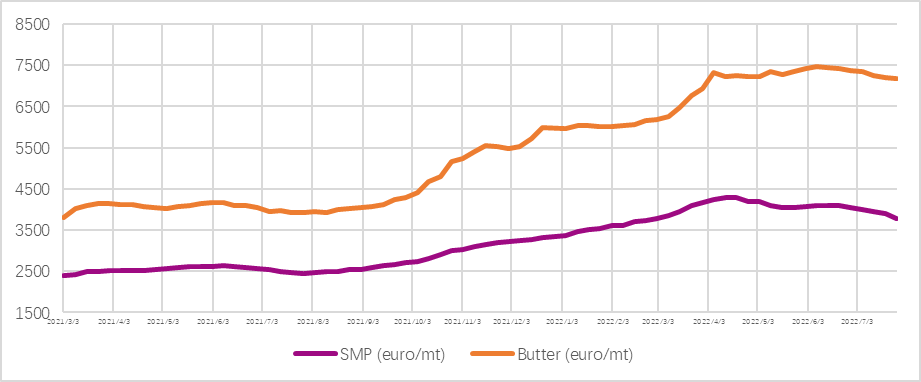

图7:欧洲脱脂粉价格指数及黄油价格指数(单位:欧元/吨)

数据来源:EEX

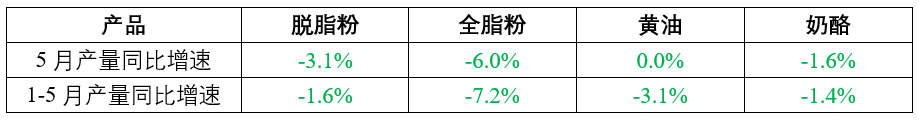

欧盟(EU 27)各类乳制品产量的同比增速情况如下表所示。据统计,2022年5月脱脂粉、全脂粉、奶酪产量分别同比下降3.1%、6.0%、1.6%,黄油产量同比持平;2022年1-5月累计产量全部呈不用比例同比下降。

表1:2022年5月欧盟27国各类乳制品产量同比增速

数据来源:European Commission, Milk Market Situation

2022年6月美国原奶产量同比增长0.2%

2022年6月美国原奶产量较去年同期增长0.2%。从最新的奶牛存栏量数据可以看出,6月奶牛存栏量继续呈同比降低,但较5月环比增长约4000头,且奶牛单产量虽环比下降,但同比较去年同期增长1.0%,因此拉动了当月原奶产量。

图8:美国奶牛月度存栏量

数据来源:CLAL

根据美国5月份乳制品出口数据显示,乳制品出口总量同比增长9%。其中全脂粉出口量同比增长18%,主要来自对北非及南美的强势出口;脱脂粉出口量同比降低9%,主要由于对中国、中东、南美的出口量分别大幅同比减少40%、62%及8%。

22年5月美国脱脂粉(含NFDM)产量约10.5万吨,同比减少4.1%,5月底脱脂粉库存环比小幅增长,同比降低9%。

图9:美国脱脂粉月度库存

数据来源:CLAL, USDA, 单位:磅

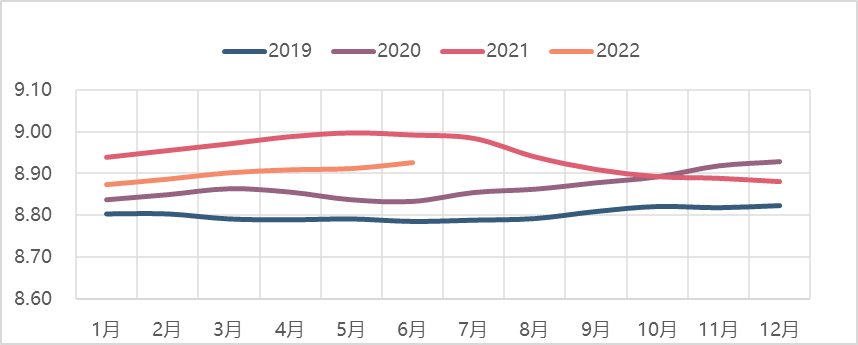

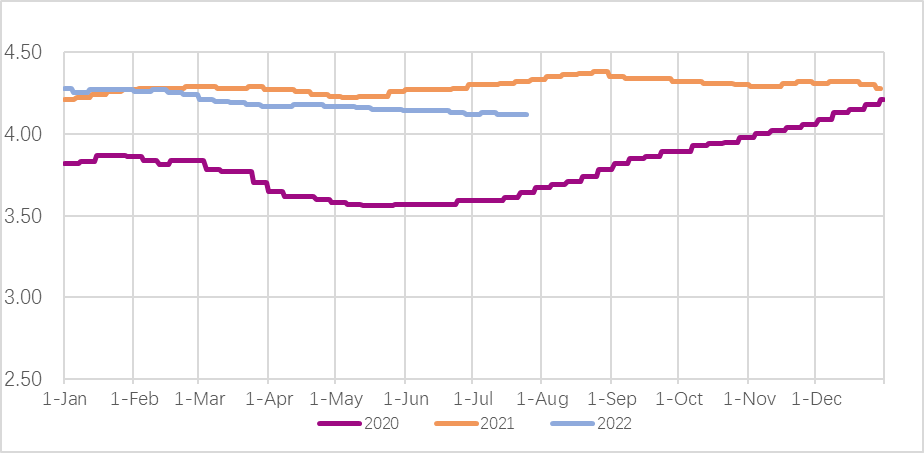

国内原奶价格持续走低,奶牛饲养成本仍居高不下

据农业农村部监测数据,2022年6月月度生鲜乳均价约4.14元/公斤,之后生鲜乳价格环比和同比均继续下降。6月玉米月度均价3.00元/千克,环比下跌1.0%,同比持平;豆粕月度均价4.51元/千克,环比下跌1.1%,同比上涨20.3%。

另外据海关统计,1-6月我国进口干草累计81.77万吨,同比增长6.9%,进口金额37570.75万美元,同比增长38.6%,平均到岸价459.45美元/吨,同比增长29.6%。

各省市发布2022年第三季度生鲜乳交易参考价

河北发布第三季度生鲜乳交易参考价为4.19元/公斤,最低限价3.94元/公斤;黑龙江发布第三季度生鲜乳交易参考价格为4.10元/公斤,最低不低于3.95元/公斤;上海发布2022年下半年生鲜乳收购基础价为4.11元/公斤,上海地区奶牛场2022年下半年度生鲜乳平均生产成本为4.2元/公斤;山东省确定第三季度生鲜乳交易参考价为4.15元/公斤;四川省下半年生鲜乳收购指导价格为5.21元/公斤,最低限价4.96元/公斤。

图10:中国主产省周度原奶价格(2020-2022)

数据来源:农业部

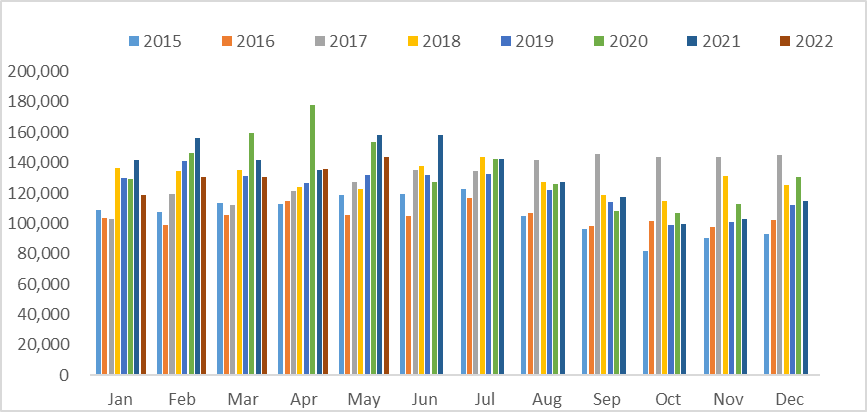

1.2贸易

2022年6月无水奶油进口增长强势,其他品种均呈不同比例下降

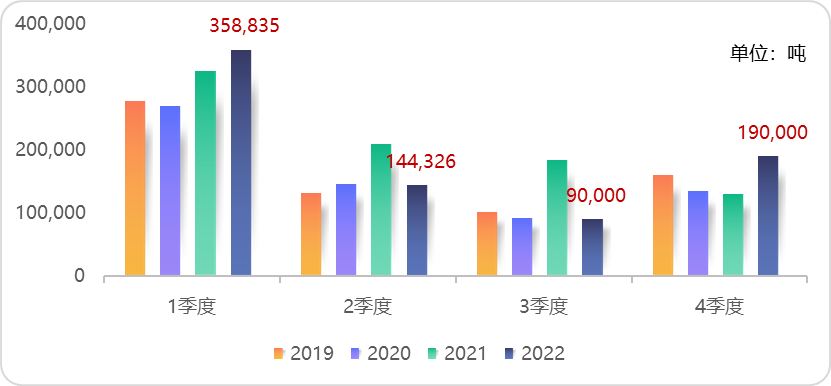

2022年6月无水奶油进口量同比增长64%,其他产品均同比下降。6月全脂粉进口量3.5万吨,较去年同期减少约3.3万吨,同比减少约48%,自3月开始已连续同比下降4个月;1-6月全脂粉进口量总计约50.3万吨,同比减少约6%。新西兰6月向中国出口全脂粉约3.2万吨,同比下降64%。

自今年3月以来,国内各地疫情频发。上海市内阳性病例仍旧断断续续时有发生,多区域继续小区级别封禁;其他地区包括天津、山东、河南、广东、甘肃等地于近期出现疫情反弹,继续落实严格防疫政策。随着上半年已过,疫情对于乳制品行业的消费影响已十分显著,据统计局数据显示,6月乳制品产量275.1万吨,上半年累计同比增长仅1%。这与再创新高的原奶增长形成鲜明对比,统计局上半年统计公报称,2022年上半年原奶产量同比增长8.4%。,据我们了解,国内喷粉(尤其是西北地区)已持续至7月,全脂粉的库存消耗依旧是推动市场价格回归正常水平线的重要推动力。

但由于此前高企的原料成本,以及因疫情影响的生产节奏放缓,许多终端生产厂商采取“随用随买,减少囤货”的原料购买策略。但随着近期GDT价格与现货市场价格持续走弱,贸易商及终端工厂的采购有一定恢复。我们预计随着三季度进口量的继续减少和国内消费的恢复,国内库存将继续下降,四季度进口量将随着价格下行有所恢复,但由于近期消费反弹弱于预期,我们也相应调低了四季度的进口预期;尽管如此,由于2023年全脂粉及脱脂粉优惠关税配额已于2022年使用完毕,11月及12月到港产品将不会压港至明年1月清关,因此我们预期四季度进口量仍将出现“虚假”的“强劲增长”。

表2:2022年中国全脂奶粉进口量预期

数据来源:GTT, Olam

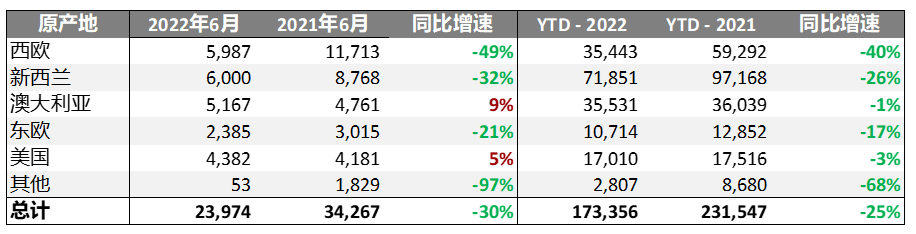

2022年6月脱脂粉进口量2.4万吨,较去年同期减少约1万吨,同比下降30%。1-6月脱脂粉进口量合计17.3万吨,较去年减少5.8万吨,同比下降25%。

从分产地明细来看,来自澳大利亚和美国的脱脂粉进口量6月分别同比上升9%和5%,其他主产区均同比大幅下降,6月总进口量同比下降30%。对比1-6月整体数字,来自全球主产区的脱脂粉进口量全部呈不同比例同比下降,2022年上半年进口总量同比下降25%。

在脱脂粉供应端较为短缺的大环境下,前期脱脂粉价格一路飙升,然而自3月以来受国内防疫政策的影响、脱脂粉与全脂粉价差的扩大,消费端需求显著下降,带动市场价格随之持续走低,终端工厂及国内贸易商对脱脂粉均持有观望态度,最终购买及价格的回升仍需终端需求的推动。

表3:中国脱脂粉进口量分产地明细-6月

数据来源:GTT, Olam

表4 :2022年6月中国乳制品进口情况

数据来源:GTT(YoY: 同比增长;LME: Liquid Milk Equivalent 液奶当量)

1.3消费

6月乳制品产量同比增长0.3%

根据国家统计局数据,2022年1-6月乳制品产量1510.9万吨,同比增长1.0%,其中6月产量275.1万吨,同比增长0.3%。

上半年消费市场经受疫情冲击,6月市场销售加快恢复

上半年,受疫情多发频发等因素影响,消费市场受到较大冲击,市场销售同比下降。但随着疫情防控形势向好以及促消费政策发力显效,消费市场逐步回暖,6月份多数商品零售增速回升,餐饮消费持续恢复,部分地区市场销售明显改善,实体店铺经营向好,消费市场显现出加快恢复态势。

新冠肺炎疫情对市场销售冲击较大。上半年,本土疫情多点散发,波及全国大多数省份,消费市场运行承压,3、4、5月份市场销售连续下降。上半年社会消费品零售总额210432亿元,同比下降0.7%。分季度看,一季度增长3.3%,二季度下降4.6%。城乡市场销售均有所下滑,上半年城镇和乡村消费品零售额分别下降0.8%和0.3%。

6月份市场销售增速转正。随着全国疫情防控形势好转,促消费政策效应显现,消费市场加快恢复。6月份,社会消费品零售总额同比增长3.1%,在5月份比4月份降幅收窄基础上实现由降转升;其中,限额以上单位消费品零售额同比增长8.1%,而5月份为下降6.5%。

总体看,6月份消费市场呈现加快恢复势头,但上半年消费市场运行承压,餐饮收入及限下单位消费品零售额增速仍未转正。下阶段,要落实落细一系列支持市场主体、提升居民消费意愿和能力、释放居民消费潜力的促消费相关政策,推动消费市场持续恢复。

原文链接:http://www.stats.gov.cn/tjsj/sjjd/202207/t20220715_1886496.html

二、GDT

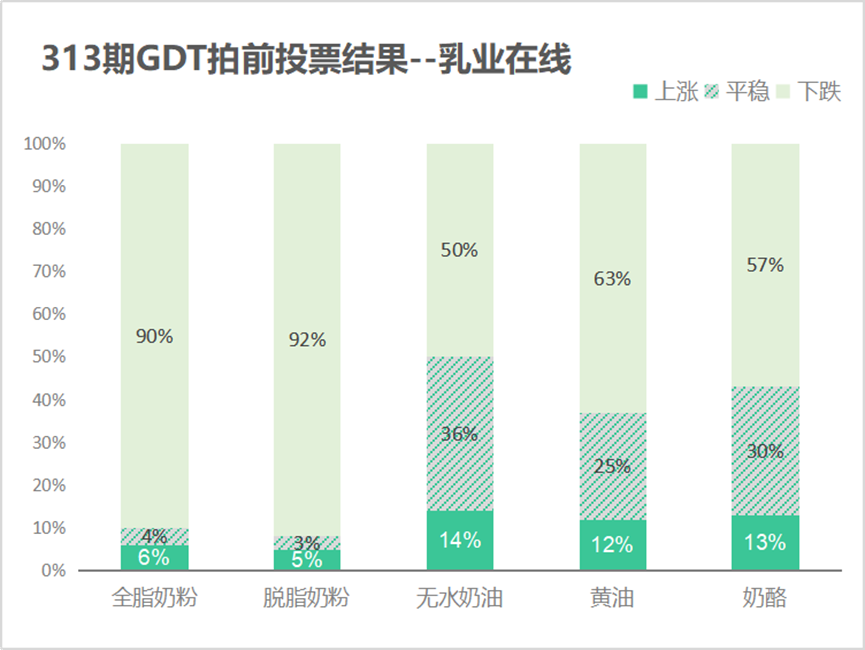

2.1第313期GDT拍前投票结果

在8月2日第313次拍卖盘前分析,我们发出的价格走势预测投票,投票结果如下:

图12:第313期GDT乳业在线拍前投票预测结果

数据来源:乳业在线

2.2第313期GDT拍卖综述

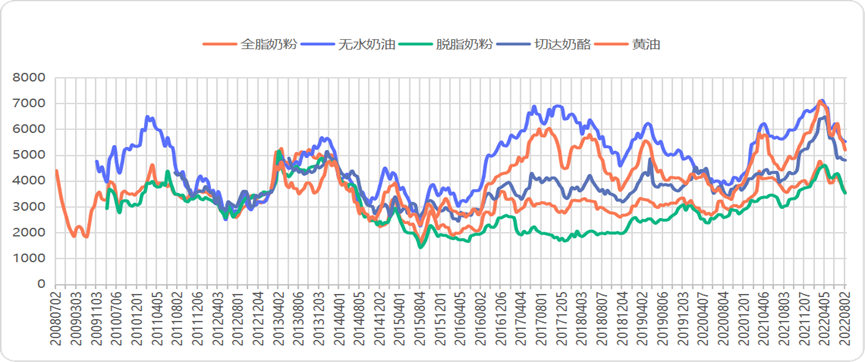

2022年9月– 2023年2月发货,投放量同环比均有所增加,主要增量来自于全脂奶粉、脱脂奶粉;拍卖再次大跌5%,均价下行至3913美元;成交27500吨,成交量大涨28%;主要品种无一上涨,无水油和奶酪较为抗跌,其它品种暴跌收场。

图13:2008-2022年各产品GDT成交均价

数据来源:GDT,乳业在线

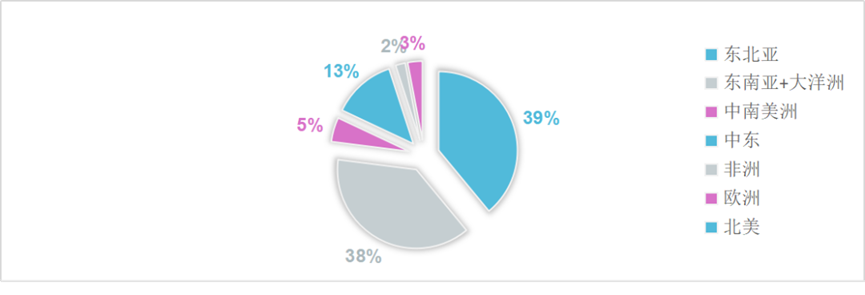

本次拍卖中,中国大陆买家都在看打脸的飞机,参拍欲望不高,仅仅在黄油上再次占据了66%的购买额度;东南亚支撑了2个奶粉品种的大盘;无水则是中南美独占鳌头,东南亚中东平分秋色;车达奶酪则主要靠中东大户进行了顽强抵抗。

图14:第313期GDT主要购买国成交比例

数据来源:GDT

本次拍卖中,中国大陆买家都在看打脸的飞机,参拍欲望不高,仅仅在黄油上再次占据了66%的购买额度;东南亚支撑了2个奶粉品种的大盘;无水则是中南美独占鳌头,东南亚中东平分秋色;车达奶酪则主要靠中东大户进行了顽强抵抗。

表5:第313期GDT主要品种各合同期价格

数据来源:GDT,无水奶油价格为Premium 210kg drum-NZ价格,无盐黄油价格为Unsalted 25kg – NZ价格,切达为Young-NZ价格,阿拉脱脂为Arla-Medium Heat Regular-EU价格,脱脂奶粉为Fonterra – Medium Heat – NZ价格,全脂奶粉为Fonterra – Regular – NZ价格

三、现货市场

3.1 全球主要产区市场价格

表6:第30周全球主要市场乳制品现货价格

数据来源:乳业在线

来自: 乳业在线