记者/唐如钰 姚亚楠

编辑/赵云

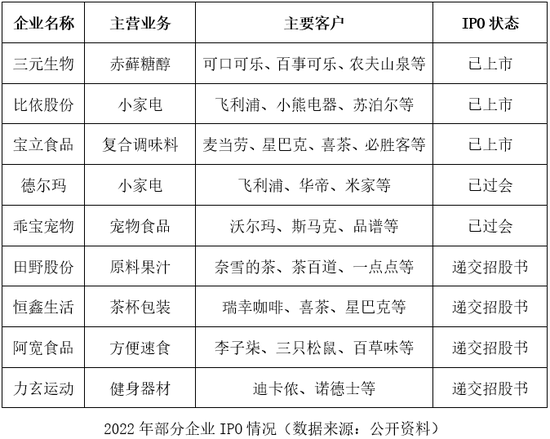

过去一年,新消费品牌从狂热走向冷却,但其背后的供应商却实实在在收获了红利,在资本市场吃香。记者注意到2022年以来,已有近20家企业先后冲刺二级市场或斩获大额融资,其中不乏元气森林、瑞幸、喜茶等网红品牌供应商。

对于消费品供应链企业在一、二级市场走红,每经记者在走访中了解到,其如今的活跃主要源于两大因素--市场进入存量竞争,开源变得更加困难,企业更加重视优化成本结构与效率,话语权的天秤逐渐向供给端倾斜;同时,消费品产业链上游资本化较低程度,处于估值洼地,更具投资性价比,因此引得资本青睐和布局。

新消费遇冷,供应商排队IPO

过去一年,新消费品牌从狂热走向冷却,但其背后的供应商却实实在在收获了红利。

每经记者注意到,进入2022年,新消费领域的代工厂、供应商企业开始密集IPO:2月10日,元气森林的主要供应商赤藓糖醇生产企业三元生物正式登陆深交所,“零卡零糖零脂”概念的兴起使得代糖产品迎来井喷式增长,赤藓糖醇作为天然零热量甜味剂被食品饮料厂商使用。

三元生物招股书显示,其客户除了元气森林,还包括莎罗雅、美国TIH、可口可乐、百事可乐、农夫山泉等饮品头部企业。2018年至2021年1-6月,赤藓糖醇收入占三元生物营业收入的比重分别高达84.65%、59.87%、78.80%和91.48%,2021年1-6月,仅元气森林就为其贡献了近1.9亿元的销售额。

三元生物之后,厨房小家电代工企业比依股份成功登陆上交所主板,空气炸锅与空气烤箱是其主要产品。据其招股书,比依股份绝大部分业绩来源于代工出口,以ODM/OEM业务为主,Philips/飞利浦、NEWELL/纽威品牌、小熊电器、苏泊尔等是其主要客户,报告期内自主品牌收入占比仅在3%以内。

除了上述两家企业,记者梳理发现,今年以来,在宠物食品、复合调味料、新茶饮、健身器材等诸多细分赛道,均出现了代工厂比新品牌先一步迎来上市潮的现象,如为迪卡侬、诺德士生产跑步机、椭圆机的力玄运动已经披露招股书,给麦当劳、必胜客做沙拉酱的宝立食品已经敲钟,卖杯子给瑞幸、喜茶的恒鑫生活也在准备IPO。

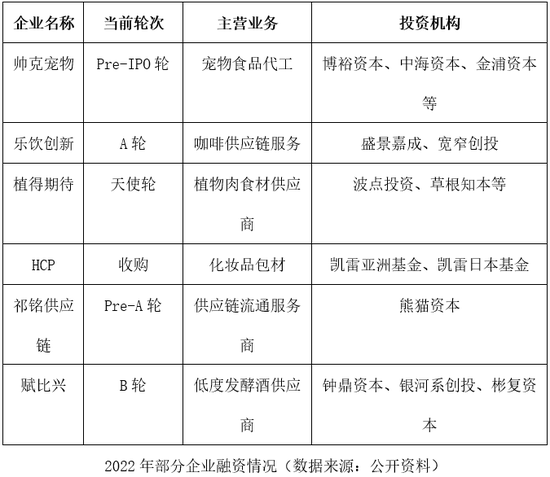

二级市场排队上市的热闹情景,在一定程度上给了一级市场中的创新企业和投资人不少信心。2022年,代工厂、供应链企业也频频斩获融资,如今年5月,宠物食品供应链领军企业帅克宠物宣布获近5亿元融资,由百联挚高资本与博裕资本领投。在当月,凯雷宣布向霸菱亚洲(BPEA)的关联基金收购化妆品包装供应商HCP包装集团100%的股权,HCP是是目前世界上最大的化妆品包装材料供应商之一,与雅诗兰黛、欧莱雅、资生堂等知名化妆品、护肤品牌均有合作。

新消费的尽头,是效率故事?

为何新消费投资行情急转直下,其背后供应商却在资本市场吃香?

采访中,多位投资人向记者分析称,一方面,在流量红利见顶、烧钱营销成为过去后,品牌竞争回归产品力,消费行业愈发重视成本结构与效率;另一方面,消费群体喜好的分化和Z世代个性化、“喜新厌旧”的消费习惯,让品牌更加依赖柔性化、小单快闪的供应模式。因此,掌握这些生产能力的供给端企业价值进一步凸显。

宽窄创投创始合伙人潘金菊就向记者分析称,中国消费市场由增量转向存量市场的竞争,作为世界工厂本土消费品供应链也在寻求进一步的突破--更优技术、更好功能性、更优成本和性价比等等,“其实是由行业内卷加重导致的,但我们认为这本身也产业价值链重塑的过程,其中就涌现了新的投资机会”。

“我们看到这一波大消费浪潮中,多数新品牌选择了OEM/ODM代工生产模式,甚至把产品研发工作也交给代工厂,那么这一阶段他们会高度依赖供应商,如此轻模式下,新品牌可以迅速涌现,也会快速迭代,而掌握研发生产的供应链企业反而能沉淀下来,甚至诞生百亿美元级的企业”,北京地区一位长期关注消费赛道的投资人告诉记者。

除了产业链价值的凸显,消费品供应链的高成熟度和低资本化也是吸引投资机构入场的主要原因之一。

“我们常说VC资本不愿碰重模式、周期长的项目,其中一个重要的原因是基金周期等不起,但中国消费品领域的供应链已经非常成熟,不管是代工厂还是供应商都迈过了苦哈哈建厂跑单子的阶段,这个时候PE/VC更愿意陪伴企业成长,换句话说是可以更快摘到果子”,前述投资人表示。

“供应链过去是不太被VC所关注、资本化程度不高的,和消费品牌此前的激进相比,供应链企业的估值相对合理,也更具投资性价比”,挑战者创投管理合伙人&CEO周华进一步向记者说道。

该机构此前成功孵化了元气森林,并投资了像M Stand、马记永、有棵树等新消费品牌,近年来围绕消费产业方向,其投资步伐也逐渐向供给端企业渗透。

流量见顶后,行业谁是C位?

在他看来,越来越多的供应链企业映入投资机构的眼帘意味着消费行业开始回归产品的本质,纯讲GMV故事的商业模式逐渐被资本摒弃,“这对行业来说肯定是好事,不管供应商还是代工厂与产品都是正相关的,刚开始新消费的VC可能只关注营销卖货,但久而久之发现过于轻模式、只卖货的公司其实底盘不稳,消费行业的核心还是产品力,所以现在大家也是在做一个回归本质的事情”

那么,什么样的供应链企业更受资本偏爱?

记者注意到,目前登陆二级市场以及斩获融资较多的企业大多来自食品饮料、彩妆护肤、小家电赛道,这些品类通常具备行业链条长,SKU多且分散、毛利较高的特点。

潘金菊向记者介绍,供应链越分散、越复杂的产业,其各个环节的沟通成本、信息损耗越高,那么能在该领域充分整合资源、提供一站式服务的企业,更具投资价值,“在尤其在市场环境不佳,企业开源难时,能够帮助客户降本提效节流的公司自然话语权和价值都会凸显”。

此外,供应链企业的创新能力和技术门槛也是她投资时的主要考量,“我们希望挖掘到有明显创新优势去重塑价值链的企业,或者可以通过数字化、技术迭代为行业带去效率升级,这样的企业往往有着明显护城河和定价权。”

周华则表示,其所在机构的逻辑是沿着被投企业的产业方向去深入投资,“我们会在企业的发展中观察它的真实需求在哪里,沿着这个方向去布局,加强被投企业间的相关性,我认为这样更容易挖掘到真正有价值的项目,逻辑也很好被验证”。

“消费行业是古老的赛道,历史长河里也一直有巨头公司诞生,这是一个久经不衰的好赛道,只是有价值的领域会随着时代的迁移而变化,而我们相信伟大决定于选择,大公司一定诞生在大赛道,所以我们也始终围绕着"中华有为、挑战巨头、投资好产品、相信年轻人"的核心理念去做投资,寻找那些面向年轻消费群体,有能力实现国货崛起、出海,甚至挑战国际巨头的消费品公司”,他补充道。

与此同时,记者注意到,风口赛道的供应链厂商也正受到下游客户的冲击和挤压--新消费巨头开始转战产业链上游,如元气森林、简爱酸奶、自嗨锅等网红品牌均在近两年完成了自建工厂。

对此,周华分析称,长远来看在食品饮料护肤等领域,前端品牌和供应链的边界会越来越模糊,未来将会是二者深度融合、共存的局面。

“消费品不是一个暴利行业,当企业形成一定规模后,都可能会继续渗透到原材料、配套产品和销售渠道等众多环节。一方面,他们要深入把控产业链,确保自身掌握更多话语权;另一方面,也是往上游端蔓延攫取更高的利润,但无论是谁都无法覆盖所有环节,所以未来会是品牌与供应厂商在市场数据、研发和资源上的交互合作,而单纯只卖货讲GMV故事的公司会越来越难生存”,他说到。

乐饮创新创始人李阳日告诉记者,巨头自建系统化供应链在消费领域并不罕见,可口可乐、星巴克、瑞幸即是典型例子。但并非所有赛道的品牌都会将业务扩至供给端,尤其针对Z世代、细分群体的新消费领域往往难以形成巨头效应,因此产业链各环节仍是深度合作大于竞争挤压。

他以自己所在的精品冷萃速溶咖啡举例,“这是一个相对小众的领域,玩家多为中小型品牌,需要向特定消费群体提供不同个性和价值的产品,他们不具备和上游已形成规模化的企业竞争的优势,所以这个行业更多是品牌通过更柔性和个性化的供应链不断迭代产品服务消费者变化的需求,当然其中话语权也是动态倾斜”。

潘金菊则建议,长久来看,供应链端企业必须建立好护城河,确保自己在产业链条上的价值能与客户长期绑定,例如从数字化、柔性化、性价比方面发力,向品牌端提供更好的服务,以及通过技术创新掌握产业话语权,或者有更大的野心借助今天发达的互联网内容电商等等直接触达消费者,“只有这样才能避免过于依赖中大型客户,甚至被他们竞争挤压”。