《投资者网》汤巾

编辑 胡珊

稳中求变,以变为进。已经走过34年历程的中国平安保险(集团)股份有限公司(下称“中国平安”,601318.SH,2318.HK),依然能在乱云飞渡中从容把握航向,持续行驶在高质量发展的轨道之中。

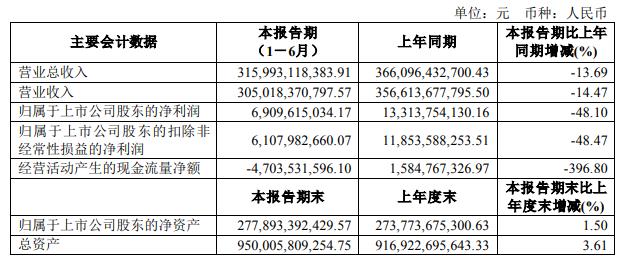

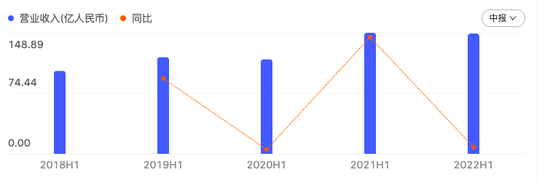

8月23日晚,最新披露的2022年中报体现出中国平安“大船稳行”的姿态,其不仅利润稳定增长,现金分红水平进一步提升,而且综合金融优势持续巩固,寿险业务改革成效初显。

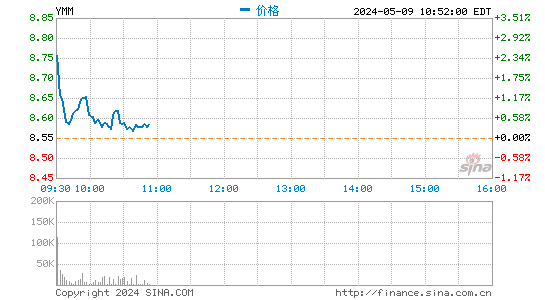

A股市场上,8月24日大盘出现调整,上证指数跌1.86%,深证成指跌2.88%,但中国平安股价高开高走,收盘上涨2.19%,彰显出投资者对于这份成绩单的认可。

据了解,中国平安致力于成为国际领先的综合金融、医疗健康服务提供商。面对医疗生态发展的巨大机遇以及金融保险业务的升级周期,该公司积极构建“金融+养老”“金融+健康”等产业生态,提供专业“金融顾问、家庭医生、养老管家”服务,打造有温度的产品与服务。

中国平安总经理兼联席CEO 谢永林

中国平安总经理兼联席CEO 谢永林战略升级业绩稳增

在今年复杂的内外部环境影响下,交出一份令人满意的成绩单,对每一家上市公司来说,都不是一件容易的事情。而中国平安披露的中报各项指标增长稳健,同时呈现出多个经营亮点,给投资者吃了一剂“定心丸”。

中报显示,2022年上半年,中国平安实现归属于母公司股东的营运利润853.4亿元,同比增长4.3%;年化营运ROE达20.4%;归属于母公司股东的净利润602.73亿元,同比增长3.9%。值得一提的是,中国平安持续提升股东回报,向股东派发中期股息每股现金0.92元,同比增长4.5%。

同时,中国平安一站式综合金融服务模式持续稳健发展,客户经营成效良好。截至2022年6月末,集团个人客户数超2.25亿;客均合同数稳步增长至2.95个,较年初增长1.4%。上半年,团体业务对公渠道综合金融保费规模同比增长7%。

具体来看各金融主业,2022年上半年,平安寿险及健康险业务营运利润589.93亿元,同比增长17.4%;平安产险实现原保险保费收入1467.92亿元,同比增长10.1%,综合成本率97.3%。

得益于企业战略持续深化和精细化运营,平安银行业绩增长和资产质量保持平稳,2022年上半年实现营业收入920.22亿元,同比增长8.7%;净利润220.88亿元,同比增长25.6%。截至2022年6月末,其不良贷款率1.02%,较年初持平;拨备覆盖率290.06%,风险抵补能力保持较好水平。

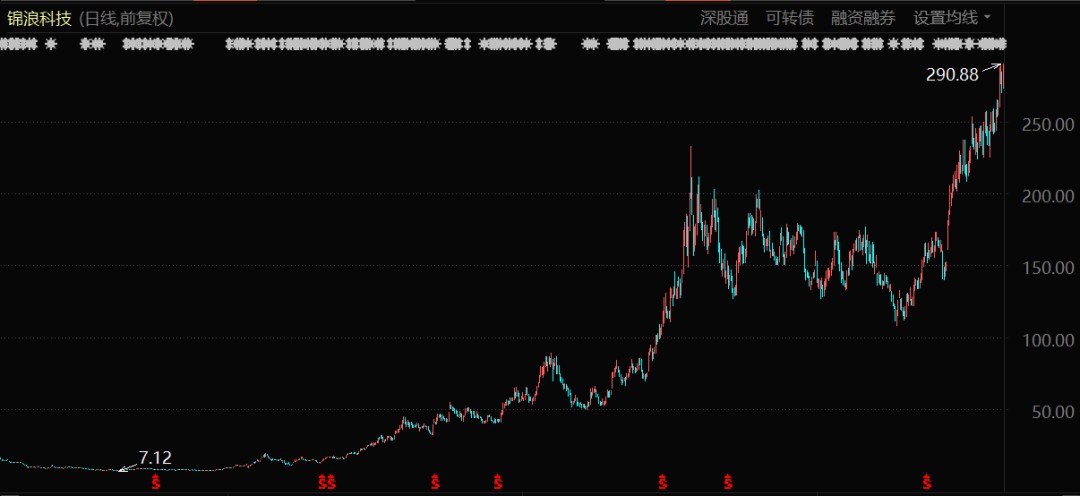

2022年是平安文化重塑、战略升级、改革转型的关键一年,面对新时代的机遇和挑战,其品牌建设回归本源。7月23日,中国平安宣布正式焕新、升级公司品牌标识,将现有品牌标识中的标语“金融•科技”回归为“专业•价值”。

可以看出,在高质量发展的背后,“专业、价值”始终是平安人的行动指南和不懈追求,亦成为公司战略创新和业务变革的强劲动力。

实际上,企业品牌标识的变化,也映射出中国平安已经开启“综合金融+医疗健康”战略转型的新篇章。

坚持以客户需求为导向,中国平安积极打造行业最专业的金融顾问、家庭医生、养老管家,力求把复杂事情简单化、专业事情通俗化、繁琐事情便捷化,解决客户在综合金融及医疗健康等领域的全方位、多元化、个性化需求。

在综合金融方面,其通过“一个客户、一个平安、一个账户、一站服务”,满足客户的多种需求、多种产品、多种组合、多重保障;在医疗健康方面,创新推出中国版“管理式医疗模式”,代表支付方,整合供应方,提供最佳性价比、全生命周期的医疗健康服务。

中国平安联席CEO兼首席财务官 姚波

中国平安联席CEO兼首席财务官 姚波打造医疗健康引擎

在我国人口老龄化趋势下,建设“健康中国”成为新的时代使命。目前,居民对家庭医生等医疗健康服务需求尚未得到满足,中国医疗健康产业市场仍具备巨大的增长潜力。

看到这一市场机遇,中国平安努力提升服务“健康中国”战略的综合实力,主要通过平安寿险、平安产险、平安养老险、平安健康险和平安健康(股票简称“平安好医生”)等公司,全面推动医疗健康生态建设。

脚踏康养风口,中国平安推出中国版“管理式医疗模式”,将差异化的医疗健康服务与作为支付方的金融业务无缝结合。新模式下,平安从客户需求出发,致力于为个人及团体客户提供“省心、省时、又省钱”的一站式医疗健康服务。2022年上半年,平安实现健康险保费收入超700亿元。

基于自身强大的综合实力,中国平安整合了庞大的医疗健康服务资源。截至2022年6月末,其自有医生团队与外部签约医生的人数超5万人,合作医院数超1万家,已实现国内百强医院和三甲医院100%合作覆盖,合作健康管理机构数超10万家,合作药店数达20.8万家;提供信息化服务的平安智慧医疗累计服务187个城市、超5.5万家医疗机构。

事实上,平安医疗健康生态战略与金融主业的紧密结合已经开始产生共赢的协同效应。作为健康档案管理方,平安健康助力集团个人及团体客户,及时获取集团医疗健康生态圈覆盖的线上和线下服务资源。而集团医疗健康生态圈的自营旗舰资源,使平安的服务具备差异化优势。

下面一组数字可以说明共赢的成效。截至2022年6月末,在平安超6.68亿互联网用户中,有近66%的用户同时使用医疗健康生态圈提供的服务;在平安超2.25亿的个人客户中,有超64%的客户同时使用了医疗健康生态圈提供的服务,其客均合同数约3.39个、客均AUM约5.29万元,分别为不使用医疗健康生态圈服务的个人客户的1.6倍、2.8倍。

可以看出,医疗健康生态圈与综合金融交叉渗透、相互赋能,将成为中国平安价值增长新的推动力。

寿险改革成效显现

从中国平安最新发布的中报来看,“寿险改革”是颇为受人瞩目的一大“关键词”。

受疫情影响,国内消费增长动力不足,寿险代理人因展业困难、业绩受阻、收入减少等原因大量脱落,传统经营模式难以为继。作为险企龙头,中国平安在行业阵痛中如何突破瓶颈?

坚守价值导向,持续推动“渠道+产品”的改革战略,在创新中求发展,是平安寿险的总体思路。

据了解,平安寿险坚定推动代理人队伍高质量转型,并持续深化与平安银行的合作,积极探索社区网格化及下沉渠道。

在代理人渠道方面,平安寿险实施代理人队伍分层精细化经营,推动队伍结构优化。截至2022年6月末,大专及以上学历代理人占比同比上升4个百分点。钻石队伍方面,平安寿险进一步通过钻石激励体系、产品体系、培训体系升级,形成合力推动钻石队伍能力持续提升。2022年上半年,钻石队伍人均首年保费是整体队伍的4.7倍,顶尖绩优人数同比增长7.7%。新人队伍方面,平安寿险实施“优+”增员升级,以优增优,严控入口,逐步提升优质新人占比,2022年上半年,新人“优+”占比同比提升9个百分点;同时通过培训升级、政策支持和销售支持,提高新人队伍收入。

值得注意的是,平安寿险已从较为单一的代理人渠道向四大渠道转型。2022年上半年,银保、电销、互联网及其他等创新渠道在平安寿险新业务价值中占比13.4%,同比上升2.1个百分点。

在寿险改革过程中,平安寿险还在产品方面持续发力,以“打造有温度的保险”为理念,从客户需求出发,加大有竞争力的产品供给,并依托集团医疗健康生态圈,通过“保险+健康管理”“保险+居家养老”“保险+高端养老”三大核心服务构建差异化竞争优势。

随着企业高质量转型的深化,其代理人人均产能显著提升。2022年上半年,代理人人均新业务价值同比增长26.9%,13个月保单继续率同比上升4.1个百分点。

招商证券财报认为,中国平安半年报业绩整体符合预期。负债端来看,公司积极推进渠道和产品创新升级,围绕“4渠道+3产品”不断提高服务能力。“健康+养老”生态圈的持续建设有望在未来赋能销售,从而对新单销售持续产生正面刺激。资产端来看,股市企稳以及稳增长带来的经济复苏将有望推动利率水平在四季度有所回升,从而推动公司投资收益继续向好。同时其认为四季度行业的开门红值得期待,建议积极关注。(思维财经出品)■