今天,分享一篇频繁大额减持,佳发教育股东看空未来?,希望以下频繁大额减持,佳发教育股东看空未来?的内容对您有用。

近日,佳发教育股东减持动作频繁。先是大股东凌云减持772.72万股公司股份,套现6321万元。随后佳发教育实控人、董事长袁斌又在7天内减持755.4万股,套现5892万元。仅一个月内,二人合计套现超过1.2亿元。

经历2021年业绩大幅下滑的窘境后,佳发教育今年业绩有所回暖。上半年公司营收利润双双上涨,释放了积极信号。但公司大股东却不约而同给公司 “泼冷水”。

董事长年内套现超1.2亿元

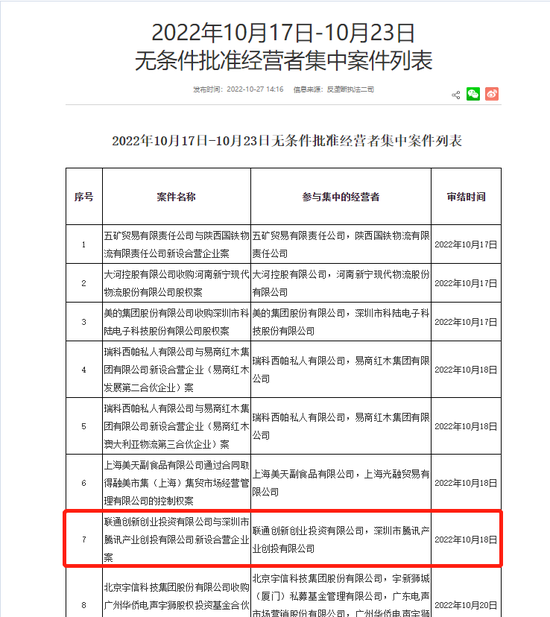

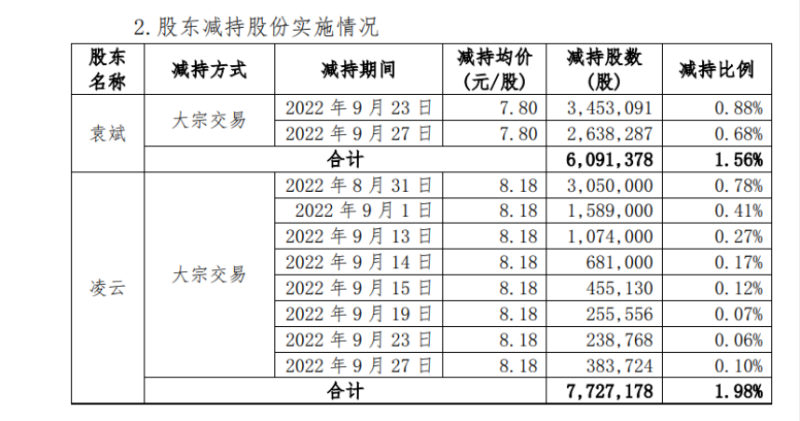

佳发教育公告显示,9月23日至9月30日,公司实控人、董事长袁斌通过大宗交易减持755.4万股公司股份,按减持均价7.8元/股计算,此次减持共套现5892万元。无独有偶,8月31日-9月27日,公司大股东凌云刚通过大宗交易减持772.7万股公司股份,减持均价为8.18元/股,套现约6321万元。

仅一个月,佳发教育的两大股东合计减持近1527万股公司股份,二人累计套现超过1.2亿元。而且,这还不是袁斌今年第一次减持公司股票。年初,佳发教育发布公告称袁斌于2021年12月28日至2022年1月10日减持736.3万股公司股份,按8.06元/股的减持均价计算,该次减持套现近5935万元。

年内两次减持已经套现超过1.2亿元,袁斌对佳发教育的持股比例也从33.91%降至30.1%。而在袁斌、凌云等公司股东之外,佳发教育的高级管理人员今年也出现了减持的现象,例如今年4月,公司高管虞良、吴灿彪就通过二级市场集中竞价合计减持了8.8万股公司股份。

经历2021年业绩大幅下滑后,在本应想办法重振市场信心的关键时期,佳发教育的股东和高管却不约而同进行减持。尤其是在上半年业绩回暖的情况下,如此操作的原因为何?

触底反弹

事实上,佳发教育股东多次大额减持之所以显得的突兀,是因为公司上半年业绩刚刚有所回暖。

2021年,佳发教育的业绩经历了明显的下滑。全年公司营收3.69亿元,同比减少37.37%。期内归母净利润为8263万元,同比大降60.72%。其中,公司用将近1/3的募资收购的两家子公司,2021年也交上了“变脸”的成绩单,年内亏损超过2000万元,严重影响了佳发教育的净利润。

业绩下降,显然影响到了市场对佳发教育的信心。公布年报后,公司股价持续走低,从10.39元/股一路跌至最低7.79元/股。直到4月27日后,股价才开始回升,这或许和2022年一季度报告公布有关。今年Q1佳发教育实现营收9153.38万元,同比增长67.06%,归母净利润也同比大涨209.15%至1512.8万元。

企稳回升的状态得到了延续,半年报显示,公司上半年实现营收2.47亿元,同比增长25.42%,归母净利润为6997.87万元,与上年同期相比也上升了17.64%。近6个月内,有4家券商机构给予佳发教育“买入”或者“增持”的评级。国元证券的研报称,上半年佳发教育业绩稳健增长,政策红利有望持续释放。经历2021年的至暗时刻后,佳发教育似乎终于迎来了曙光。

而此时袁斌等股东的减持,无疑给良好的态势泼了一盆冷水。虽然一季报带来了股价的暂时上涨,但4月-10月公司股价整体依然呈震荡下行的趋势,尤其是9月股价持续走低,凌云和袁斌也正是此时选择了减持。截至2022年9月30日,公司股价报收7.55元/股,和年内股价最高点13.55元/股相比已经跌去44%。

作为公司实控人兼董事长,袁斌的接连减持一定程度上让投资者产生疑问。但实际上,在佳发教育身上,大股东减持套现并不罕见。业绩飞涨的2019年,袁斌减持套现超过2000万元,公司第三大股东陈大强当年更是减持套现1.65亿元,甚至引来深交所下发问询函,要求其说明是否存在拉抬股价以此获利的情况。

踩中教育信息化风口的佳发教育,曾经迎着政策利好高歌猛进,为何始终如此急于套现?

阴影之下

作为国内较早从事教育信息化的企业,佳发教育在智慧招考领域有独特的领先优势。正因如此,佳发教育并没有受太大影响。但多年发展过程中,业务单一始终是佳发教育的不确定性因素。

财报显示,上半年佳发教育的智慧招考业务收入同比增长28.01%至1.8亿元,直接带动公司总营收的上涨,为其贡献超过七成。和2021年相比,智慧招考收入在总营收中所占的比重进一步上升。与此同时,作为突破单一标准化产品的重要举措,对智慧教育业务的探索却遇到了一定困难。报告期内,智慧教育收入同比下降2.69%至0.48亿元,可以预料,很长一段时间内佳发教育的收入依然有赖于智慧招考收入。

对单一业务的过度依赖,让佳发教育的业绩波动较大。2021年佳发教育四个季度业绩持续下滑,就是由于报告期内订单较少,销售收入下降。具体而言,原因包括高考用身份认证系统、作弊防控系统两个系统的渗透率较低,部分省份高考改革延期及各地中考改革进度不同,高中学业水平考试、中考考试用标准化考场建设率相对较低。在标准化考场建设率较低或进度不及预期时,佳发教育的业绩就会出现大幅下滑。

在年报中,佳发教育也提到了这一点风险,“公司产品大部分终端客户为全国各级教育管理机构和各类学校,主营业务对教育信息化行业的发展依赖程度较高”。因此,尽管标准化考场建设是政策要求,订单也有相对应的保障。但不同地方的考试改革进度不同,标准化考点建设周期无法保证,订单量也由此存在一定的不确定性。

尤其是在疫情的影响下,如若第二轮标准化考点建设不及预期,或作弊防控系统新一轮建设进展低于预期,主营业务收入将受到极大影响。而面对这些客观因素,佳发教育能采取的抗风险举措并不多。而且从上半年智慧教育的收入来看,素质教育等新业务的发展没有达到公司的期待,更无法形成规模收入。在这样的情况下,佳发教育好不容易回暖的业绩很容易再次陷入下滑的泥潭。

除了教育信息化行业整体的不可控,竞争白热化也为佳发教育带来了更多风险。学科培训遇冷后,教育信息化一时之间成为炙手可热的转型赛道。科大讯飞注册1亿元成立教育科技公司,世纪天鸿定增2.44亿元建设教育信息化,掌门教育加码B端助推教育信息化……虽然佳发教育有多年的经验沉淀,但面对资本雄厚和基础扎实的新入局者,佳发教育的先发优势未必能一直保持下去。

主营业务面对激烈的竞争、行业整体处于不确定性中,新业务拓展不及预期……此时,公司股东选择减持套现无疑为佳发教育的长远发展蒙上了一层阴影。