今天,分享一篇娃哈哈卖童装,是不是一门好生意?,希望以下娃哈哈卖童装,是不是一门好生意?的内容对您有用。

从AD钙到白酒、奶茶、气泡水……再到如今的童装,这家一度叱咤风云的快消企业到底想要做什么,谁都猜不到。

编者按:本文来自微信公众号专业湃(ID:zhuanyepai),创业邦经授权发布。

娃哈哈的童装业务在这个寒冷的冬季没有任何预兆地突然上线。

很难想象一个饮料大户捧出各色的卫衣、衬衫、小外套,但这几年消费市场似乎对娃哈哈见怪不怪。从AD钙到白酒、奶茶、气泡水……再到如今的童装,这家一度叱咤风云的快消企业到底想要做什么,谁都猜不到。

事实上,娃哈哈很早之前就打过童装的主意。早在2002年,娃哈哈便创立了一家童装企业,可惜好景不长,不仅没担负起娃哈哈对这块市场的期许,还于2021年彻底销声匿迹。娃哈哈从2013年以后,往日的神采便开始黯淡,这些年不止一次觊觎过其他市场。

时至今日,娃哈哈朝着童装市场卷土重来。诚然,国内的童装有极大的资本价值,根据欧睿资讯数据显示,预计2024年,我国的童装市场规模将超4000亿元,目前的相关企业已经高达46万家。

娃哈哈起于儿童经济,又祈盼着在这个领域再次开花结果,但眼看生意边界一次次往外延伸,童装是否顺利,一切还很难说。

娃哈哈卖童装会有多少人买帐?

不可否认,娃哈哈曾经在消费市场上有极大的话语权。“2015年的品牌价值评价信息榜单”显示,当年娃哈哈集团以516.96亿元的品牌价值,位列“酒水饮料”类别第一名,领先第二名近350亿元。至少在那个娃哈哈铺满街头巷尾的年代,仅仅是这三个字都会轻易为其他产品赛道开疆拓土。

但今时不同往日,自2013年娃哈哈的营养快线创下200亿销售额之后,这家饮料巨头便再无实质性的辉煌,2015年以后,营养快线的销量也跌落到百亿以内,而令人遗憾的是,继营养快线后,娃哈哈再也没有出现过类似的王牌产品或者顶流业务。

据悉,娃哈哈光在饮料市场就有蛋白饮料、包装饮用水、碳酸饮料、茶饮料、果蔬汁饮料、咖啡饮料、植物饮料、特殊用途饮料等十余类200多个品种,可在消费者心里留下吉光片羽的依旧只有营养快线与再往前追溯到的AD钙。

娃哈哈早已失去了原本能令“鸡犬升天”的魔力。如今,距离上次涉足童装已经过去了二十年,娃哈哈在消费市场上的地位也一落千丈,那么,这家巨头能赋予童装什么呢?又或者说,娃哈哈的童装业务需要什么?

首先要明确的是童装行业几乎没有品牌效应,根据调查显示,国内消费者在购买童装所考虑的两个最重要因素是质量跟价格,其中,质量因素占比达到了31.49%,其次是价格因素占比约为21.18%,品牌大小与否并不是关键。

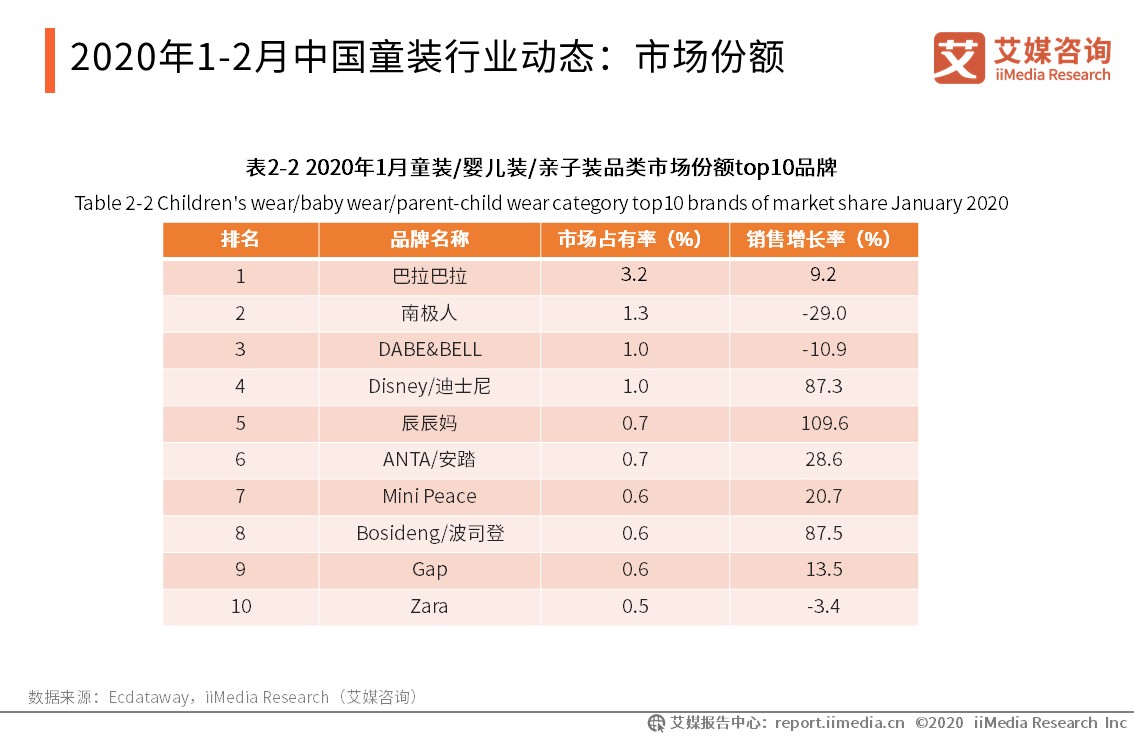

也是因为这个原因,国内童装行业的头部占比寥寥无几,占比最大的巴拉巴拉市占率尚且只有3.2%。全球皆是如此,2021年,卡特公司以2.6%的市场份额位居全球童装行业第一位;Gap公司紧随其后,占据2.0%的市场份额;TOP10企业市场份额合计不到15%。

这对娃哈哈而言可好可坏。一来,巨头压制不算太强的行业总会有异军突起的机会,娃哈哈一次又一次地试探童装市场的机会就多一线。但是在另一方面,童装市场上极度缺乏的名牌光环让娃哈哈本就所剩无几的价值性更加大打折扣,据罗兰贝格数据,2022年,中国儿童鞋服行业无品牌市场零售份额将至56.2%。

其次,随着父母界迎来年轻一代,消费主体剧变后,儿童消费也慢慢朝着整体的年轻性、个性化、创意程度来靠拢。但娃哈哈的年轻之路一直走得磕磕绊绊,尤其当童装领域被时尚气息侵染,各大品牌手握IP大肆表现欲分外强势。

迪士尼众所周知,全球销售超过10万种与迪士尼卡通形象有关的产品,光在中国内地就已拥有了100多家授权经营商以及1200多个销售专柜;巴拉巴拉这几年跟漫威、哆啦A梦合作,摩米有“守护地球”、“摩米甜心”、“我的怪物朋友”三大主题。

从前童装或许并不看重设计感,可如今却很难说,被消费者口诛笔伐的江南布衣曾经便是起于独立设计,娃哈哈早已从时尚的浪头上跌落经年,再起童装,但愿不是廉颇老矣。

童装市场的诱惑力不止打动了娃哈哈,这几年,越来越多的品牌开始独辟童装赛道,尤其是高端玩家。据悉,Dolce&Gabbana、Amani、Dior、Fendi、Jimmy Choo……这些平日跻身在消费水平较高阶层的品牌也纷纷进驻童装。

当前的童装市场大概分为三个档次,低端市场、中低端市场和中高端市场。娃哈哈目前推出的20件商品里,售价在99~349元不等,很明显是将目光放在了中端。事实上,娃哈哈这一步棋走得颇为巧妙。

从国内的基本情况来看,童装市场始终被低端市场占据,这一块约占总体的40%。研观天下的调查也显示,对于童装价格方面,消费者最愿意接受的范围是100到200之内,更高一点的则会达到200到400元。娃哈哈在消费层面的举动的确稳妥,但在商业层面却未必如此。

平价的童装越受欢迎,这个区间的竞争程度无疑越激烈,就目前来看,巴拉巴拉、361等头部童装品牌也在这个紧密的空间里打转,中低端市场即便是尚未形成品牌规模的企业也能进来分上一杯羹,国内光浙江一个省份的童装企业就高达2.6万家。

想要在童装市场抢占一席之地分外艰难,不提娃哈哈,就是混迹多年的巴拉巴拉面对可怜的市占率也只能“广撒网,多捞鱼”。早在2016年,巴拉巴拉旗下又成立了两个子品牌,梦多多、马卡乐,价格均比巴拉巴拉低10%。

头部品牌尚且还要利用多品牌模式来巩固自己的地位,更何况娃哈哈在童装领域几乎没有任何市场印象,截至目前为止,娃哈哈的淘宝童装旗舰店只有235个粉丝关注,售价99的儿童卫裤销量只有个位数,单从定位上来讲,娃哈哈再出茅庐,显然处在一个不上不下的尴尬位置。

而这早已不是娃哈哈第一次在童装市场上碰壁,遥想上一次娃哈哈进军童装,打出的口号是“高中档服装,中低档价格”。尽管在字面逻辑上消费者都明白它所要传达的意思,但也难免让品牌跟市场都陷入一种模糊不清的认知中。

当时国内的高档童装主要被外国品牌所占据,如法国的丽婴房、韩国的阿卡邦、美国的史努比……低端又主要供求五环外的下沉地区,彼时那片市场对质量的要求寥寥。那么多年过去,娃哈哈再次面临同样的难题。

可以确定的是,娃哈哈的童装业务无法走高端路线,2020年,美国和日本儿童人均童装支出,分别为 461美元和472 美元,而中国仅为138 美元。电商平台上可选择童装的价格区间在0-40元内的占比30%,在40-139元内的占比60%,两者加起来即将占据全部江山。

可卖低了,又撑不起娃哈哈的一腔野心,无奈只能折中取舍,尽管中端领域早已人满为患。

从2021年开始,资本对童装便多了几丝垂青。

童装品牌星巷、幼岚接连获得融资,其中星巷成立仅两个月,便一举拿下数千万元的天使轮融资;深圳童装DTC品牌PatPat获得软银1.6亿美金的新一轮融资,累计获得超7亿美金融资。童装市场在回暖是不争的事实,据Euromonitor公布的数据,2021年,中国童装童鞋销量快速回升,童装销量达39.35亿件,同比增长12.7%。

细看各大童装公司的具体情况,361°在2022年上半年营收36.54亿元,其中儿童业务创造收入6.83亿元,比增长约37.1%,占总营业收入约18.7%,成为361°主品牌外的第二增长曲线。森马的童装品牌门店约5000家,比成人服装门店多了近2000家。

娃哈哈植根儿童市场那么多年,面对如此乐观的前景动心实属意料之内。

从2022年12月份上架童装到现在,娃哈哈的新业务面世即将足月,零星的月销量却显得场面寒酸且凄凉。娃哈哈是不懂童装吗?坦白来讲,三十多岁的娃哈哈在努力学习很多关于童装的“知识点”,只是多少有些力不从心,弄巧成拙。

童装行业里品牌特有的图案或者LOGO能促进产品对消费者的吸引,例如:Nike Kids的对勾,adidas kids的三道杠;迪士尼的各类卡通形象,毕竟这个领域天然需要趣味性。娃哈哈的童装也不例外,充满了90后熟悉的娃哈哈元素,如“娃哈哈”经典Logo、AD钙奶等图案。

但这番举动消费者却不买账,尤其是一些90后的年轻父母。诚然,情怀牌前两年是消费市场上的一记重锤,可随着这股潮水退去,怀旧消费渐渐审美疲劳,烟消云散,稍不留神还会被嘲讽收割。娃哈哈似乎已然踩中了这个雷点,一览无余的销量便是最无力反驳的证据。

其次,娃哈哈在渠道上一面世就相中了短视频与直播。目前,淘宝与抖音都有娃哈哈童装旗舰店,抖音账号发布了高达63条短视频,并开始投放罗永浩、叶一茜等明星的直播间,只可惜效果依旧惨淡,抖音的销量目前还止步于两位数。

更重要的是,娃哈哈似乎并没有细分整个童装市场,这在熙攘的赛道里尤为危险。当初巴拉巴拉定位的是0-16岁儿童,而后来的两个子品牌梦多多和马卡乐除了在价格上降维外,又将0-16岁儿童再进行年龄细分,梦多多主要定位于4岁以上大龄儿童装,马卡乐则主要针对4岁以下小童装。

其他品牌也是如此,即便不在年龄段上细分业务,也尽量选择固定风格,例如运动系的Adidas kids、NIKE、安踏、361。回望娃哈哈,再一次的试水还是充满了茫然与仓促。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系[email protected]。