原标题:复盘共享经济2020:陷入艰难求生困境,转型能否拯救亏损怪圈

编者按:本文来源创业邦专栏美股研究社,创业邦经授权转载。

2020年对于共享经济而言,不啻于一场灾难。

从诞生至今,短短几年间,共享经济已经走过了初兴、热潮、乱象与复归平稳,唯一不变的对于这种模式能否走得通的质疑声从未间断。进入2020年因黑天鹅事件,对共享经济的商业模式无疑是增加了更多不确定因素影响。

在共享经济行业,受冲击最大的是共享住宿、交通出行等线上线下融合程度高且必须通过线下活动完成整个交易闭环的领域。据中商产业研究院分析,2020年共享经济增速将因疫情影响而出现一定幅度的回落,预计在8-10%之间。在疫情影响下,众多共享经济在短期内都难以翻身,甚至就此大批退出商业舞台。

2020年,以共享经济为代表的头部玩家们生存纪实到底如何?在疫情未能完全解决之下,2021年共享经济又将迎来怎样的发展?带着这些问题,美股研究社对已在美股上市的几家共享经济公司进行了分析。

陷入盈利和估值困境成全球共享经济难题

在全球不少地方,共享经济已不是新鲜的词了,共享出行、共享充电宝、共享衣橱等共享方式,正在悄悄改变着民众的生活方式。尽管共享经济市场潜力巨大,但目前来看该商业模式近几年的发展似乎还未能走出泥潭。

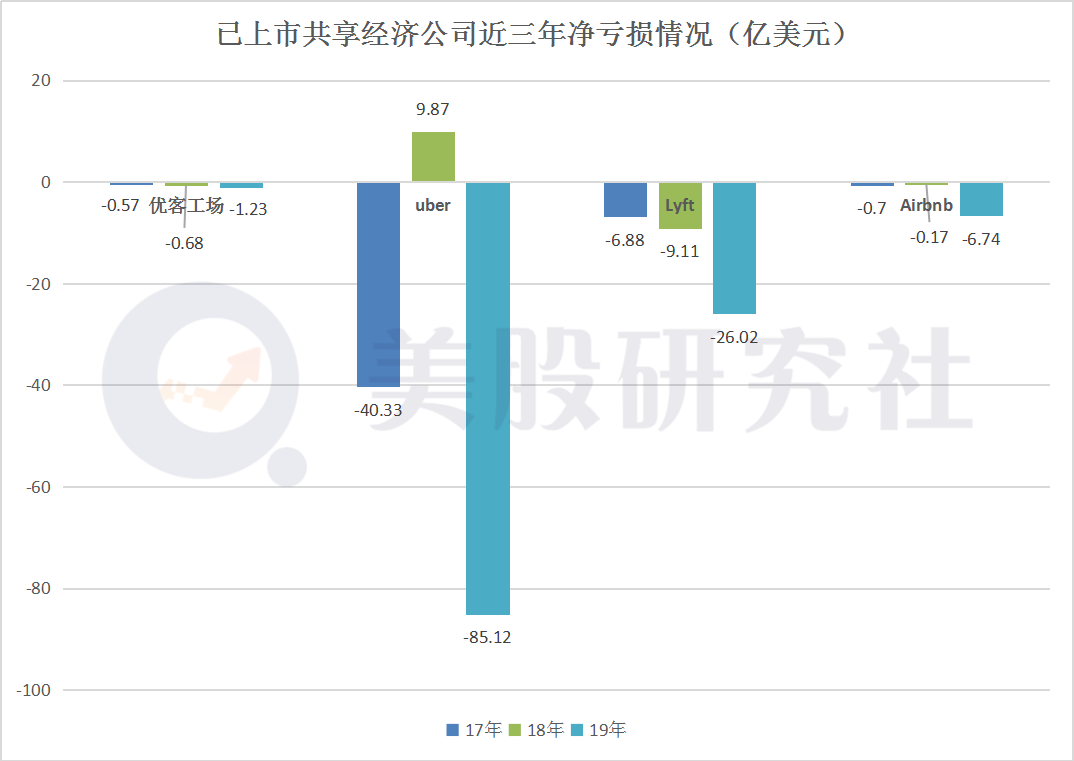

"高增长、高盈利、高亏损"似乎早已成为共享经济撕不掉的标签。事实也正如此,根据共享出行公司滴滴打车对外披露的信息,滴滴2012 年成立以来至2019年底从未盈利。有数据显示,滴滴 6 年累计亏损高达 390 亿元。 除了滴滴,已经在美股上市的Uber、Lyft、Airbnb和优客工场亏损情况也不容乐观,除了Uber在18年实现了9.87亿美元的净利润,基本上四家公司在近三年都处于亏损状态之中。

除了滴滴,已经在美股上市的Uber、Lyft、Airbnb和优客工场亏损情况也不容乐观,除了Uber在18年实现了9.87亿美元的净利润,基本上四家公司在近三年都处于亏损状态之中。

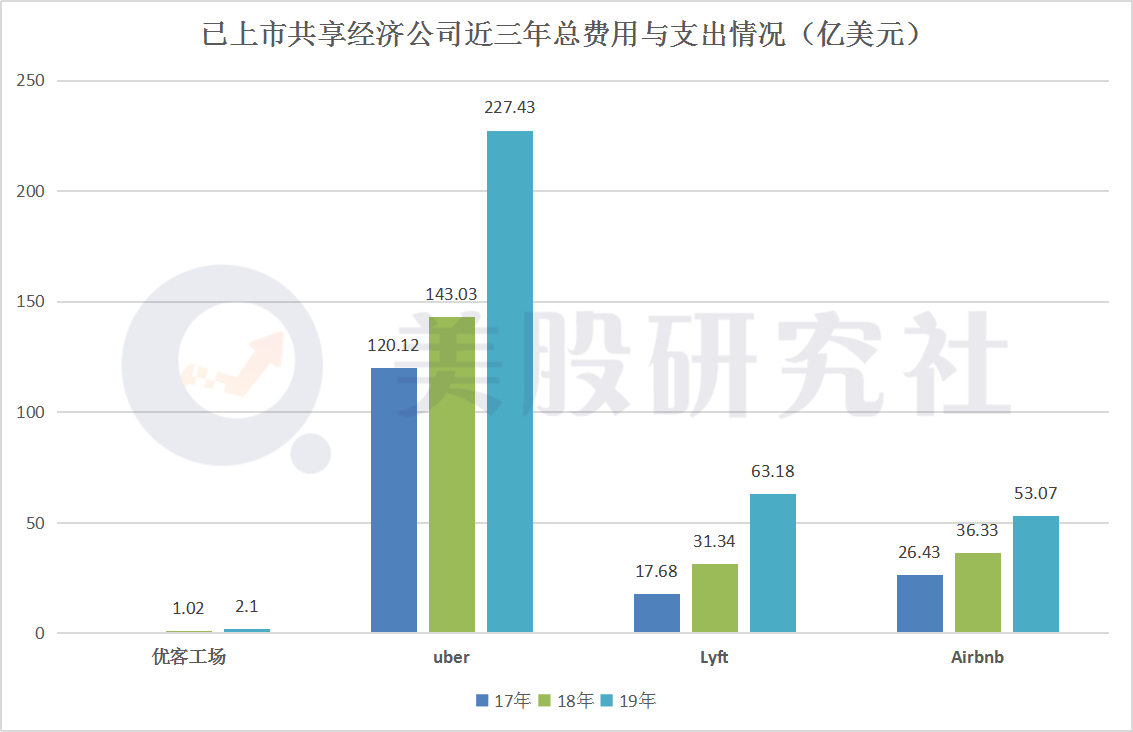

共享经济的这种高亏损特征与商业模式成本高昂不无关系。四家公司的总费用与支出都在连年递增,并且环比在2019年均达到了100%左右,这是因为共享经济公司依赖于大量的外部资本来扩大其网络,推广其服务,快速地向新市场扩张。

在烧钱模式下,Uber、Lyft、Airbnb和优客工场陷入融资扩张再融资的亏损怪圈,就算Airbnb在最近一个季度实现净盈利,还是在削减销售和营销成本,并裁减25%的员工之后实现的,并不是长久之计。

盈利难题在资本市场上最直观的表现是估值的多少,截至美股研究社发稿,Airbnb和Uber的总市值都超过了900亿美元,Lyft总市值为155亿美元左右,而优客工场仅4.95亿美元,而根据胡润研究院发布的《2020胡润全球独角兽榜》,滴滴出行以3700亿元(约合566亿美元)的估值位居第三。

从估值来看,Uber和Airbnb表现较好,其中Airbnb一经上市总市值超酒店巨头希尔顿和万豪市值之和,Uber之所以市值较高是由于其在外卖领域的发展而非本业出行业务。

而Airbnb也是由于其在旅游行业的发展遭到投资者的看好,但其估值目前也存在疑问。此前Gordon Haskett分析师Robert Mollins将爱彼迎的目标股价从"买入"下调为"跑输大市",目标价为103美元,这意味着下行区间为目前股价的近三分之一。

Mollins在一份研究报告中告诉投资者,与其他在线旅行社如Booking Holdings和Expedia 相比,爱彼迎的股票估值"过高"。这位分析师说,爱彼迎的估值应该高于同行,但不是300%-400%的溢价。Mollins仍将爱彼迎视为长期持有的核心资产,但"出于价值考量,将其评级下调"。他认为爱彼迎的股价在未来几周将面临压力。

而Lyft和优客工场的估值自是不必多说,目前来看是比较低的,而中国的共享出行独角兽滴滴虽然根据胡润研究所的估值比较高,但同样要指出的一点是滴滴并未把业务的重心完全放在共享出行上,目前也在角逐社区团购这一完全不搭边的业务。

可以说,几乎所有的共享出行独角兽都存在着盈利难的问题,即使可能目前的估值情况比较乐观但依旧存在部分投资者和分析师看空的情况,并且共享经济本身的模式难以盈利独角兽们也心知肚明,致力于发展其他更多元的业务以弥补短板。

向右深耕还是向左多元化战略,共享经济巨头共同面临十字路口抉择

对于共享经济独角兽而言,深耕还是多元化这是一道很重要的命题,而这场命题的答卷者们在疫情的催化下渐渐明朗起来。

以共享打车为例,作为美国共享打车行业的两大巨头,为何Uber和Lyft的总市值相差如此之远?一个只有一百多亿美元,另一个有九百多亿美元,这与他们在疫情中的表现不无关系。

从今年以来的三个季度净亏损情况来看,uber的净亏损环比在不断收窄,而Lyft的净亏损环比在不断扩大,这与他们的发展战略有极大的关系。疫情期间由于人们的出行需求减少,共享打车业务受到冲击,Uber的外卖业务却得到了很好的增长。

今年以来的第二第三季度中,Uber的外卖业务收入连续两个季度超过核心打车业务收入,其中第三季度外卖业务收入为14.51亿美元,同比增长125%,比第二季度增长了20%。并且uber于今年7月以26.5亿美金的价格收购了一家市场排名第四的外卖公司Postmates,并与Grubhub、DoorDash形成美国外卖市场三足鼎立的全新竞争格局。

而Lyft更专注于北美市场的打车服务,因此近几年在这一业务上逐渐抢夺着Uber的市场份额。根据eMarketer的预估,2020年美国74.5%的汽车共享用户将使用Uber,而使用Lyft的用户比例为54.0%。未来三年,Lyft在该市场的份额将继续以比Uber更快的速度增长。

事实上,从股价表现上看,便能看出Lyft应对风险的能力明显偏弱,因此股价的回升也相对较慢。在美国市场的客流量还未恢复正常的情况下,对于只专注于北美叫车市场的Lyft,无疑是雪上加霜。而Uber却因为多元化发展战略有更高的风险抵抗能力以及收缩了亏损的情况。

除了共享打车领域,共享住宿和共享办公依旧面临着同样的问题,受疫情影响国内的小猪短租、途家等业绩滑坡,即使是被称之为民宿鼻祖的Airbnb也不能免俗,但不同于小猪短租、途家以及酒店巨头希尔顿万豪的是,Airbnb的业务基于共享住宿却又延展出了更多的可能性。

在过去的12年中,它不仅仅成功将自己的角色从风险投资的对象变成了投资者,而且从长长的投资和收购清单(crunchbase统计显示Airbnb完成了16笔投资和21起收购)可以看出,Airbnb早已跳出了共享住宿。去年3月初,Airbnb收购了酒店预订平台HotelTonight,8月又收购了公寓平台Urbandoor。

这也是市场对于Airbnb总市值为何表现如此之高的缘故,美股市场不同于国内的股市偏重于看当下的业绩成果,他们押注的是一家企业更加辉煌可持续发展的未来

把目的地游玩资源整合进住宿体验,先帮助用户决定去哪儿玩、玩什么,然后才来谈谈住宿问题,这才是Airbnb试图打开的场景。

而共享办公领域,虽然与uber、Airbnb并称美国共享经济三剑客,wework的命运却与他们截然相反,在去年先是上市失败,紧接着由于疫情影响wework的业绩持续低迷,根据五月份软银的消息其估值已从最巅峰时期的470亿美元暴跌至29亿美元。

反观之被誉为"联合办公第一股"的优客工场,虽然在今年成功IPO,但其市值也不过5亿美元左右,比陷入低谷的wework还要低。

深耕还是多元化战略,一场疫情似乎让答案早已浮出水面。

2021将至,共享经济该何去何从?

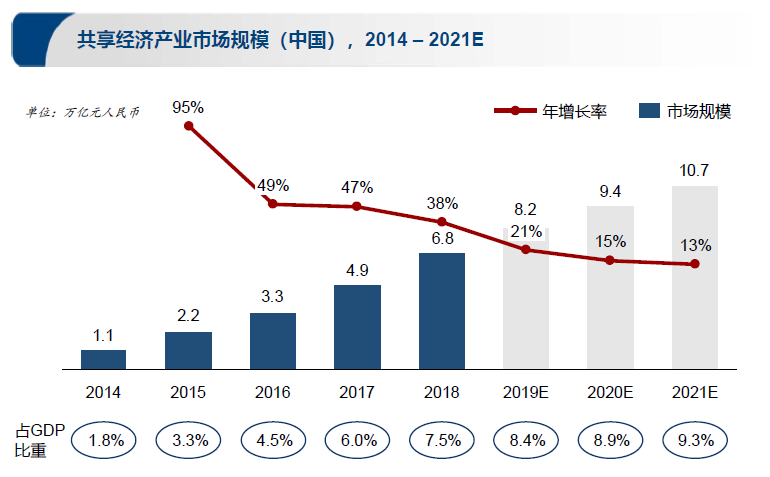

英国市场调研公司Juniper Research曾有预计,2017年全球共享经济的市场规模为186亿美元,到2022年将达到402亿美元。而根据弗若斯特沙利文,2018年中国共享经济产业规模接近7万亿,同比2017年增长38%,预计2021年将超过十万亿。

虽然2020年共享经济因疫情遭遇重挫,但据中商产业研究院预测,2020年中国共享经济市场交易规模将达36058亿元。我国共享经济预计在未来三年增速会快速回升,年均复合增速将保持在10%-15%的区间。

而艾媒咨询预测在未来2022年美国地区共享经济总营收市场份额占比为57.2%;欧洲地区占比则为19.2%;而除欧洲、美国以外的地区,预测在2022年其共享经济总营收市场份额占比为23.6%。

从这个行业研究报告的预测来看,全球共享经济在未来几年的增长潜力还是值得期待,这对于共享经济行业的巨头来说也是一个利好消息。尤其是在疫情期间,积极自救寻求新业务的巨头们也想尽快走出困局。

根据分析师的评级来看,对于多元化战略的共享经济巨头获得更多看好评级。此前,投行Stifel上调优步目标价至60美元,重申"买入"评级,Devitt在给投资者的一份报告中写道:"通过将ATG出售给Aurora,优步保留了合并后实体的一部分股权,新公司将专注于自动驾驶,而优步能将其业务重心更聚焦在拼车和外卖服务这两个新兴领域。"

华尔街各大机构同样看好优步出售ATG部门后的发展前景,在追踪该股的分析师中,19建议买入,2位建议持有,今年以来,该公司股价累计上涨了78%,54.4美元的平均目标价意味着在目前水平上其股价仍有2.6%的上行空间。

而投行Piper Sandler将网约车公司Lyft(LYFT.US)的股票评级从"中性"上调为"增持",并将目标股价从39美元上调至61美元。该行分析师指出,拼车业务仍受到卫生事件的压力,但Lyft已证明其从美国每增加一英里的行程中获取收入的能力有所提高。"同时成本削减让该公司"尽管营收下降,但EBITDA得以改善,"这为卫生事件后的运营成本效率化提供了一条途径。

从这个层面来看,2021年因全球疫情还存在诸多不确定因素影响,这在一定程度上也会给共享经济带来发展挑战。但可以肯定的是,疫情全球不少国家的用户对于共享经济的需求还是在增长,共享经济的渗透率也有一定提升,这也有助于共享经济巨头们以核心业务之外,在多元化业务上进行更多探索。谁能更快地找到合适的商业模式走出亏损困局,或许谁的市值也有机会在2021年迎来重估。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系[email protected]。