原标题:诉讼本金超13亿!民生加银深陷信用债违约泥淖,旗下12个专户中招 来源:基金公告

新年债市“第一雷”引爆。

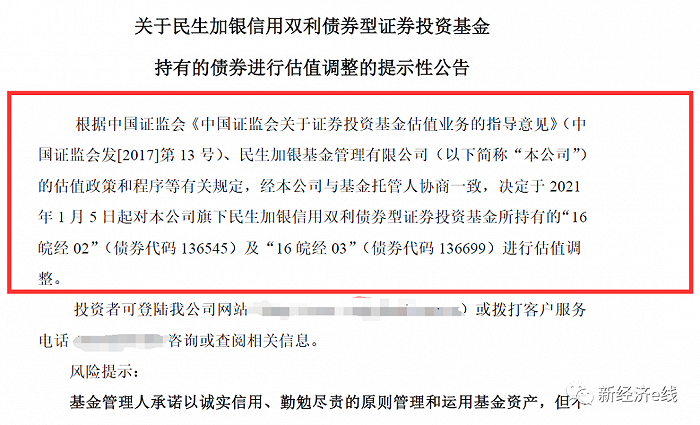

新经济e线获悉,2020年1月6日,民生加银发布关于民生加银信用双利债券型证券投资基金持有的债券进行估值调整的提示性公告称,根据公司估值政策和程序等有关规定,经公司与基金托管人协商一致,决定于2021年1月5日起对公司旗下民生加银信用双利债券型证券投资基金(民生加银信用双利债)所持有的16皖经 02”(债券代码 136545)及16皖经03”(债券代码136699)进行估值调整。

就在前一个交易日,民生加银信用双利债单位净值从1月4日的1.755元暴跌至1月5日的1.718元,单日净值跌幅高达2.1%。民生加银信用双利债也成为了新年开市以来首只“踩雷”的债基,基金净值大幅回撤。

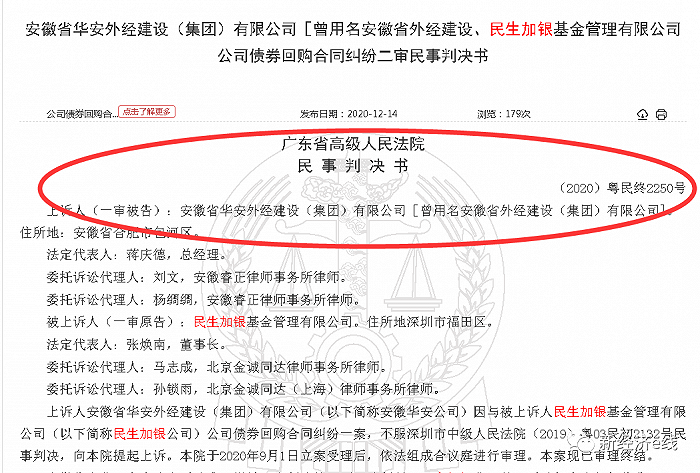

就在同一天,民生加银还轻扫淡写的披露了另一则诉讼进展公告。具体事项为,公司代表该基金对华安集团提起诉讼,于2020年11月23日收到终审判决文书。判决生效后,华安集团未能于履行期内向公司偿付欠款,公司于第一时间向法院提起了强制执行申请并已被法院受理。2020年12月31日,华安集团发布了《安徽省华安外经建设(集团)有限公司关于法院裁定受理公司提出重整申请的公告》,合肥中院已于12月25日裁定受理其破产申请。该事项可能对华安集团的执行程序有重大影响。

此外,新经济e线从中国裁判文书网获悉,据不完全统计,民生加银与华安集团的诉讼本金已超过13亿元。实际上,不止是民生加银信用双利债深陷华安集团信用债违约泥淖,一同卷入其中的还有公司旗下十几个专户产品。

民生加银信用双利债“踩雷”

另据民生加银2020年11月发布的诉讼公告表明,公司代表民生加银信用双利债向广东省深圳市中级人民法院提起诉讼,并对华安集团名下资产实施了首封。深圳市中级人民法院一审判决华安集团支付16皖经02、16皖经03债券的本金、利息、罚息以及本案相关律师费用、保全费用。一审判决作出后,华安集团向广东省高级人民法院提起上诉,2020年11月23日,公司收到二审判决文书,判令驳回上诉,维持原判。该二审判决为终审判决。

新经济e线注意到,中国裁判文书网披露的法律文书显示,在两起诉讼中,截至2019年12月20日,民生加银信用双利债所持16皖经03和16皖经02分别为8000万元和3000万元,并处于冻结状态,显示为“该账户中另有债券或基金等已提交进入回购交易质押品保管库”。

来源:基金公告

来源:基金公告而且,自该债券未能如约兑付的2019年9月10日开始至2021年1月6日前,该基金并没有发布相应的债券估值调整的相关公告。

回看民生加银信用双利债券过往的季报中,在2019年一季度末发现该债券身影,民生加银信用双利债持有80万张“16皖经03”,持仓市值将近8000万元,而到了2019年3季度末,也就是“16皖经03”未能如期兑付的那个季度,该债券已经从其前五大重仓债券名单中消失。

截至2019年4季报,民生加银信用双利债重仓前五名债券的投资明细分别为电气转债、16北固债、光大转债、17山高EB和国开1704。即使是持仓最多的电气转债,公允价值也仅为5632万元,而第五位的“国开1704 ”,价值为3689万元。

Wind数据显示,“16皖经02”及“16皖经03”为华安集团2016年8月-10月发行的债券,2019年7月和9月,两只债券就曾未按时兑付回售款和利息,构成实质性违约。截至今年1月6日,该发债人存续的7只债券都已实质性违约,违约债券余额为73.74亿元。

另据统计,仅2020年12 月当月新增违约债券23 只,分别为18 紫光PPN002、15 华资债、20 永煤SCP006、18 皖经建MTN003等。新增违约债券涉及企业共16 家。就企业性质来看,民营企业、国有企业分别有9 家、4家;就是否为上市公司来看,有6 家上市,10 家未上市;从行业分布来看,16 家公司所处行业各不同,分别为通信设备、房地产开发、煤炭与消费用燃料、建筑与工程、环境与设施服务和纺织品等行业。

特别是2020年末,随着华晨、紫光、永煤纷纷违约,信用债市场集中暴雷,打破了债市所谓的国企信仰。

对此,有市场人士告诉新经济e线,债券基金主要投信用债,信用债主要是控制信用风险。如何避免“踩雷”的债基,主要是看平台。债券市场是机构投资人主导的市场,这和股票市场不同。债券市场历来以机构投资人为主,从债券产品和规模来说,市场趋势也是向头部机构集中。

在控制信用风险方面,数以千计的发行主体需要大型团队才能跟进过来,甚至还不断地增加信用评级团队,投入人力成本和资金成本很大,大平台才能做得更正规。

公司旗下12个专户中招

实际上,民生加银信用双利债并不是公司此次最大的“踩雷”主体。新经济e线查询中国裁判文书网发现,在民生加银与华安集团的三起诉讼中,三起本金分别为2.5亿元、5亿元、6亿元,合计高达13.5亿元,公司旗下共计有12个专户中招。

来源:中国裁判文书网

来源:中国裁判文书网据中国裁判文书网2020年12月14日发布的广东省高级人民法院民事判决书表明,民生加银公司向一审法院起诉请求分别为,安徽华安公司向民生加银公司支付中期票据的本金人民币2.5亿元;2.安徽华安公司以本金2.5亿元为基数,按照年化4.88%的利率,向民生加银公司支付自2018年9月23日至实际支付日止的利息等,以上诉讼请求金额合计2.7亿元。

另据《银行间市场清算所股份有限公司指定债券持有明细查询表》显示:截至2019年12月17日,包括“民生加银-添鑫3号资产管理计划”、“民生加银-招商财富2期资产管理计划”、“民生加银易方达资产添鑫1号资产管理计划”在内的3个专户分别持有“16皖经建MTN001”5000万元、1亿元、1亿元,合计2.5亿元。

此外,两份民生加银基金管理有限公司、安徽省华安外经建设(集团)有限公司公司债券交易纠纷一审民事判决书也显示,除了民生加银信用双利债以外,截至2019年12月20日,公司旗下多个专户持有“16皖经02”,分别包括“民生加银基金-建设银行-中国民生银行股份有限公司”、“民生加银基金-宁波银行-江苏省国际信托-江苏信托秋实1号单一资金信托”、“民生加银基金-宁波银行-鑫沅资产管理有限公司”、“民生加银基金-平安银行-招商财富资产管理有限公司”、“民生加银基金-杭州银行-易方达资产管理有限公司”等5个专户,对应持有金额分别达24000万元、6959.8万元、6540万元、7500万元、2000万元,以上共计持有“16皖经02”债约5亿元。

而在“16皖经03”的持有人中,另外5个专户分别为“民生加银基金-杭州银行-民生加银-抚顺银行添鑫19号单一资产管理计划”、“民生加银基金-光大银行-国海证券股份有限公司”、“民生加银基金-宁波银行-江苏省国际信托-江苏信托秋实1号单一资金信托”、“民生加银基金-宁波银行-长安国际信托-清徐农商单一资金信托计划”、“民生加银基金-广州农商银行-易方达资产管理有限公司”,各持有5000万元、19999万元、5000万元、2000万元、20000万元,以上共计持有“16皖经03”债券近6亿元。

可以说,民生加银旗下如此大面积的“踩雷”信用债,此举充分暴露了公司信用研究的缺失。

另据新经济e线了解,有大型基金公司信用债的防雷术就是,除了参考外部信用评级以外,公司内部也成立了自己的信评团队,并且覆盖了所有公开发行的信用债。此外,公司投资的每个信用债,至少每季度要跟踪,对重点持仓的跟踪频率会到每周。一旦资质变差了,就要采取相应的措施,只有通过频繁、持续的跟踪,才能及时的甄别风险,从而规避违约风险。

微信号:netfin888