原标题:「倍轻松」要上科创板,按摩器为什么总要和科技沾点边?

编者按:本文来自松果财经,作者宁缺,创业邦经授权转载。

在当代打工人腰酸背痛的同时,有关按摩器的市场顺势而起。

便携按摩器头部玩家倍轻松已经开了153家直营店,营收过亿,去年6月递交招股书正式冲击科创板IPO后,9月29日,智能便携按摩器厂商深圳市倍轻松科技股份有限公司(下称"倍轻松")在上交所审核状态变更为已问询。

如无意外,倍轻松将在未来登陆科创板,成为"智能便携按摩器第一股"。除了健康行业的利好因素外,还有哪些因素在推动倍轻松的上市之路呢?倍轻松若成功上市,其未来的前景又将如何呢?

按摩器玩家众多,倍轻松凭什么能够率先IPO呢?

成立于2000年,倍轻松主要从事智能便携按摩器的设计、研发、生产、销售及服务,根据招股书,倍轻松主要经营自有品牌"breo"与"倍轻松"系列产品,同时也为其他企业提供ODM定制产品。逐渐形成了以眼部、颈部、头部及头皮四大类智能便携按摩器为主的产品体系。

倍轻松的主要收入来源是自有品牌"breo"与"倍轻松"系列产品,这为倍轻松贡献了超过90%的营业收入。招股书数据显示,2017-2019年,倍轻松四类自有品牌核心产品收入占主营业务收入的比重分别为73.76%、76.35%、80.13%,呈现逐年上升趋势。

这其中,眼部按摩器作为倍轻松进入按摩器具行业的敲门砖,多年来占据主营业务收入近3成比重,与此同时,颈部和头皮按摩器产品占比亦有较明显提升。

由于疫情的冲击,倍轻松也积极往线上转型,倍轻松先后入驻天猫、京东等电商平台。据招股书,倍轻松2019年线上、线下销售收入占比分别为40.26%和54.03%,二者日趋平衡。

那么,按摩器玩家众多,倍轻松凭什么能够率先IPO呢?又为什么选择这个时机IPO呢?

(1)抓住按摩器细分市场,形成差异化竞争。在创立之初,倍轻松便以便携式按摩器作为行业切口,主攻眼部、头部以及智能便携按摩器细分领域,并以"古法中医+现代科技"为卖点,突出产品的便携性,与国内按摩器具龙头企业奥佳华、荣泰健康、傲胜等形成差异化竞争。

(2)业绩飞速发展,成为按摩器头部玩家。近些年来,得益于早期的差异化竞争以及高营销,倍轻松迎来了业绩快速增长。倍轻松发布的招股书则显示,2017-2019年,其营业收入分别为3.57亿元、5.08亿元和6.94亿元,年均复合增长率达到39.35%。

在竞争趋于激烈的按摩器行业,倍轻松也能占据一席之地,据广发证券发布的研报,2019年倍轻松约占据中国按摩家电市场份额的5%。

(3)

毛利率高于同行,倍轻松享受行业红利。

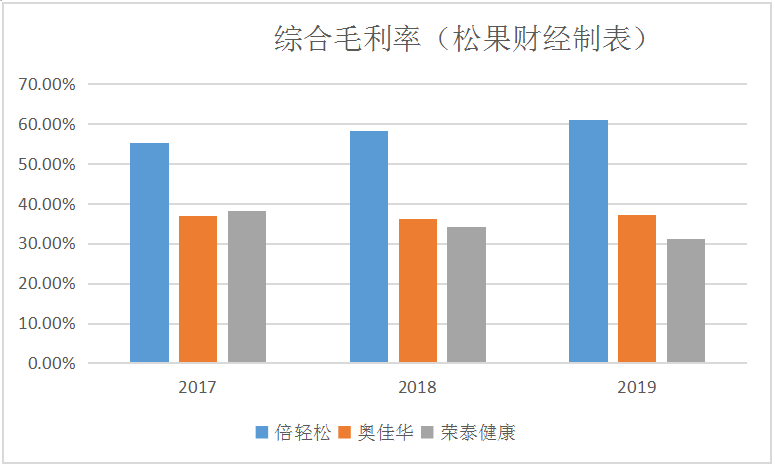

相比于其他品牌来说,倍轻松走的是高端市场,在便携按摩器市场中具备较强的自主定价权,其毛利率也显著高于同行。

报告期内,倍轻松综合毛利率分别为55.29%、58.19%、60.93%,逐年增高。而行业龙头奥佳华过去三年的毛利率则为37.00%、36.26%、37.22%,上市公司荣泰健康过去三年的毛利率则为38.22%、34.07%、31.28%。

可见,倍轻松在便携按摩器已经占据先机,营收过亿,业绩高光,这都是倍轻松在此时IPO的理由。而且倍轻松同时踩中了健康和科技两个风口,属于当前资本市场热捧的对象。

而且,在行业内大多数品牌未成气候,倍轻松率先上市能够得到资本的助力,更加稳固自己的地位。那么倍轻松真的就轻松了吗?

重营销,轻模式 倍轻松的未来并不轻松

在"卖按摩器"这件事上,倍轻松采用委托加工为主、自主生产为辅的"轻资产"模式,并通过直销、经销渠道把货卖给C端。商业模型简单轻巧,但与其他按摩公司相比,倍轻松在经营中存在的问题却一点也不少。

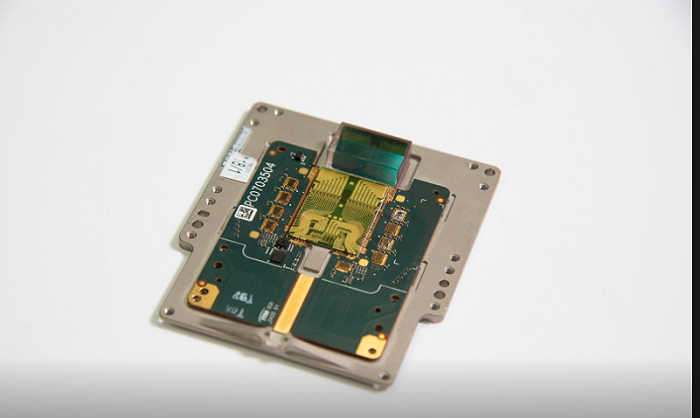

(1) 营销投入远多于研发,科技含量不足。尽管自称是一家科技公司,但是在财务投入上,科技投入却远不及营销投入。2017年-2019年倍轻松的研发费用分别为1866.14万元、2557.8万元、4065.67万元,研发费用率分别为5.22%、5.04%、5.86%。

相较之下,倍轻松在同期的销售费用分别为1.29亿元、1.83亿元、2.87亿元,合计5.99亿元,是研发支出的7倍,且销售费用率呈现出了明显增长趋势。与同行相比,奥佳华2017-2019年的销售费用率仅为18.94、18.29%、19.73%,荣泰健康过去三年的销售费用率更是低至13.73%、12.35%、11.51%。

除此之外,销售费用还压缩了其净利润空间。在毛利率远超同行的背景下,倍轻松的净利率依然落后。数据来看,报告期内倍轻松净利率分别为5.74%、8.88%和7.89%,而泰健康同期净利率为11.81%、10.89%、12.45%。

值得一提的是,倍轻松2019年的销售人员占比高达71.19%。

而奥佳华和荣泰健康销售人员占比仅为16.87%和16.39%),销售人员高于同行4倍有余,但研发人员占比却不足10%。

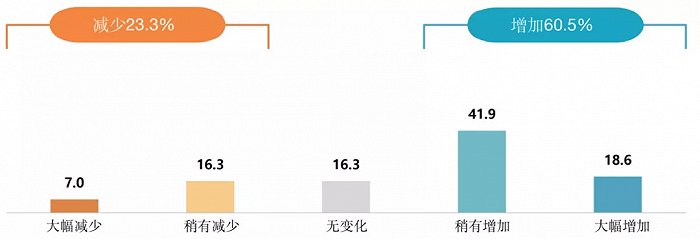

(2) 光靠营销刺激发展,倍轻松的增长速度放缓。营收方面,2017年-2019年倍轻松的营业收入增速为42.3%和36.6%,放缓趋势明显,而且净利率明显低于60%左右的毛利率。营销的"魔力"正明显下降。

(3) 线下受到疫情影响,线上发展不利。今年疫情,线下按摩店受阻,倍轻松设在北京、上海、广州等城市的机场、高铁站及中高端商场的线下销售渠道受阻,一系列的疫情管控措施导致其直营店销售收入大幅减少,对公司2020年经营业绩造成不利影响。

为了纾解压力,倍轻松走向线上。但是却早已失去线上战先机,结果并不理想。

(4)存货周转趋缓,有极大的减值风险。另外一点值得注意的是,存货周转是判断一个企业经营效率的重要指标,代表着企业产品的市场竞争力和企业对供需平衡的精准把握,而倍轻松的存货周转趋缓。

2017年-2019年以及2020年上半年,倍轻松存货周转率为3.7、3.41、2.94和1.28,呈现逐年降低趋势。堆积的存货影响了倍轻松的变现能力,也带来了相当大的减值风险。

如何快速把仓库里的产品变成现金,减少坏账风险,倍轻松需要思考的还有很多,那么,IPO募资能够为倍轻松带来一条轻松之路吗?

科技投入不够 倍轻松的未来该如何自处?

伴随着亚健康人群增多以及人们保养意识的提高,国内按摩器市场近年来发展迅速。据前瞻产业研究院发布的数据,2010-2019年中国按摩器市场规模由49亿元提升至139亿元,复合年均增长率达到12.3%。

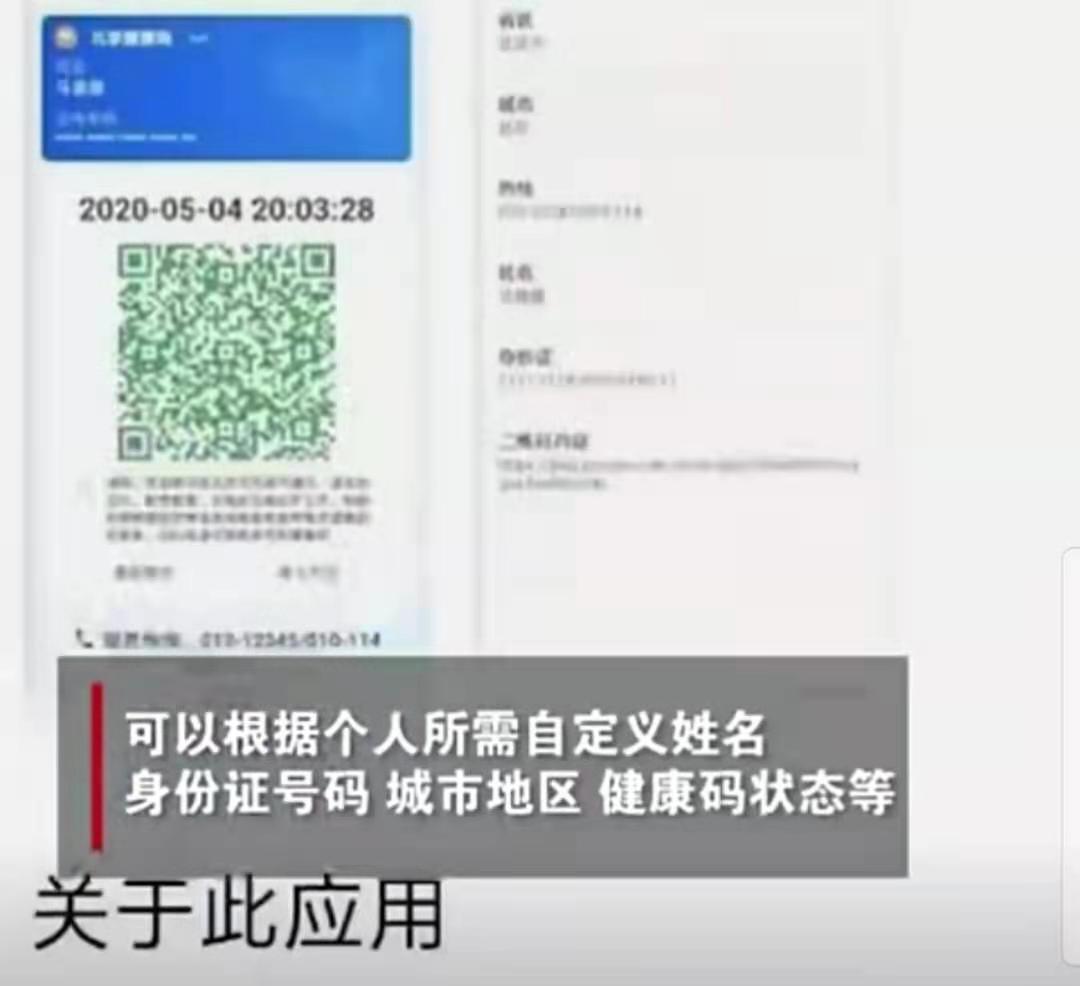

倍轻松一早就将自我定位为"高新技术企业",但在科技的投入上却远远不足,按摩这种用具科技含量到底多少?是不是打着科技的招牌割韭菜呢?

上文说到,倍轻松的技术研发投入远不及在销售方面的投入,这使倍轻松看上去更像是一个营销驱动型公司,而不是靠技术实力形成竞争壁垒。需要指出的是,对于消费者来书,尽管倍轻松强调产品的操作智能性、使用便利性和舒适度,但在实际使用体验上,消费者的使用体验却不佳,认为倍轻松按摩器并没有那么好用。

除此之外,作为国内智能便携按摩器领域的领军企业,倍轻松多次出现的产品问题。据中国家电网梳理,报告期内倍轻松及其子公司按摩器产品数次遭到点名,其中不乏市场监督局的处罚。

据今年6月东莞市市场监督管理局发布的信息,倍轻松生产的3D揉捏按摩披肩不符合国家标准,被责令停止生产,并处以罚款89100元。另外,2018年9月上海市质监局发布的小型按摩器产品质量监督抽查报告显示,倍轻松经络按摩器涉及安全性能不合格,主要不合格项目为结构,被列为不合格产品。

产品门槛较低,赛道上玩家充足。在按摩器品牌方面,截至今年3月我国在业的按摩器企业数量已经达到3375家,行业竞争趋于激烈,倍轻松的科技"浓度"不足,尚未形成护城河。

拥有供应链资源的企业也能做出类似的产品,奥佳华和荣泰健康早已虎视眈眈,除此之外,小家电企业中小熊电器也已推出相关产品,行业参与者的持续增加。

市场广阔,已经有巨头驶入此赛道。

京东京造、网易严选、小米有品等互联网领域玩家均已入局便携按摩器领域,小米有品已上架可通过米家APP操控的便携按摩器产品;京东京造已经推出眼部、头皮、颈部、颈椎、腰部、足部等按摩器产品。

而且在价格上,巨头们推出的按摩小电器产品价格多在200-400元,产品性价更高,更值得一提的是,据广发证券发布的研报,在按摩器行业,消费者对于品牌的认知相对模糊。这样看来,倍轻松作为便携式按摩器的先发者并无明显优势。

那么面临这种情况,倍轻松要如何应对呢?作为便携式按摩器头部玩家,倍轻松将来还会有一段时间的行业红利,但是想要持久盈利,倍轻松还是需要加大科技投入,做一个名副其实的智能便携按摩器专家。

仅仅依靠营销而来的辉煌很快就会覆灭,当有供应链资源,同时"自带流量"的企业入局便捷按摩器领域,倍轻松的未来堪忧。如何形成强大的产品壁垒,是倍轻松需要持续思考的。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系[email protected]。

![[图]Galaxy S21 Ultra相机细节曝光:支持10倍变焦 潜望镜头仅折射两次](https://n.sinaimg.cn/spider2021113/310/w700h410/20210113/2361-khstaxr6408213.jpg)