原标题:港股IPO|心通医疗很“心痛”:分销模式未有效扩大市场,利润反被噬 来源:财联社

微创医疗(00853.HK)分拆旗下心通医疗(02160.HK)1月26日起公开招股,预计将于2月4日上市。

作为国内第二家上市经导管主动脉瓣膜植入术(TAVI)产品的公司,心通医疗采用传统代理销售模式,意图迅速扩大市场份额。不过,自2019年8月产品上市以来,其市场份额似乎并未有效扩大,反而因代理销售模式下毛利率水平远低于同行,致其连连亏损。

终端市场谁是老大?

心通医疗是一家从事治疗瓣膜性心脏病器械研产销的医疗器械公司,根据招股书,公司已布局主动脉瓣膜、二尖瓣膜、三尖瓣膜及其他配套产品,成为目前国内唯一一家提供全套自主研发互补性TAVI手术配套产品的公司。

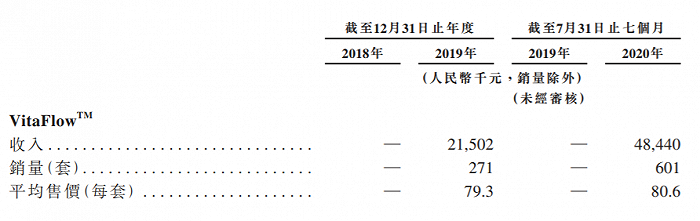

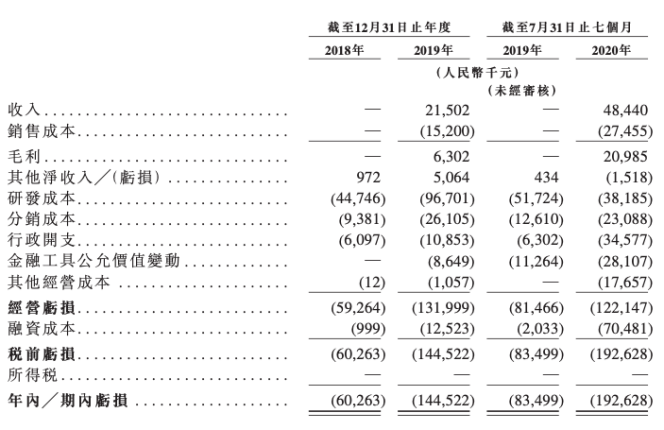

不过,目前公司仅有一款人工心脏瓣膜产品VitaFlow实现商业化,整体尚未盈利。招股书显示,2019年、2020年1-7月,公司营收分别为2150.2万元、4844万元,同期分别亏损1.45亿元、1.93亿元。对于亏损原因,心通医疗称,主要由于大额研发支出,以及分销成本、行政开支等。

招股书显示,VitaFlow自2019年8月上市后,截至当年底,5个月销售271件,而2020年前7个月销售601件,显示销量增长势头强劲。据此,有分析认为,心通医疗可于2020年底完成市场份额反超,成为行业老大。

然而,上述说法却与启明医疗(02500.HK)发布的数据有巨大出入。启明医疗近日公布的2020年市场推广及医患教育“成绩单”显示,2020年终端市场占有率维持在80%以上;在中国手术量排名前30的医院中,市占率达到89%,而这些医院TAVI手术总量占全国手术量的七成。

若按启明医疗人工心脏瓣膜2020年植入量约2200台推算,心通医疗等竞争对手在2020年内完成的植入量总和仅在550台左右。这与心通医疗披露的2020年前7个月601件的销量相去甚远。

为何心通医疗产品在终端医院的全年植入量,甚至未达到其前7个月的销售量呢?财联社记者就相关问题向心通医疗发去了采访函,但公司称暂不方便回应。

有业内分析人士告诉记者,原因在于,心通医疗主要采用分销模式,产品首先被销售到代理商渠道,此后再销往医院。这可能造成实际植入量与报表口径的销售量有出入。

实际上,自产品上市以来,心通医疗就一直寄望以代理商渠道而非学术教育拓展市场。招股书显示,公司共有19家代理商,相比2019年新增7家。据公开信息,心通医疗VitaFlow终端价格在18~19万元上下,但招股书显示,公司给代理商的价格只有8万元左右,这意味着大半收益留给了代理商渠道。

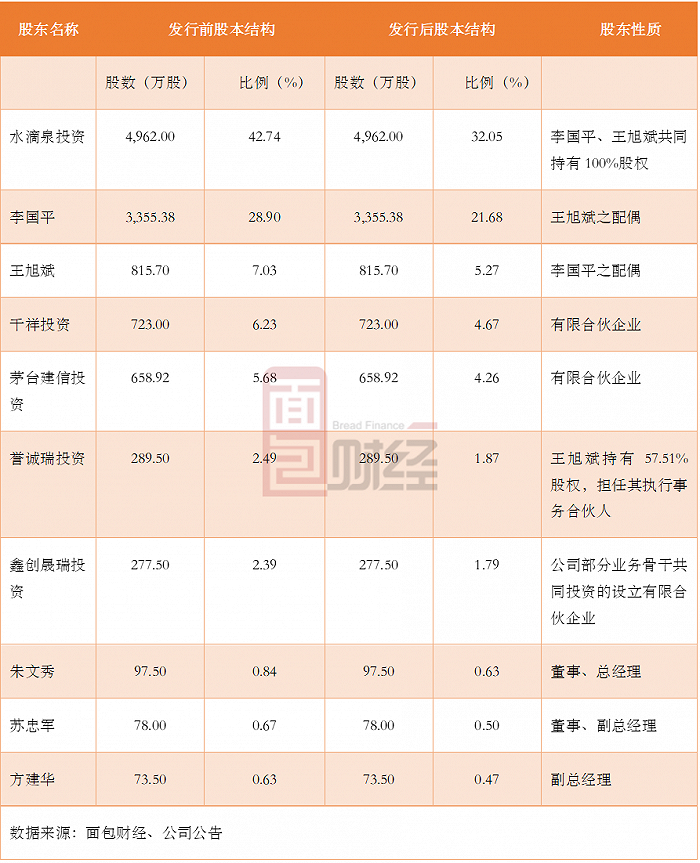

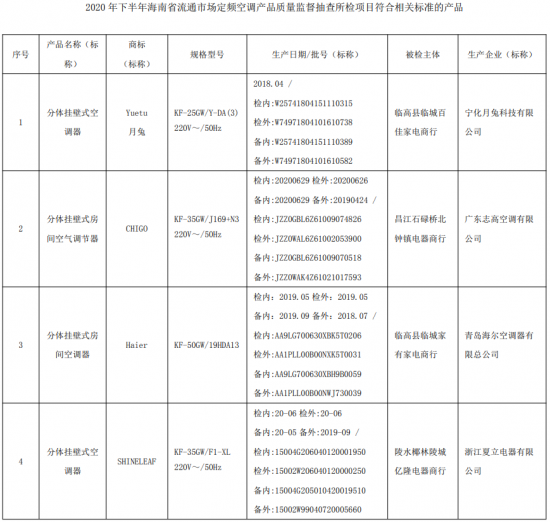

(图据心通医疗招股书)

“传统代理制只适合于成熟产品,因此过去十多年在国内盛行;而TAVI是一个仍处于早期的创新市场,需要投入大量资源进行医患教育和终端开发,仅依赖没有学术能力的代理商,很难有效提升终端市场份额。”一位接受记者采访的医疗行业一级市场投资人士表示。

值得一提的是,心通医疗VitaFlow是中国首个使用牛心包作为瓣膜组织的商业化TAVI产品,而启明医疗用的是猪心包材料。“一般而言,与猪心包相比,牛心包的耐久性及血液动力学性能较好。”心通医疗表示。

但上述行业投资人士认为,猪心包、牛心包材料的差异并不是太大,更大的差异在于代际差别。“比如第二代产品可回收,它的风险就降低了很多,医生更有动力去用;第三代目前主要是爱德华和启明在做,将瓣膜的寿命提高了,对年轻患者带来福音。”

据了解,启明医疗第二代TAVI产品VenusA-Plus已于2020年11月获得国家药监局批准上市,成为中国首款有可回收功能的人工瓣膜系统。不过心通医疗也紧随其后,其第二代VitaFlow已于2020年10月向国家药监局提交了注册申请,且正在欧洲进行临床试验,计划2021年内申请欧洲CE标志。

代理模式下销售费率为何反高于直销?

代理销售模式不但未能帮助心通医疗实现预想中的市场份额大幅提升,反而让其损失了一大块利润空间,可谓“赔了夫人又折兵”。

因大部分原材料依赖进口,心通医疗的生产成本高于竞争对手,代理商模式则进一步压低了毛利率空间。招股书显示,2019年及2020年前7月,心通医疗的毛利率分别为29.3%和43.3%,远低于其他同类医疗器械企业的平均毛利率水平。单就TAVI行业来看,启明医疗在2018年及2019年的毛利率分别高达85.8%和83.5%,沛嘉医疗(09996.HK)2019年毛利率为64.24%,均高于心通医疗。

(图据心通医疗招股书)

但同期,心通医疗的销售费率却高达121.41%与47.66%。前述业内人士向财联社记者指出,采用传统代理模式的企业,销售出厂价会偏低,但分销费用率相应也会低于行业平均水平,使得最终利润率维持在合理水平。令人不解的是,心通医疗在销售环节却花掉了并不低于行业水平的销售费用。反观采用直销模式的启明医疗,2018年、2019年的销售及分销费用率分别为57.9%和53.6%,沛嘉医疗2019年销售费率则只有36.64%。

再考虑到必要的管理费用,心通医疗的TAVI产品似乎陷入“卖一台亏一台”的怪圈。这在TAVI这一医疗器械创新赛道是极不寻常的,毕竟,相比美国23.4%的TAVI市场渗透率,中国市场的渗透率只有0.3%,还有巨大的增长空间。也正是看中这一风口赛道,高瓴资本“All in” TAVI。

那么,中国TAVI市场渗透率偏低的主要障碍是什么?

前述受访人士告诉财联社记者,TAVI手术开发最大的瓶颈在于,医疗团队组建难度较大,其需要心内科、心外科、麻醉科、体外循环科、超声科的配合。若手术过程中出现瓣膜掉落、位置不对等情况,还需要心外科医生进行抢救。而根据心通医疗招股书数据,2019年全国共有604家具有TAVI手术资质的医院,但仅156家医院开展过TAVI手术,这也间接说明了组建手术团队的困难性。

据了解,常规的学术推广需要贯穿流行病学调研、手术跟台、线上手术直播、健康讲座、线下义诊等医患专业宣教全流程。据启明医疗披露的数据,截至2020年末,公司拥有超过100人的专业学术推广队伍,在提升医生手术能力的同时,提升患者对疾病的认知,加快瓣膜手术的普及,公司2020年开展的手术培训累计超过2000场。相比之下,深度依赖代理商的心通医疗,其招股书显示,目前只有40多名销售和营销人员,截至2020年7月31日,公司累计组织的医院研讨会及培训课程仅90场左右。

“瓣膜这个领域直销团队是挺关键的,因为它是创新产品,不像仿制产品,没有外企帮你提前做医生培训和患者教育,只有企业自己来做,但微创(心通医疗)我听说它的培训做得不多。”上述医疗领域一级市场投资人士告诉记者。

或许,医患教育能力的不足,正是心通医疗以传统代理模式冲击市场心有余而力不足的关键因素。