原标题:掩盖不良受监管处罚,年报难产评级报告被推迟,中小银行迎来不良高峰期

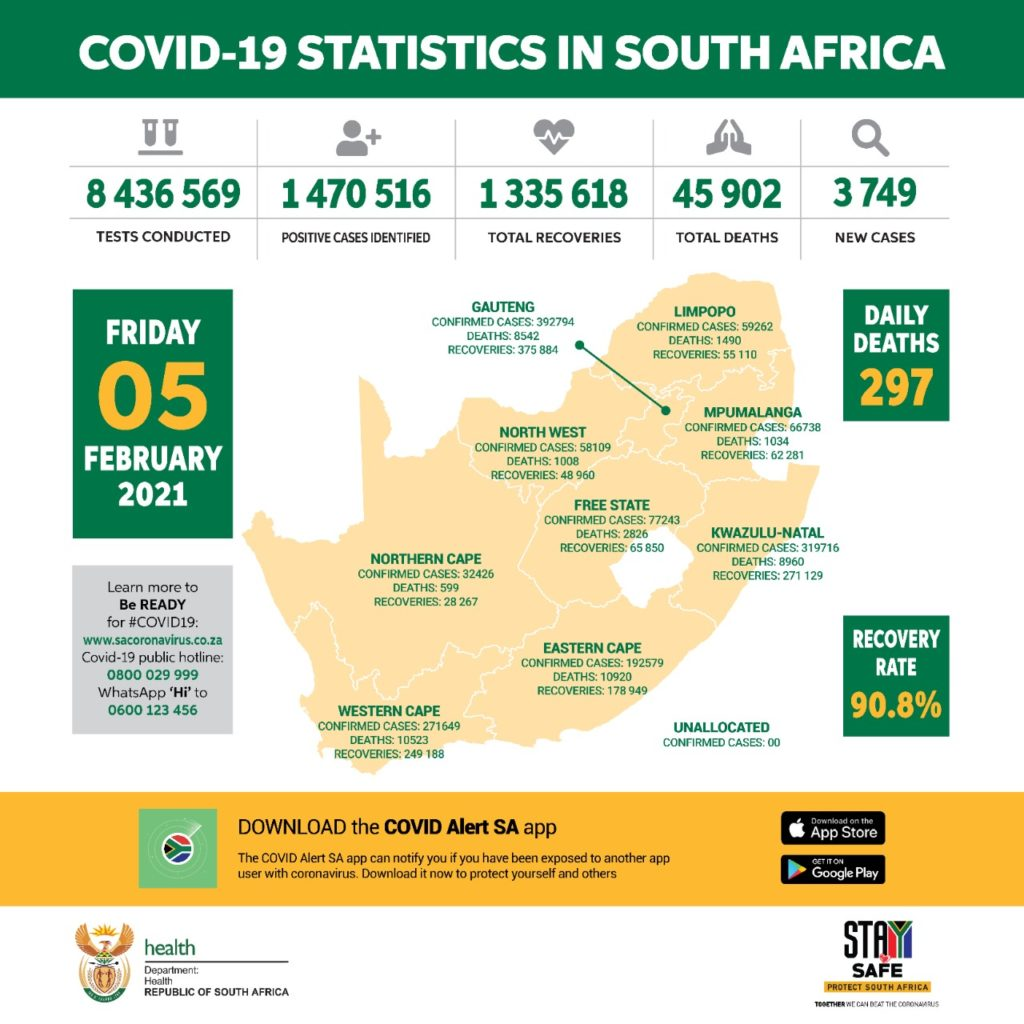

受新冠肺炎疫情等因素影响,银行业保险业信用风险有所上升。过去一年,各机构报告的不良贷款余额和不良贷款率总体有所上升。

相较大行而言,中小银行由于规模小,抗风险能力弱,资产质量承压更为明显。据南方财经全媒体记者梳理银保监会的信息发现,截至2月5日,年初以来共有7家中小银行因为掩盖“不良贷款”而遭到行政处罚。

此外,记者也注意到,近期山东有2家农商行由于年报难产而被推迟发布评级报告。有银行业分析人士指出,由于金融风险的暴露滞后于实体经济,去年疫情带来的传导影响将在今年持续暴露。

7家中小银行掩盖不良被处罚

2021年开年,银行不良贷款处置违规的事情受到银保监会的重视,截至2月5日,已经有7家中小银行,1家股份制银行的分行受到处罚。

银保监会数据显示,2020年末,不良贷款余额3.5万亿元,较年初增加2816亿元,日前发布的治理评估结构显示,部分银行将信贷资金长期大量用于同业投资或投向主要股东,且资产质量堪忧,风险隐患突出。

从区域划分来看,不良贷款集中的地区主要分布在华北、东北以及西北地区,此次受处罚的中小银行也主要集中在这几个地区。

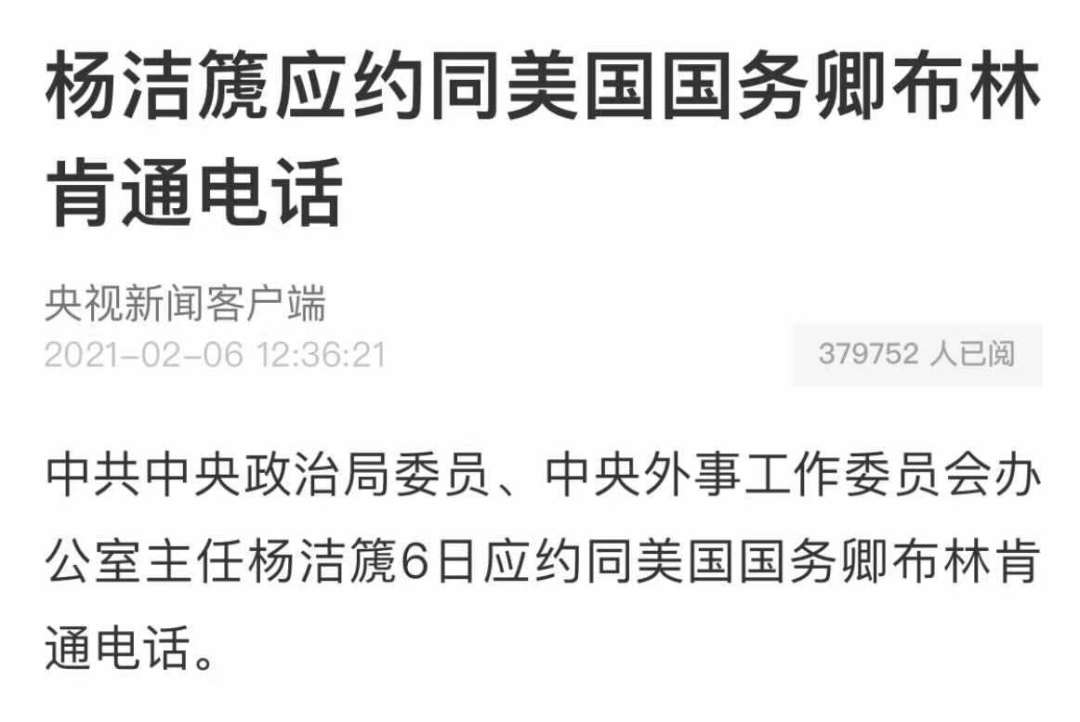

(来源:银保监会官网。)

(来源:银保监会官网。)具体来看,主要违规事项包括违规发放贷款、以贷还息来隐藏不良资产;违规转让不良资产;形成大额不良,且未向监管部门报告;虚假处置不良资产等。

比如华北地区,天津银行因为违规发放贷款,以贷还息掩盖资产质量,被罚款30万元;天津农商行违规发放贷款掩盖不良资产,被警告以及处罚30万元;山东莱商银行因违规转让不良资产被处罚40万元。

西北区域,山西高平农商银行因违规处置不良资产,投资同业理财不审慎,被罚款100万元,董事长王宏峰取消终身任职资格;陕西长安银行发放虚假商用房按揭贷款,形成大额不良,且未向监管部门报告,被罚款40万元。

辽宁阜新农村商业银行因虚假处置不良贷款被罚款50万元;四川大邑交银兴民村镇银行违规办理信贷业务,承兑或委托他行承兑无真实贸易背景的商业汇票,违规掩盖资产质量,被处罚150万元。

违规处置不良资产的方式有以贷还息,以贷还贷、虚假处置等方式。中国社科院金融所银行研究室主任李广子向记者分析,掩盖不良的主要方式即是虚假转让,然后通过抽屉协议赎回;通过展期或续贷等方式推迟不良贷款风险暴露;通过第三方通道以新贷款置换原到期贷款。

一位国有大行的对公贷款经理告诉记者,“以贷还息是指在对贷款收息难的情况下,就采取了以贷收息的办法,将无法偿还的利息以新贷款形式发放给借款人,形成虚假收入,从而掩盖了实际的资产质量。”

光大银行金融市场部宏观分析师周茂华向记者分析,中小银行冒风险违规处置不良资产,主要是出于以下几个原因,“首先需要满足监管指标要求,以及完成内部业绩考核标准,其次是因为经营监管环境变化,疫情冲击下不良压力大幅上升,最后则是中小银行处置不良往往难以取得较好的市场价格,处置成本还比较高,因此有动力隐藏不良,留待日后处置。”

值得注意的是,除了中小银行以外,也有大行在不良资产上遭受处罚。比如河南银保监局在1月18日对上海浦发银行安阳分行进行处罚40万元,主要违规事项是因为贷款风险分类不准确,人为掩盖资产质量真实性。

年报难产致评级报告推迟

中小银行不良资产处置难度较大,甚至导致年报难产。2月1日,东方金诚连续发布公告称,因山东广饶农商行、邹平农商行连续两年未披露年报,将继续延迟披露评级报告。

公告显示,广饶农商行已经连续两年未公布年报,在2019年4月、2020年7月分别发布了延迟公布年度信息的公告;邹平农商行同样两年未公布年报,在2019年4月、2020年4月分别发布了延迟公布年度信息的公告。

山东广饶曾是知名的“轮胎之都”,然而据上述评级报告,受产能过剩和环保政策趋严的影响,当地轮胎行业风险持续暴露,部分轮胎企业破产,并通过企业间担保链迅速扩散,导致广饶农商行不良贷款率和逾期贷款占比大幅攀升,资产质量明显下行。

截至2017年末,广饶农商行不良贷款率达13.90%,同比大幅上升11.43个百分点,拨备覆盖率降至33.16%,远低于监管最低要求。

同样由于当地中小企业互保风险持续暴露,部分对外提供担保企业由于涉诉导致贷款无法正常周转,邹平农商行逾期贷款大幅增加。截至2018年3月末,邹平农商行贷款总额138.4亿元,其中不良贷款余额14.52亿元,不良贷款率从2017年9月末的9.27%攀升至10.49%。

据记者梳理,近一年来,还有多家银行因未发年报被信用中介机构延迟披露评级报告,例如山东博兴农商行、济南农商行、河南伊川农商行等。

从不良贷款的区域分布看,主要集中在中部、西部和环渤海,而东部沿海地区,如广东、江浙一带的银行资产质量普遍较好;从行业分布看,制造业、批发零售业、租赁和商务服务业则较为突出。

处置不良资产创新试点

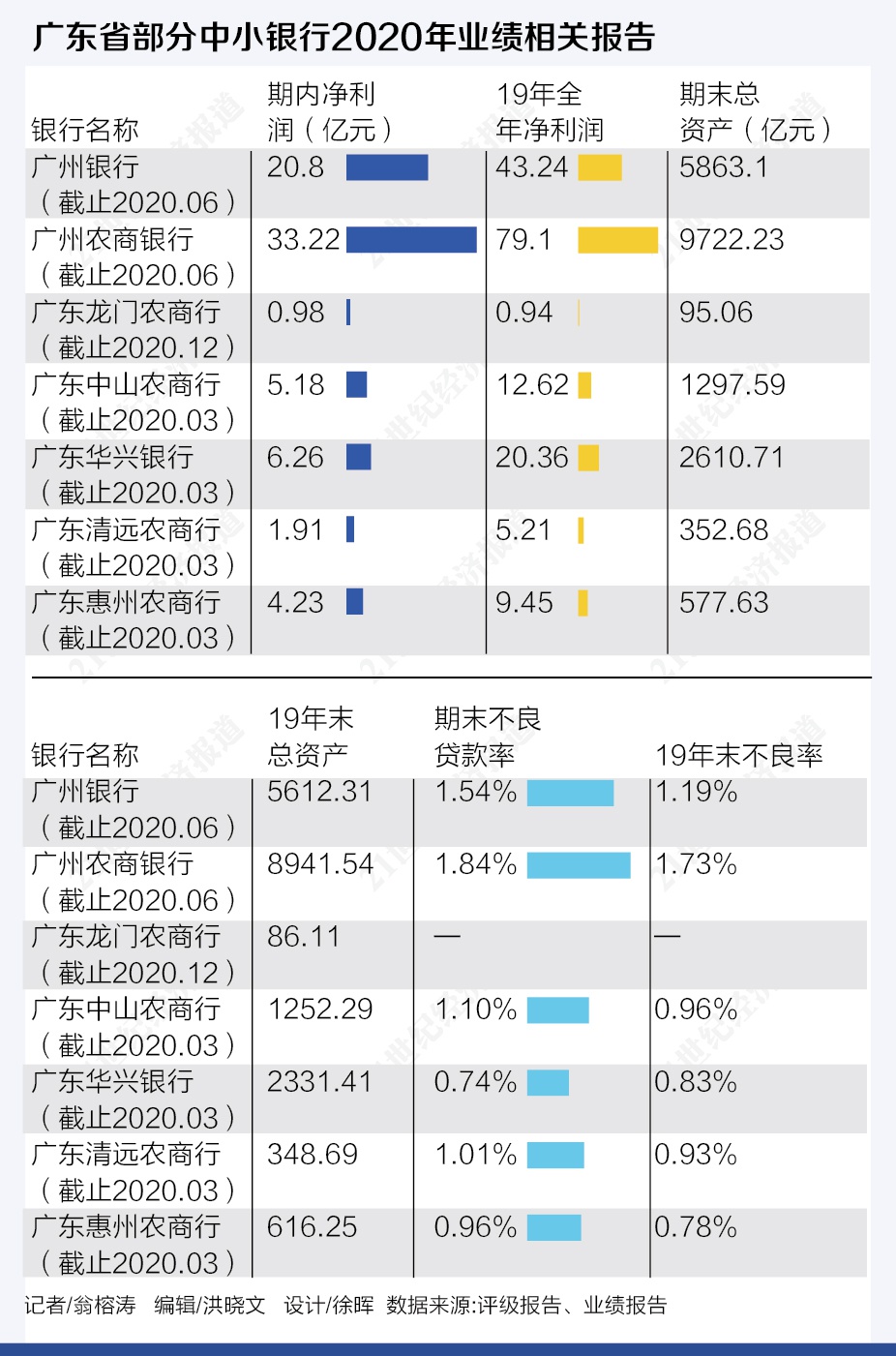

据记者梳理广东中小银行近期发布的2020年评级报告发现,不良贷款率已经有上升趋势。

具体来看,截止2020年6月,广州银行的不良率为1.54%,而19年末的不良率为1.19%,上升了0.35个百分点;广州农商银行不良率为1.84%,而19年末的不良率为1.73%,上升了0.11个百分点。

截止2020年3月,广东中山农商行的不良率为1.10%,相比19年末上升了0.14个百分点;广东清远农商行的不良率为1.01%,相比19年末上升了0.08个百分点;广东惠州农商行的不良率为0.96%,相比19年末上升了0.18个百分点。

有银行业分析人士指出,当前中小银行的信贷资产质量面临较大压力,尤其是在区域经济结构单一和欠发达省份地区的银行,信用风险有加速爆发的趋势,资产质量的恶化会对核心资本产生侵蚀,而中小银行不良处置方式较为单一。

周金茂指出,“中小银行需要对不良贷款严格分类,摸清不良贷款情况,通过创新等多种手段依法依规加大不良处置力度,适度提高拨备计提,同时,多渠道补充资本,提升资产质量、夯实银行稳健经营基础。”

1月27日,银行业信贷资产登记流转中心(以下简称“银登中心”)网站“银登网”发布了一则《平安银行拟批转个人不良债权简介》,这也是银行业首个挂网推介个人不良贷款资产包的银行。

从平安银行这次推介的个人不良贷款资产包来看,此次拟批量转让的个人不良债权主要涉及20户个人不良贷款,债权金额为1773.45万元,其中本金618.66万元、利息金额1154.78万元,且均已进入执行状态。

中国地方金融研究院研究员莫开伟指出,放开对单户对公不良贷款和批量个人不良贷款转让的限制,不仅进一步扩充了银行不良贷款的处置渠道,而且还为压降银行个人不良资产提供政策保障,有利于缓解商业银行的不良贷款处置压力,减轻经营上的负担,把更多的精力转向经营管理和产品创新;也有助于盘活信贷资源,腾出更多的资金和规模用于支持实体经济,提升服务经济转型发展的能力。

(作者:翁榕涛 编辑:洪晓文)