原标题:突然停牌!苏宁易主?张近东拟转让最高25%股份,将失去控制权?

导读:曾经的家电连锁龙头苏宁易购,可能将要易主!张近东准备转让最高25%股权,谁会接手?苏宁又如何完成转型新生?

苏宁易购,或将易主。

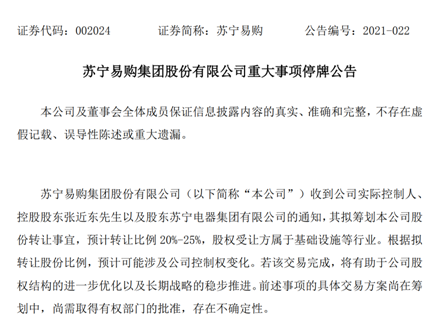

2月25日,早间停牌的苏宁易购(002024.SZ)发布了筹划控制权变更的重磅消息。

当日午间,苏宁易购公告称,公司实控人、控股股东张近东以及股东苏宁电器集团有限公司拟筹划股份转让事宜,预计转让比例 20%-25%,股权受让方属于基础设施等行业。

根据拟转让股份比例,预计可能涉及公司控制权变化。

若该交易完成,将有助于公司股权结构的进一步优化以及长期战略的稳步推进。前述事项的具体交易方案尚在筹划中,尚需取得有权部门的批准,存在不确定性。

苏宁易购表示,预计停牌时间不超过5个交易日。

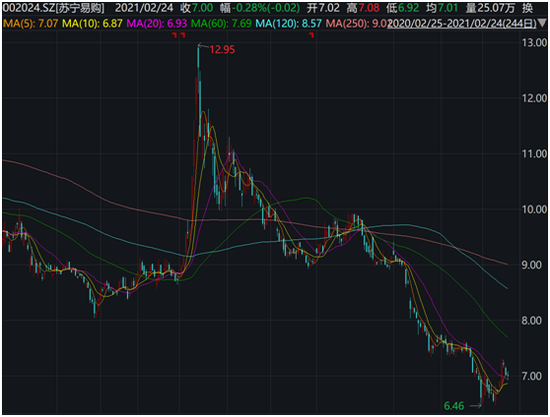

Wind数据显示,截至2月24日收盘,苏宁易购股价报7.00元,总市值为652亿元。

来源:Wind

来源:Wind21世纪经济报道记者粗略推算,如果按照至多25%的股份转让比例,若交易完成,张近东及其关联方持股比例或将下降至19.93%。

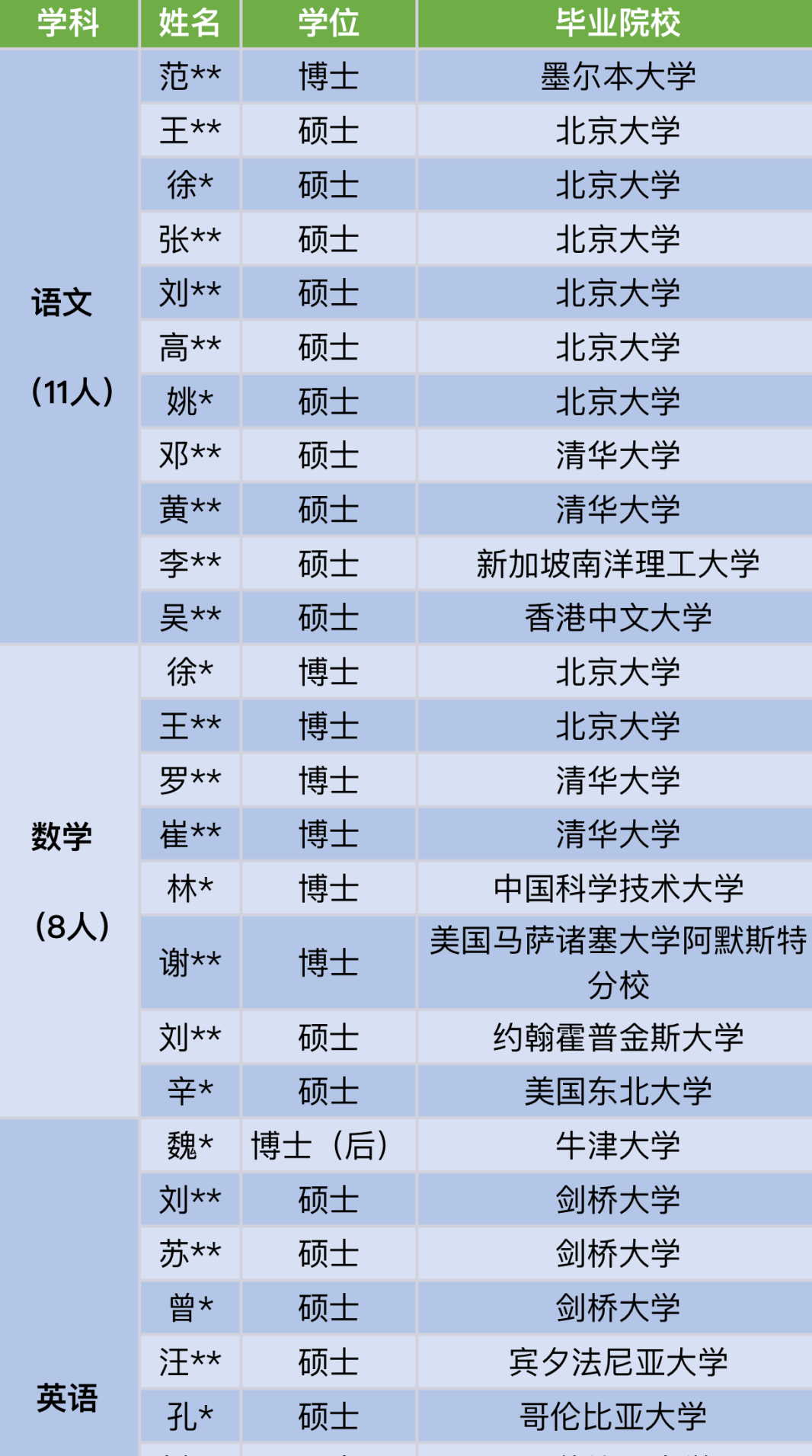

Wind数据显示,截至2021年1月29日,

苏宁易购第一大股东是张近东,持股比例20.96%;

第二大股东是淘宝(中国)软件有限公司,持股比例19.99%;

第三大股东是苏宁电器集团有限公司,持股比例16.80%;

第四大股东苏宁控股集团有限公司,持股比例为3.98%。

接下来随着新股东的加入,股权结构将发生变化。公告表示,根据拟转让股份比例,预计可能涉及公司控制权变化。

作为国内零售龙头,江苏民企代表,自1990年创立至今,苏宁易购已走过30个年头。在三十而立之际,苏宁易购将何去何从?

受让方为国资背景

21世纪经济报道记者了解到,此次苏宁易购的股份受让方为国资背景,若该交易完成,将有助于苏宁易购长期战略稳步推进,对公司治理结构、业务发展、综合授信等各方面都带来大幅提升。

此前,市场有传言称,苏宁易购的交易对手方可能是来自江苏国企等组成的财团。

上述传言称,该财团包括江苏省国信集团有限公司、江苏交通控股有限公司、江苏省农垦集团有限公司和南京新工投资集团有限责任公司。

不过,2月25日上午,21世纪经济报道记者就此求证苏宁方面,未获置评。

苏宁易购仅公告中表示,“前述事项的具体交易方案尚在筹划中,尚需取得有权部门的批准,存在不确定性。上市公司将从2月25 日开市起停牌,预计停牌时间不超过5个交易日。”

此前,市场关注苏宁易购股东频繁的股权质押行为,由此引发对其资金链的猜测。

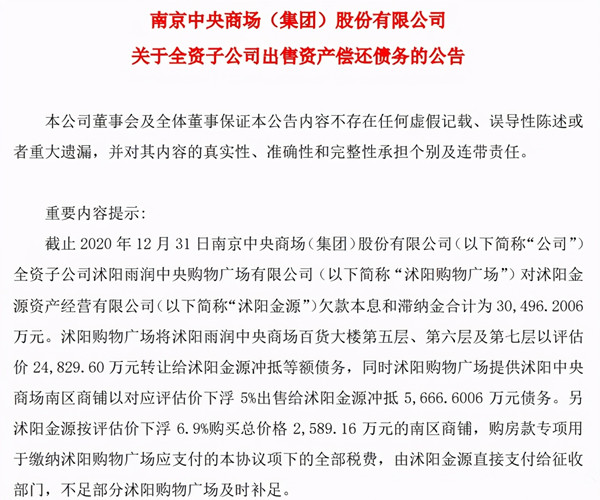

早在2020年12月10日,苏宁控股集团有限公司股东张近东、其子张康阳及南京润贤企业管理中心(有限合伙)已将苏宁控股全部股权出质给淘宝(中国)软件有限公司,股权出质登记日期为2020年12月4日。上述三方合计出质股权数额10亿元人民币,与苏宁控股集团的注册资本金额10亿元等同。

当时,苏宁相关人士向21世纪经济报道记者回应称,“目前,苏宁控股集团持有苏宁易购3.98%的股权,股权质押是正常的商业合作,对苏宁易购战略发展和正常经营无实质影响。”

此外,苏宁易购也曾发声强调“资金链面临崩盘等说法”为不实言论。

21世纪经济报道记者梳理发现,从2021年以来,苏宁易购已连续发布6条股东股份质押的公告。

2月3日,苏宁易购发布了一则实控人张近东股份质押的公告,截至公告日,张近东已累计质押股份数,占其所持股份比例的21.09%。

无独有偶,2月23日,苏宁易购又公告称,持股5%以上的股东苏宁电器集团质押了5757万股。截至公告日,苏宁电器集团已累计质押股份数,占其所持股份比例的48.47%。

Wind数据显示,截至2020年三季度末,苏宁易购短期借款为281亿元,一年内到期的非流动负债为46亿元,其他非流动负债13亿元,负债合计为1361亿元。

此次引入战略投资者,能否为苏宁易购的发展提供更为充足的“子弹”?

面临资金重压

2020年,苏宁易购频传资金压力的新闻。

2020年12月10日,据国家企业信用信息公示系统的披露,苏宁控股集团股东张近东、张康阳及南京润贤企业管理中心(有限合伙)已将公司全部股权出质给淘宝(中国)软件有限公司。股权出质登记日期为2020年12月4日,合计出质股权数额10亿元人民币,与苏宁控股集团的注册资本金额等同。针对此事,苏宁易购回应称,股权质押是正常的商业合作,对苏宁易购战略发展和正常经营无实质影响。

相关传言引发苏宁存续债券在二级市场的连续调整。苏宁易购股价自2020年下半年也呈震荡下跌趋势,截至停牌前,最新收盘价报7元/股,较2020年7月最高12.95元/股的价格近乎腰斩。目前公司总市值为652亿元。

去年末至今,苏宁多次推进回售或购回债券。

2020年12月9日,苏宁易购公告称已支付10亿元债券回购费用;

12月11日,苏宁电器称100亿债券已提前兑付,并划入中登结算账户;

1月8日,苏宁易购公告称20亿元的回购方案最终确认成交约17.33亿元,并及时到账;

1月29日,19苏电01回售部分的本金及利息,已于1月28日完成足额支付;

2月1日晚,苏宁电器发行的“16苏宁01”将于2021年2月2日进行本息兑付及摘牌。

三个月里累计兑付179亿,市场人士指出,公司积极兑付债券,保障了投资人利益同时,有效提升市场信心。

业内人士指出,苏宁易购主要以流动负债为主,流动负债占总负债比为81%,债务结构不尽合理。财报显示,截至2020年三季末,苏宁易购有流动负债1099.67亿元,其中一年内到期的短期负债有327.13亿元,账上货币资金308.37亿元,且其中超200亿为受限资金不可动用,其短期偿债压力较大。

2月22日晚,苏宁易购发布关于公司股东股份质押的公告显示,股东苏宁电器集团将持有的5757万股股份进行质押,占公司总股本比例0.62%。

Wind数据显示,2021年以来,苏宁易购第一大股东张近东以及第三大股东苏宁电器集团有限公司多次新增或补充股权质押记录。

截至最新数据,张近东未解押股权质押数量41163万股,占总股本的4.42%;苏宁电器集团有限公司未解押股权质押数量89707万股,占总股本的9.64%。

如今,最大的悬念是,张近东准备转让最高25%股权,谁会接手?苏宁又如何完成转型新生?

困局突围迫在眉睫,张近东曾表态:“该砍的砍”

值得一提的是,就在宣布筹划股份转让事宜的前夕,2020年,苏宁易购刚刚度过了创立30周年的大日子。

2020年底,苏宁易购发布了新十年发展战略:“聚焦零售主业,赋能行业发展、服务社会创业,既是苏宁的商业模式,也是苏宁的社会责任”。

将“聚焦”和“服务”作为关键词的苏宁,也在人事部署上进行了大调整。

据21世纪经济报道记者了解,就在2021年1月底,苏宁集团董事长张近东主持召开苏宁2021年度工作部署会,强调将“加大对年轻干部的选拔和任用力度,从过去的80后总裁、85后总经理,逐步向85后总裁、90后总经理、95后总监进行延伸。”

在本次年度任命中,苏宁进一步加强了对年轻干部的提拔。高层任命中提拔了16名80/85后的年轻干部到子集团、事业部、大区层面任职。在小团队负责人及大区专业公司负责人层面也提拔了一批85/90后干部。

据悉,在苏宁2021年人事任命中,进一步强化了家电集团和云网万店等重点业务的人员配置,而家电业务是苏宁重要的利润来源。

而对于未来十年,张近东在内部表达:聚焦零售就是要聚焦商品与用户,“必须要学会做减法,只要不在零售赛道、脱离商品和用户,都要大胆调整,该砍的砍,该转的转。”

“聚焦零售主业”,也意味着苏宁易购重新审视过去的多元化扩张。

据不完全统计,过去数年,苏宁电器、苏宁易购通过收购大举扩张,涉及电商、物流、金融、地产、体育、文化等多个领域。

例如, PPTV在2015年被宣布剥离上市公司体系,PPTV68.08%的股权拟以25.88亿元转让给苏宁文化或其指定的子公司。

而在零售业,苏宁曾经出资5755万元(8亿日元)收购LAOX(乐购仕)28.36%的股权;苏宁电器以4.2亿元收购母婴垂直类电商网站“红孩子”;旗下子公司“苏宁小店”出资1欧元认购西班牙连锁超市“迪亚天天”中国100%股权等,布局从3C家电延伸至电器、母婴、超市、便利店等全品类。

不过,2019年6月,南京云致享完成对“苏宁小店”100%股权的受让,“苏宁小店”被剥离出表。几乎同时,苏宁易购公告称,日本老牌家电量贩店LAOX也被剥离上市公司体系。

目前,在线下,苏宁易购拥有苏宁广场、苏宁家乐福社区中心、苏宁百货、苏宁零售云、苏宁极物等各类门店;在线上,苏宁易购线上通过自营、开放和跨平台运营。

一个好消息是,就在2020年11月底,苏宁易购旗下子公司云网万店成功完成A轮60亿元的融资。

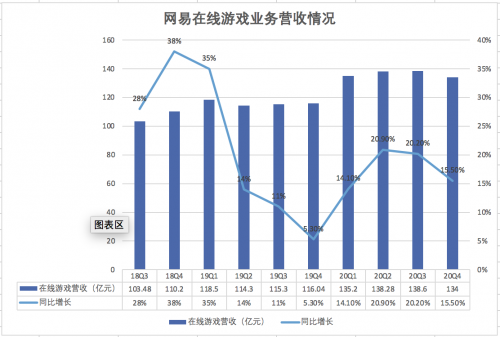

Wind数据显示,尽管2015年-2019年,苏宁易购的营收从1355亿元增长至2692亿元,收入规模已近乎翻番,但过去5年,扣非净利润始终为负。

如何扭转亏损困境?一切等待苏宁回答。