原标题:嘉元科技科创板首只可转债,在投扩产项目或难达预期

嘉元科技于2021年2月23日发出公告,公司发行的124,000万元可转债已完成向原股东优先配售和社会公众投资者网上申购,分别约占总发行量的70.92%和29.08%,网上中签率为0.00538537%。值得一提的是,公司发行的是科创板第一只可转债。

本次公司募集资金逾六成拟用于主营的铜箔业务:年产1.5 万吨高性能铜箔项目、新型高强极薄锂电铜箔研发、铜箔表面处理系统等升级改造;其余资金将用于建设科技产业创新中心和补充流动资金。

2020年,嘉元科技营收与盈利能力下滑。公司的客户集中度较高,宁德时代于2019年贡献公司67.86%的总营收,且公司产品结构单一或面临原材料价格波动和行业竞争加剧的风险。另外,公司在投或规划中高性能铜箔扩产项目较多,未来扩大的产能能否达成并转化为业绩或存疑。

2020年业绩下滑,持有较多货币资金的同时发债募资

嘉元科技主要从事高性能电解铜箔的研究、生产和销售,主要产品为超薄锂电铜箔(6-12μm)和极薄锂电铜箔(≤6μm),最终用于新能源汽车动力电池、储能设备及电子产品。

嘉元科技2020年的营收与归母净利润都有所下滑。根据公司于2021年2月5日披露的2020年度业绩快报,总营收为120,217.89万元,同比下降16.86%,归母净利润为18,530.35万元,同比下降43.80%。公司称主要系受国内外新冠疫情影响市场需求下降以及更加激烈的行业竞争挤压公司盈利空间。

图1:2016年至2020年嘉元科技营收与归母净利润变化情况

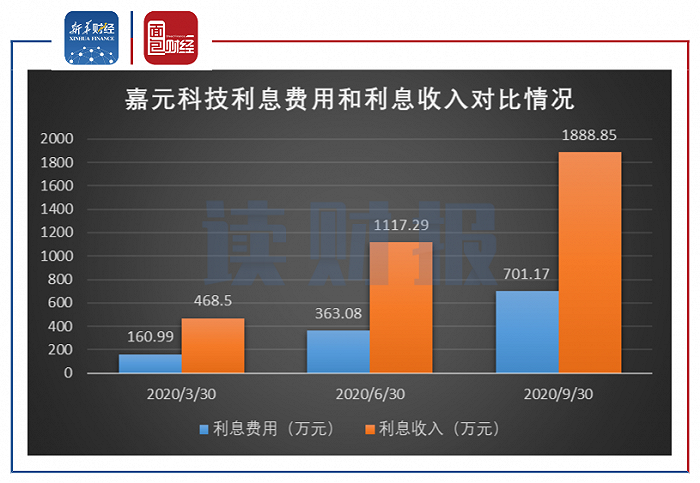

图1:2016年至2020年嘉元科技营收与归母净利润变化情况嘉元科技在持有较多的货币资金和理财期限为32天至90天不等的交易性金融资产的同时,仍拟发债募资。公司于2019年7月获得约15.10亿元的首次公开发行股票募资,至2020年上半年,公司持有的上述资产占当期流动资产的比例持续高于70%。2020年前三季度,公司的利息收入保持高于利息费用。根据公司披露的可转债募集说明书,截至2020年6月末,公司已投资约3.73亿元于原募投项目,仍有约11.71亿元的募集资金尚未使用。

图2:2020年前三季度嘉元科技利息费用和利息收入对比情况

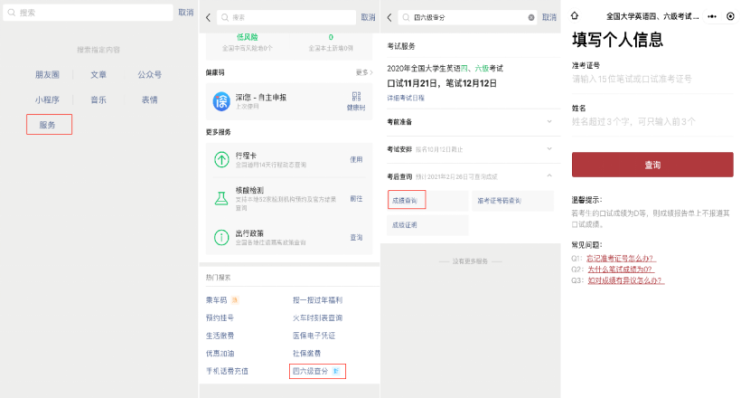

图2:2020年前三季度嘉元科技利息费用和利息收入对比情况客户集中度较高,产品结构较单一

嘉元科技的客户集中度较高,或存过度依赖单一客户的风险。2018年至2020年上半年,嘉元科技前五大客户分别贡献了77.17%,90.47%和81.48%的销售收入,占比持续较高。其中,宁德时代于2018年和2019年创收占比分别为37.41%,67.86%,占比较高且大幅上升。而根据宁德时代2019年年报,公司不是宁德时代前5名供应商之一,且宁德时代对其供应商的依赖程度不高,从前5名供应商的采购额仅占其总采购额的19.33%。

另一方面,公司的客户集中度远高于同行业可比公司诺德股份(600110.SH)和超华科技(002288.SZ)的水平。2019年,诺德股份和超华科技前5大客户贡献销售收入占总额的比例分别为42.88%和33.91%。

嘉元科技主营产品结构较为单一,或易受铜价及行业竞争影响。2017年至2020年三季度公司锂电铜箔产品销售收入分别为47,349.39万元、107,524.71万元、143,439.29万元和69,540.73万元,占当期总收入的比例分别为83.62%、93.24%、99.20%和88.15%。公司的主要原材料为铜线,主营成本与铜价密切相关。

此外,公司称随着原有的锂电铜箔企业不断扩大产能,锂电铜箔行业的竞争将进一步加剧。

图3:嘉元科技与同行业可比公司产量对比情况

图3:嘉元科技与同行业可比公司产量对比情况逾六成募资用于铜箔业务相关项目建设

嘉元科技本次募集配套资金总额不超过124,000.00万元,其中46,831.55万元将用于补足对年产1.5万吨高性能铜箔项目的投资。募集资金的具体用途如下表所示:

图4:嘉元科技本次募投项目

图4:嘉元科技本次募投项目上述募投项目按照相关规定已分别获得所需的项目备案、环评文件、所用土地的不动产权证证书。

拟建于梅县白渡厂区的年产1.5万吨高性能铜箔项目,及公司其他在建或规划中的扩产项目或将面临业绩不及预期的风险。梅县年产1.5万吨铜箔项目预计建设期为2.5年,预计自2022年逐步投产。公司在建或规划中的扩产项目预计将增加3.5万吨的年产能。

从核心设备的供应方面,公司用于铜箔制造的阴极辊主要从日本进口,公司称目前日本阴极辊设备的供应周期相对较长。阴极辊设备的供应可能无法适应扩大的产能。从市场需求方面,两个建于广东省梅县的扩产项目预计新增合计2万吨/年的产能,而2019年对应来自华南地区的收入约为1.43亿元仅占公司总营收的约9.90%,扩产项目所处地区的客户能否消化扩大产能或存疑。

此外,嘉元科技称其他的募投项目不直接产生经济效应,预计将提升公司生产工艺技术水平和整体研发实力。