原标题:秦洪看盘|无风险收益率上升,抑制风险资产交易情绪

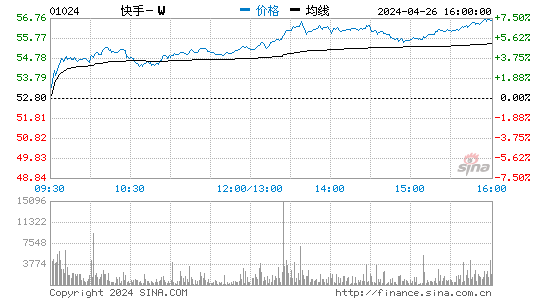

周五A股市场在早盘大幅低开后呈现低位震荡态势。盘面显示,市场参与者抄底意愿不强,不仅是因为成交金额开始萎缩,而且舆论方面也出现了基金发行降温,“基民”赎回意愿增强的信息。

看来,短线A股市场仍然处于倒春寒态势。

全球股市波动

A股市场所背靠的经济环境仍然是全球主要经济体中最为靓丽的,但是,作为越来越开放且渐渐受全球化影响的A股,在近期的走势仍然不可避免地受到外围市场的影响。

这主要体现在两个层面,一是美国10年期国债收益率上升至具有一定标志意义的1.5%的收益率水平,这成为美联储不久将进行货币收缩的信号,这无疑影响着国际资本在全球的资产布置,不排除回流美国本土的可能性,北上资金在近几个交易日一改前期大笔净买入的趋势就是一个佐证。也就是说,作为A股主要边际增量资金来源的北上资金总量面临降低的可能性。

二是比价效应会拉低A股的估值中枢。由于美国10年国债收益率的提升使得全球股市均出现较大程度的回落态势,比如周五的亚太股市大幅回落。这对于A股市场来说,不是一个好消息。因为全球资本是均衡配置,一旦外围市场大幅下跌而出现估值低企的态势,那么,A股的估值高企的局面也难以持久支撑,预计最终还会下一个台阶,以达到与海外股市估值水平保持相匹配的态势。

短线压力犹存

正因为如此,短线A股市场的压力仍然不可小视,主要是因为前文提及的压力因素短线难以消除。而且,风险资产有一个不好的特征,那就是反省性。这一方面是指情绪方面,一旦市场持续下跌,尤其是全球资本市场的风险资产均同步下跌,会让市场参与者感到紧张、焦虑,所以,此时的操作策略大多是“无脑”卖出,导致整个市场出现连锁式、连环式的下跌,比如去年3月的全球调整行情。

另一方面是资金层面。虽然A股市场的机构化趋势愈发明显,但主要机构资金是基金,基金的背后又是数以万计的“基民”,基民大多是由以前的“股民”转变而来,所以,追涨杀跌的标的从股票走向基金。因此,一旦股指下跌,市场交易情绪降低,恐慌情绪蔓延,就会出现“基民”赎回基金的态势。“基民”赎回基金,基金经理就得卖出股票,特别是对人气指标股的核心资产股,如此反复,就加大了核心资产股的下跌压力。这在近几个交易日的走势中已得到佐证。

保持适宜仓位

由此可见,短线仍难言探明底部。只是考虑到这么两个因素,一是中国10年国债收益率已上升至3.3%以上,较美国10年国债收益率仍有1.8%左右的差距。同时,人民币升值的趋势仍然清晰。因此,短线国际资本的流向可能会有所波动,但中长线趋势来说,仍然有望净流入,这就意味着海外资本配置中国核心资产的趋势未改变,北上资金长期的净流入趋势未改变。二是A股所背靠的政策环境、经济环境仍然是全球资本市场最优的。因此,虽然短线压力重重,不能忽视,但同样不能忽视的是,A股的中长期的积极因素。

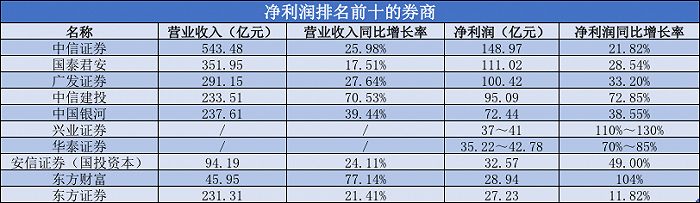

在操作中,建议市场参与者不宜完全清仓,相反,宜保持适宜的仓位,可以与市场实际趋势反复“对话”,感知A股的中短线走势脉膊和热点演绎的格局,以便能够在市场短线拐点来临前后迅速作出操作决策。在仓位配置方面,可以考虑一些低估值的金融地产股以及化工股,同时,可以慢慢跟踪一些调整幅度较大的核心资产股,尤其是消费类的品种。