【猎云网北京】3月1日报道(文/林京)

深圳国资委148亿接盘!

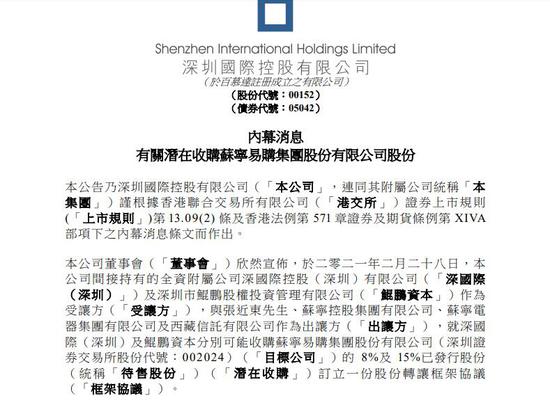

昨日晚间,苏宁易购发布公告表示,公司引入深国际、鲲鹏资本(关系)战略投资,至此关于苏宁易购股权变更终于尘埃落定。

此次交易完成后,鲲鹏资本的持股比例为15%,深国际持股比例为8%,淘宝(中国)软件有限公司持股19.99%,张近东及其一致行动人苏宁控股集团、苏宁电器集团持股比例为21.83%。

股权变更背后,是苏宁深陷现金流危机的现状。尤其是去年12月4日,苏宁控股集团股东张近东、张康阳等将公司全部股权质押给淘宝,总出质股数10万股、合计出质股权数额10亿元人民币,引发外界极大关注,关于苏宁资金链断裂的传闻不断。

来源:公告截图

来源:公告截图此次苏宁易购引入的两家新股东,皆与深圳市人民政府国有资产监督管理委员会(以下简称“深圳国资委”)有关,深国际为深圳国资委的全资子公司,间接持有深圳国际约43%的权益,深圳国际为深国际控股股东。深圳市国资委直接和间接持有鲲鹏资本100%权益。

因此,也就相当于深圳国资占比23%,成为苏宁易购的最大持股方。此次受让,深圳国资方面约耗资148亿元人民币。

但苏宁并未“易主”。苏宁易购在公告中强调,张近东仍为第一表决权股东。本次股份转让完成后,公司不存在持股50%以上股东,不存在实际支配上市公司股份表决权超过30%的股东,苏宁易购将处于无控股股东、无实际控制人状态。

深圳国资入局,并非“意外”

受让方并非被传言最多的南京国资委,而是深圳国资委入局,让公众多少有些意外。

但其实,苏宁易购与深圳资本早就“关系匪浅”。去年11月,苏宁易购旗下深圳市云网万店科技有限公司计划引入战略投资机构,投资机构以投前250亿元估值,合计出资60亿元共同增资云网万店。参与投资的8家机构中包括深圳市创新投资集团有限公司、深圳市罗湖引导基金投资有限公司。

除此之外,早在2017年11月,苏宁就与深圳资本有过交集。苏宁易购曾发布公告称,江苏苏宁物流与深创投不动产共同发起设立物流地产基金,基金目标总规模(含首期基金)为人民币300亿元,实现管理仓储规模达到1200-1500万平米。

2018年7月,上述完成备案手续,并取得《私募投资基金备案证明》。完成备案基金即该物流地产基金首期基金,募资规模50亿元。其中江苏苏宁物流认缴出资25.50亿元,深创投不动产代表其管理的私募投资基金认缴出资24.50亿元。

来源:公告截图

来源:公告截图具体从这两家资本来看,深圳国际是以粤港澳大湾区、长三角和环渤海经济带为主要战略区域,逐步构建了现代物流、收费公路、港口、环保为核心的四轮驱动产业格局,并持有深圳航空49%股份及将持有中国国际货运航空有限公司10%股份,致力于成为国内领先的城市基础设施开发商和运营服务商、智慧交通物流产业的建设者和促进者。

鲲鹏资本则是由深州市国资委直接和间接100%持有,是一家以股权投资管理为主业的战略性基金管理平台,致力于通过母子基金联动整合优质资源,推动深圳市产业布局优化和协同发展。

值得注意的是,在此前荣耀的收购中,鲲鹏资本也是荣耀的股东方。

两家新股东的加入,将为苏宁现金流纾困,解燃眉之急。苏宁易购在公告中表示,本次股份转让获得的资金,将优先用于通过增资苏宁电器等方式来提高股份转让方的资本实力,优化财务结构。

能否解决苏宁资金危机?

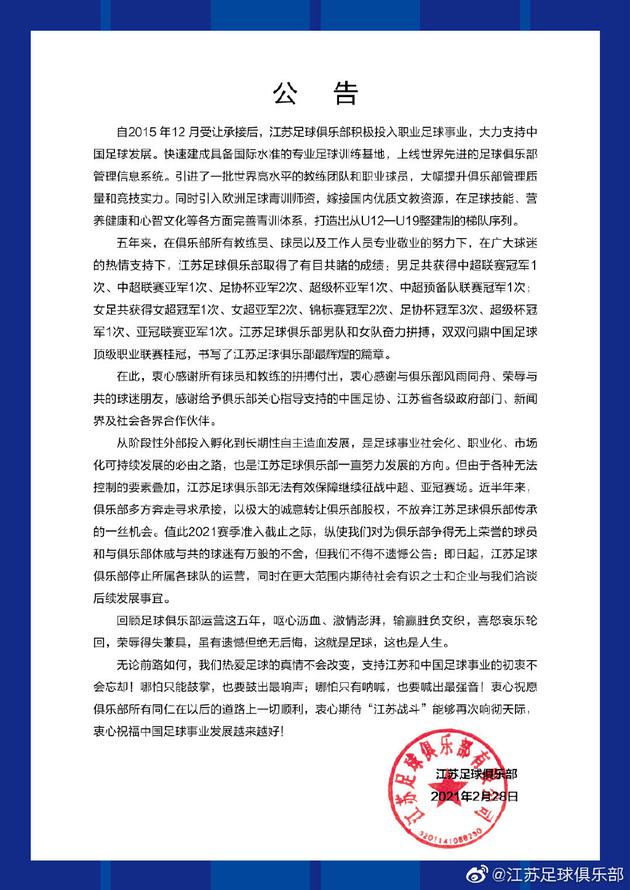

在苏宁易购发布公告的同一天(2月28日),江苏足球俱乐部宣布停止运营,这距离其夺冠不过才100多天。

这是苏宁近年来投资版图的一个缩影,也是苏宁现金流危机的一个有力佐证。

2015年12月,苏宁接替国信舜天,球队改名江苏苏宁。按照足协的规定,江苏苏宁又改名江苏足球俱乐部,目前由苏宁置业集团有限公司100%控股。

来源:公告截图

来源:公告截图除江苏苏宁足球俱乐部外,在苏宁集团投资的体育板块中,还有国际米兰俱乐部、PP体育和SN电竞。随着苏宁的现金流危机,这些足协正在面临转型,其中,PP体育将目光转向“体育健康消费平台”。

自2008年成立以来,在张近东的带领下,苏宁构建了一个横跨零售、地产、金融、体育的商业版图。也是业务面铺的太大,让苏宁集团产生较大的债务危机。

此次深圳国资的入局,能否解决苏宁面临的资金危机呢?

苏宁主要有三大板块,做电商的苏宁易购、做投资的苏宁控股和做地产的苏宁置业。苏宁电器旗下主要是苏宁易购和苏宁置业,拥有零售、地产等核心业务,但这两项业务均靠融资驱动,增加了苏宁电器的偿债压力。苏宁置业不可避免地利用财务杠杆扩张规模,导致母公司苏宁电器面临现金流压力。

数据显示,自2014年开始,苏宁易购已连续七年亏损,2014年至2020年的扣非净利润分别为:-12.52亿元、-14.6亿元、-11.08亿元、-0.88亿元、-3.59亿元、-57.1亿元。苏宁刚刚公布的2020年度主要财务数据显示,2020年营收为2584亿元,不及2019年的2692亿元,归属于上市公司股东的净利润从去年同期98亿元变为亏损39亿元。

去年底,苏宁频频开展股权质押动,引起外界关注。

公开信息显示,2020年12月31日,苏宁易购第三大股东苏宁电器将刚刚解除质押的3.7亿股份进行再次质押,同时补充质押4600万股;2021年1月15日,苏宁电器新增质押5000万股;2月1日,张近东新增质押8500万股;2月10日,苏宁电器向申万宏源补充质押3300万股,2月19日,苏宁电器向浦发银行南京分行质押5757万股。

无论苏宁易购被质押,还是“卖身”,都是源于债务危机。

数据显示,截至2020年上半年,苏宁电器的短债占比上升到约76%,即1300多亿元将在一年内到期,其中包括短期借款500.87亿元、应付票据241.76亿元、一年内到期的非流动负债609亿元。截至2020年6月末,苏宁电器在手现金248亿元,现金短债比不到0.2,流动比率0.92,债务偿付压力较大。

过往,苏宁易购一直通过各种“买买买”和“卖卖卖”的操作,维持其账面上的体面。

从2014年至今,苏宁接连卖掉了几十家门店、子公司,其中包括PPTV股权、阿里股票。其中,最出名的当属苏宁清仓阿里股票。2015年8月,苏宁与阿里“牵手”,张近东和马云曾宣布双方将交叉持股。阿里以约283亿元人民币战略投资苏宁,成为第二大股东;苏宁以140亿元人民币认购不超过2780万股的阿里新发行股份。双方旨在打通线上线下,全面提升效率,为中国及全球消费者提供更加完善的商业服务。

2017年11月14日,苏宁易购公告称在未来三个月内减持阿里巴巴550万股,出售完成后,苏宁仍持有阿里巴巴集团股份2082.47万股,占阿里总发行股份的0.81%;一年后,苏宁再次发声明称,股东大会同意授权公司经营层对阿里巴巴集团合计1316.47万股股票择机出售。

两次出售后,苏宁已清空其所持有阿里巴巴股份,累计实现净利润达141亿元。

此外,去年有两件事也无疑让张近东雪上添霜。根据上市公司的披露,张近东是蚂蚁IPO股东之一,而蚂蚁IPO的终止,让他一时无法获得丰厚的回报。为了帮助恒大,去年张近东同意恒大200亿的投资,全部转为普通股,放弃了回购的条件。

苏宁的下一站

一切早有预兆。去年12月,在苏宁30周年公益庆生仪式上,张近东表示,一个企业的业务布局,不在于摊子铺得多大,而是要聚焦,要做精做深。“审视各项业务,只要不在零售赛道、脱离商品和用户,都要大胆调整,该砍的砍,该转的转。”

作为与主营业务关联不大的江苏苏宁足球俱乐部,便是一个缩影。随着战略收缩,苏宁旗下非零售核心且亏损严重的业务无疑受到影响。

目前,苏宁集团共有苏宁易购、苏宁物流、苏宁金融、苏宁科技、苏宁置业、苏宁文创、苏宁体育和苏宁投资八大产业板块。

苏宁易购在2020年度业绩情况说明中提到,四季度,公司对于包括天天快递、百货、母婴、商超等各项业务所形成的长期资产进行了资产减值测试,计提减值准备;对于投资参股公司的业务发展规划进行审慎评估,带来一部分长期投资对应的投资损失,前述合计预计对报告期内归属于上市公司股东的净利润影响额约为20亿元。

公开信息显示,1月29日,苏宁易购表示将对于天天快递承接的低价值、高亏损的外部业务单量计划进行快速调整。包括PP体育以及苏宁旗下的足球俱乐部都在加速调整。

据相关媒体报道,苏宁置地在2019年停止了拿地,但还有太原、南昌、绍兴、西安等地的13个苏宁广场在建,已投资200多亿之外,剩余投资规模仍需300多亿元。

此外,张近东提到:“企业小了是个人的,大了就是社会的、国家的。苏宁每一步发展都要服务于社会需要和国家政策。作为民营企业的代表,大企业要有大企业的担当,苏宁要始终做国家政策号召的响应者、践行者,所有的发展都要服务社会需要、服务国家政策。”

2021年,张近东强调,苏宁要把握“聚焦”和“创效”两大发展主基调,实现从商业模式向盈利模式的转变、从零售商向零售服务商的升级。“内外部多种因素交织的2021年,注定会成为苏宁发展过程中意义特殊的一年,也必将是苏宁近十年发展的转折之年。”

根据此前苏宁易购公布的2020年业绩预报,报告期内苏宁实现商品销售规模为4163.15亿元,同比增长9.92%。其中线上平台商品销售规模2903.35亿元,同比增长21.60%,占整体销售规模比重近7成。

云网万店,被视为苏宁新十年开放赋能战略远景的核心承载。

此次股权转让之后,苏宁易购表示,将在深圳设立华南地区总部,充分依托产业投资人的本地资源优势,全面提升公司在华南地区尤其是在大湾区的经营能力及企业品牌知名度,有效提升市场占有率。

苏宁易购表示,公司总部不会搬到深圳。公司考虑设立华南总部,将有利于充分依托产业投资人的本地资源优势,提升公司在华南地区尤其是在大湾区的经营能力及企业品牌知名度,有效提升市场占有率。

“一部中国零售史,半部看苏宁。”这句话在零售行业中一直广为流传。在苏宁的成长历程中,张近东其实一直都在追赶这个时代,但步子迈的太大,逐渐陷入资金危机。随着国资入局,苏宁战略“瘦身”,站在第四个十年,苏宁能否重现昔日荣光?