原标题:从300亿市值到退市边缘,遭悬赏追债的赵锐勇和他的“长城系”经历了什么? 来源:镜像娱乐

文|镜像娱乐 半盏茶

编辑|李芊雪

从风光无限到大厦将倾,长城系上市公司只用了7年。

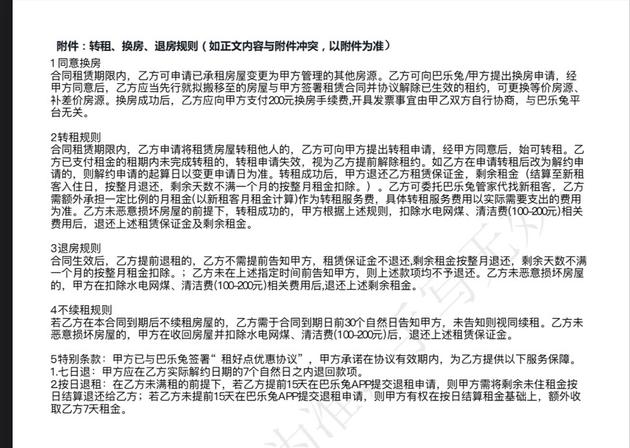

3月12日,深交所发布公告称,决定将终止长城影视股份有限公司(*ST长城)股票上市。在此之前,长城影视于2020年12月31日至2021年1月28日之间,已经连续在20个交易日内收盘股价均低于1元,触发1元面值退市的股权交易规则。

据此,公告中称,长城影视将自2021年3月22日起进入退市整理期,为期30个交易日,随着退市整理期届满,长城影视将正式从A股摘牌。目前,长城影视已处于停牌期,股价报0.46元/股,总市值2.42亿,较公司市值巅峰时的165亿相比,已经蒸发近99%。

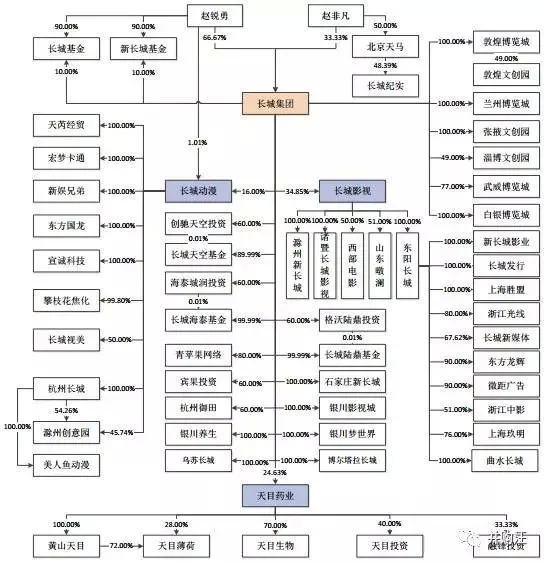

随着长城影视退市,由赵锐勇及其子赵非凡实控的长城系已然危如累卵,这个昔日的国家一级作家,正为长城系的故事写下“最终章”。

长城“无影视”

直到今天,赵锐勇从贫苦出身的放牛娃,逐渐成长为国家一级作家的励志故事,还常常为人津津乐道。也是因为写作,这个早早辍学的农村小孩得以进入体制,从记者到电视台台长,再一路进入影视圈,创办浙江影视创作所,也就是长城影视的前身。

从文学圈到影视圈,赵锐勇走过的每一步似乎都有几分传奇色彩,但这条路,也让他越来越清楚地感受到资本的力量。

2008年,由长城影视出品、赵锐勇担任编剧的《红日》上线即大爆,仅这一部作品便为长城影视斩获2000万的净利润。不过,在拍摄《红日》时,赵锐勇也曾因缺钱一度陷入停拍,而在《红日》爆火之后,资本随即纷至沓来。

后来,《隋唐英雄传》《武则天秘史》等电视剧接连上线,长城影视拍摄的剧集数也从2009年的40集迅速扩张到2014年的700集,公司的业绩和估值随之水涨船高。同在2014年,长城影视作价近23亿,成功借壳江苏宏宝登陆A股,增值率高达381.06%。而在江苏宏宝最初披露该消息时,股价便应声拉出12个涨停板。

身处资本漩涡之中,赵锐勇的认知不断被刷新。如果说写作是“老天爷赏饭吃”,那么资本运作便是赵锐勇后天掌握的新技能。

公司上市之后,影视作品不再是长城影视盈利的核心途径,借助并购增厚公司利润、提振股价成为公司发展的“捷径”。

据不完全统计,自2014年至2018年初,长城影视累计斥资28.86亿元收购了18家公司,其中不乏大量的广告、实景娱乐公司。与之形成鲜明对比的是,2014年至2018年,长城影视的影视业务营收占比一路从85.89%降至4.24%。

当然,在这个过程中,长城影视也曾筹划以10.6亿元收购首映时代87.5%的股权,该公司的实控人为顾长卫、蒋雯丽夫妇。但是,31倍的高溢价下,相关收购最终以失败告终。之后,长城影视的影视业务始终未见起色。

据2020年中报披露,报告期内,长城影视的影视业务收入为443.5万元,占比仅8.52%,而这为数不多的收入也是在“吃老本”。财报中提到的筹备中的项目只剩下《人民总理周恩来》《纳土归宋》两部,且相关作品的筹备进程也被一拖再拖。

让人唏嘘的是,曾经凭借影视作品声名鹊起的长城影视,如今却依靠广告业务和实景娱乐撑起公司近9成的业绩,疯狂的并购策略下,影视业务在长城影视的发展中正变得越来越没有存在感。

“空手套32亿负债”

影视股最疯狂的那几年,资本市场很多人都想“空手套白狼”,而赵锐勇无疑是成功的少数者之一,但他的野心并不止于此。

长城影视成功借壳之后,长城集团便急匆匆地在同年8月,出资4亿元入主四川圣达,并随即将其更名为长城动漫,发力动漫、游戏相关产业。而紧接着在2015年,长城集团又以5亿元价格控股天目药业。

长城系最风光的时候,赵锐勇实控的上市公司累计市值高达300亿以上。然而,随着长城系的架构愈发清晰,从影视到动漫,再到关联度更低的天目药业,赵锐勇的资本运作之心也昭然若揭。

Wind数据显示,与长城影视的“买买买”策略一致,长城动漫在上市后的2015年-2018年期间,纳入业绩合并报表的公司高达23家。相比之下,天目药业虽然也走了同样的发展路子,但重组并购并不顺利,甚至被冠以“重组七连败”的标签。

然而,无论重组进度如何,在这个过程中,赵锐勇都将资本运作的手段运用到了极致。

一方面,长城集团收购这些标的的资源来源主要有两个,一个是银行等金融机构的借款,另一个是通过股权质押换取的融资。例如,长城集团曾在入主四川圣达前,累计质押长城影视7430万股,融资超过4亿元。而在控股药业前,长城也曾以质押长城动漫股份的方式融资2亿元。

也就是说,长城集团不断以融资、借款等资金完成重组并购,也就是所谓的“空手套白狼”。与此相伴,公司的质押股权占比与累计负债越来越多,为之后长城爆雷埋下隐患。

《红日》剧照

《红日》剧照另一方面,长城集团在频繁的重组并购中,充斥着大量的关联交易。例如,仅在2016年,长城动漫便出资10.16亿元收购了7家动漫相关公司,其中5起并购均为关联交易。在这几起关联交易中,长城动漫收购新娱兄弟时,该公司账面加之仅391万元、净资产为795万元,而长城动漫给出的收购额则高达5亿元,并因此使长城动漫多了4.7亿商誉。

经过相似的资本运作,关联交易在很多时候成了长城集团增厚利润的重要筹码,但同步增高的商誉亦成为集团业绩“跌跌不休”的关键。并且,标的公司的业务与上市公司主业的匹配度并不高,除了长城影视的影视业务几近消失之外,2020年中报数据显示,长城动漫的旅游产品收入占比高达86.35%,已然成为公司的主要业绩增长点。

在无实绩支撑下,基于这样盲目而频繁的重组并购,长城系如今的崩塌便不难理解了。财报数据显示,长城影视自2018年至今,净利润一直处在亏损状态,累计亏损超15亿;同样,长城动漫2018年至今累计亏损超10亿;天目药业亦在2020年至今持续陷入亏损状态,三家公司累计亏损额已经达到25亿以上。

更重要的是,长城系三家上市公司的资产负债不断上涨,其中长城影视和长城动漫的总负债已经超过了总资产。截至2020年第三季度,长城影视、长城动漫、天目药业三家公司总负债分别为18.59亿元、9.63亿元、3.82亿元,长城系累计总负债已然达到32亿以上。

由此可见,长城系业绩持续亏损之下,多家公司资不抵债,“大厦将倾”已是大概率事件。

无人接盘

事实上,长城系崩盘早有端倪。

2018年,随着影视行业对高溢价重组并购事件的监管收紧,长城影视收购首映时代失败即是一个预兆。彼时,长城集团因“空手套白狼”而招致的负债已经开始出现爆雷的趋势,年度业绩已经转为亏损。

无独有偶,长城动漫同在2018年遭遇了一个大事件,即第二大股东清仓1.4亿元“出逃”。当时,长城集团的应对方案依然是资本运作,再度用金融机构借款填上了1.4亿元股权裂口。显然,长城系此时还没有意识到事态的严重性,公司甚至在实控权变更方面要求三家公司一起卖。

然而,资金链的难题总是“纸包不住火”。2019年12月,中国建设银行杭州西湖支行通过法律途径向赵锐勇、赵非凡父子索赔1.3亿元,该案件执行期间,杭州中院以10%的比例悬赏追债,悬赏金额高达1300万元。

也是在这段时间,愈发捉襟见肘的长城集团,甚至开始尝试通过违规担保来填补资金越来越大缺口。截至2020年第三季度,仅长城影视涉及到的违规担保金额已经达到5.21亿元。

在这样的发展态势下,伴随着负债、商誉、平仓等多重困境的爆发,长城系资本甚至一度陷入无人接盘的窘境。

早在2019年底,赵锐勇父子便与陕中投、安徽老凤皇签署《合作框架协议》,约定后两者拟不低于20亿元对长城集团增资扩股,并将出资15亿元现金参与长城集团后续债务重整。另外,赵锐勇父子与怀远投资也签署过相似的合作协议,但直到目前,各方合作均未出现实质性进展,相关合作方均未有入场的动向,曾经汹涌的资本力量还是展现出了更为现实的一面。

如今回头再看,赵锐勇和他的“长城系”发展至今,写下过不少传奇故事,但随着长城影视进入退市前的整理期,长城动漫的股价也在近几日跌至2元/股以下,总市值跌破6亿,天目药业的总市值目前也在10亿左右徘徊。相较以往的传奇色彩,长城系即将走向的“终章”,多少让人有些唏嘘。