原标题:赢家贝壳,一股阿里味

链家掌门人左晖对大学生的钟爱,似乎不再是秘密。在一则回应链家经纪人招聘标准的朋友圈中,左晖称呼这些年轻人为“freshman”:

“经纪人会从蓝领到灰领,很难说是白领,但白的成分会越来越大。”

在左晖眼中,中介市场过去假房源频出、收费畸形的弊病是一堵城墙,链家的角色是拆墙者。相比传统中介大专生扎堆的战术,青睐统招本科经纪人的链家似乎显出更多认真的特质。

如今,左晖的认真似乎初见成效。2020年全年财报发布后,贝壳股价上涨一度超过20%。如果看市值体量,773.2亿美元市值的贝壳相当于1.3个万科、3个恒大、2.8个碧桂园。

尽管左晖反复强调,贝壳占中介市场份额仅在10%左右,且过重的线下模式封死了垄断可能。但高达181倍的市盈率表明,资本市场对贝壳的未来充满期待。在阿里巴巴上市7年之后,国人的基础四大消费“衣食住行”终于被互联网平台改造的浪潮全面席卷。

贝壳距离阿里、美团、滴滴,还有多远的路要走?

赢家贝壳

似乎是左晖的运筹帷幄,贝壳找房的诞生节奏,正好踏准国内房地产行业的供给侧改革节奏。去年8月13日,贝壳找房赴美上市;20日,住建委就约谈12家房企,明确了资金监测和融资管理规则,即限制房企杠杆率的“三道红线”。

这使房地产企业纷纷陷入去库存以及加速回笼资金的节奏当中。以至于一个月后,“三道红线”全碰的恒大曝出《恒大集团有限公司关于恳请支持重大资产项目重组的情况报告》,外界视为恒大“回A还是暴雷”的逼宫威胁。

磅礴的房企改革浪潮,间接改善了贝壳的营收结构。

2020年,贝壳的3.5万亿GTV(平台交易总额)中,新房交易额就高达1.38万亿,占全国新房交易总量的8%,其中,2020年链家贡献的新房GTV为2767亿元。究其原因,监管压力下的房企迫切需要快速回笼资金以降低杠杆率,不得不更多让渡利润,以借助链家等中介机构参与新房销售,减少新房库存。

加上新冠疫情的流行,导致房企自有销售渠道销售能力进一步下降。客户亲临房产销售门店的次数显著减少。为此,碧桂园、万科、恒大、融创等房企纷纷加码线上看房。提早布局VR看房的贝壳反而显出未雨绸缪的优势。

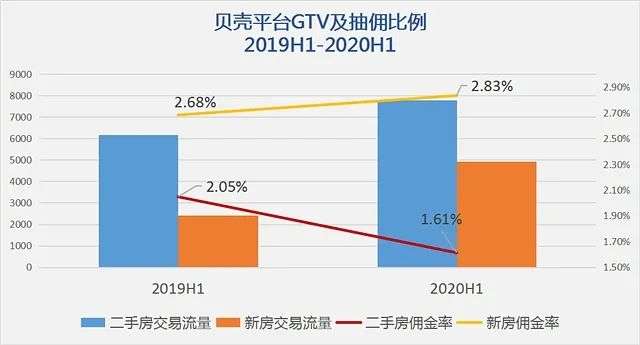

独立研究公司灼识投资咨询预计,2020年中国房地产中介带动的GTV,将是二手房6.5万亿,新房3.9万亿,租房1.1万亿。而从贝壳GTV看,新房交易额出现了显著走高,且向平台贡献的营收额超越二手房,成为贝壳第一大营收支柱。在房企去杠杆改革调整后,贝壳的二手房营收增速从16.3%猛增至171.3%。

在接受兽楼处采访时,左晖曾经透露贝壳的营收结构规律——市场好时,因房企不必让出利润引入中介辅助销售,因而中介渗透率在新房更低,但二手房市场也更好;市场不好时,中介在新房市场的渗透率更高。

而在2020年,贝壳的营收结构改善仅是暂时现象。房企去杠杆的进程,意味着增长节奏的根本性转变,这表示贝壳短期的营收结构改善透支了未来的增长空间。

房企减少拿地,意味着新房供给过剩和销售紧张局面的缓解,中介或将更多被房企从新房销售市场中剔除出局,更多回归二手房销售的基本盘。当对营收贡献率达到53%以上的新房业务回归常态,二手房销售能否支撑贝壳的整体营收不发生回落,则要打一个问号。

贝壳财报的另一亮点,则是首度实现年度净利润为正。

财报显示,2020年贝壳实现归母净利润27.78亿元,而去年的净利润为-21.84亿元。而贝壳在2020年的费用支出要远大于2019年。以营销费用为例,2020年贝壳营销费用为37.15元,而2019年仅为13.23元,接近三倍。研发费用、一般与行政费用等也有大幅提升。

看起来,贝壳似乎通过市场规模优势摊薄了近年来的门店成本、线上平台营销成本和ACN经纪人互助网络的成本。而事实是,贝壳的扭亏为盈,更接近在新房销售市场压力增大的背景下,背靠定价权推高抽佣比例的结果。

2019年,贝壳的新房整体佣金费率是2.70%,到2020年,这一数字变成了2.74%。但其中包括与贝壳合作的其它品牌,包括21世纪不动产等全国性品牌,以及西安百年行、长春优铭家、成都富房等中小品牌。

如果刨除这些其它渠道的影响,贝壳的链家“直营”部分佣金费率还有进一步增长的空间。贝壳招股书显示,链家在2020年一季度的目标抽佣比例是1.84%,而其它渠道的抽佣比例为1.13%。而单店GTV上,链家与第三方中介分别为6996万元与2120万元。

据《华尔街见闻》报道,2018年后,链家优势显著的北京地区新房销售佣金费率从1%逐步提升至3%以上。2019年达到5%-8%,部分项目达到10%以上。

贝壳面临的问题是,动辄高达10%的高额抽佣比例是极端市场环境下的结果,不具备长期可持续的条件。当房企去库存的节奏告一段落,以及各家房企对线上看房的布局能力成熟,贝壳作为中介方的优势或将缩小。其营收额能否维持原有增长速度,需打一个问号。

涨佣困局

今年2月18日,重庆贝壳服务平台一则中介费上调声明引发热议。在公告中,当地贝壳平台试图将抽佣比例从卖方0%,买方2%调整至卖方1%,买方2%。

这仅是贝壳年后上调佣金价格的动作之一。去年12月底,郑州贝壳系所有门店宣布上调中介收费标准至3%。而这一比例,与上海、深圳、广州等一线城市价格一致。

尽管左晖认为,房地产中介因线下门店的模式过重,难以形成市场垄断优势。但财报背后的市场份额优势难以掩盖——2020年,贝壳的存量房业务交易量已经占据全国总交易量的21.55%,新房业务也占据全国总GTV的10.8%。

贝壳似乎正在重走阿里路线或者京东路线。

阿里上市的时间点,消费升级似乎是各行业的通用话题。在海外市场,因次贷危机衍生的全球危机进入低谷与恢复阶段。在国内,低端需求的饱和与高端需求的增长正在家电、汽车、住房等多个领域产生化学反应。2013年,保监会启动了寿险费率市场化改革,第一批由险企自主定价的高端险种进入市场。城镇居民的二套房、二辆车消费行为也在这一阶段大量发生。

阿里巴巴在上市前,通过天猫化升级降低了C店卖家权重,将盈利重点转向利润更高的品牌。而拼多多的后发崛起证明,消费市场的真实逻辑是消费升级与消费下沉的碰撞与融合。

如果从店铺结构看,左晖手握的链家系高利润的高线城市自有房源类似于淘宝B店,而第三方中介提供的房源类似于淘宝C店。阿里的前车之鉴是,为冲击上市舍弃C2C电商,导致C端卖家流向拼多多,自己退到B2C的位置上。

而相比其它行业的消费升级,地产中介行业似乎更不被认可。

左晖希望将行业引向更高素质、更强服务能力的职业经纪人,并借助更高的佣金比例,向他们发放更高待遇,从而改善地产经纪人从业年限短的行业痛点;而在购房者看来,中介似乎并未提供任何有价值的劳动,仅仅是控制买卖双方不见面的信息差优势,就从中牟取高额的中介费用。加上房产中介的抽佣比例随房价浮动,尤其在高线城市,房产中介过度享受了房价的溢价收益,用户的质疑心理也随之加剧。

与贝壳希望对标的衣食行三大平台相比,贝壳的最大痛点在于依赖C端付费作为主要利润渠道。例如,阿里依赖B端商家的服务费用;美团通过外卖流量和用户粘性,转而向利润更高的到店业务寻求利润;滴滴试图通过提高每单订单的分成收入,通过压缩车主利润进行盈利。

这也是贝壳在购房者群体中口碑较差的主要原因。在衣食住行的四大基础行业互联网平台中,衣食行三大平台都通过补贴、调整变现方向等方式降低了用户的交易费用,则用户乐于接受互联网平台的服务。

而贝壳的方向恰恰相反,互联网改造的出现,反而带动的是用户交易费用的提升。在电商、外卖和网约车赛道,主要平台都是惨烈价格大战的幸存者,而在房产市场,互联网平台的战争始终以一种更温和的方向进行着。

在左晖看来,贝壳为行业创造了两个主要价值,消费者将享受从链家楼盘字典升级而来的真房源体系,行业将享受ACN(经纪人合作网络)的业务共赢。

而在相当一部分消费者看来,链家推动的本科以上经纪人也好,耗费5亿成本、10年时间打造的楼盘字典也罢,都无助于真实消费体验的提升,即解决买卖双方的信息不对称问题。而这些高成本的服务体系,反而体现在抽佣费率中加在购房者头上。

这似乎成为贝壳的一大痛点——平台与用户对服务的定价不一致。大量用户愿意为物流服务的效率提升付费;愿意为出行服务的车辆质量提升付费;愿意为长租公寓的精装修额外付费;但不愿为地产中介的服务水平提升额外付费。

在下沉市场,这种现象变得越来越明显——购房者买一套房子宁愿奔走几年时间,并自学地产交易的查抵押、办贷款、合同签订等全套流程,也不愿接受中介的优质服务。由于高层楼盘的缺位,卖房者普遍将出售意愿和联系方式贴在窗户上,等待来自买方的电话响起。

在重庆、郑州贝壳涨佣引发的舆论争议中,左晖的“经纪人灰领论”显得十分尴尬——本意是提升用户体验的链家系革命,结果反而与设计相悖。而中介的加价行为,往往反作用于二手房乃至新房市场,造成房价的整体上升,这显然与“房住不炒”的主流认知相悖。

目前,贝壳的加盟品牌德祐在低线城市也难以维持链家系这套高成本,高学历经纪人,高抽佣比率的模式。一旦贝壳将郑州、重庆的涨佣经验向全国范围复制,则易引发低线城市的用户反弹。

ACN风险

ACN(经纪人合作网络)是链家的得意之作,强调将中介环节拆分并流水线化,初衷是减少链家的内耗损失。

此前,中介行业存在客源资源与房源资源不对称的问题。例如,客户找到A门店/经纪人,希望购买B门店/经纪人维护的房源,导致门店间必须同时解决资源共享和佣金分配两大问题,背后需要一整套透明的顶层设计,即ACN。

链家是ACN体系的实践者。在链家ACN体系中,房源端被分为找房、维护、勘探、委托、钥匙保管等分工;客源端分为找客户、带看房、合作、促成成交、金融服务等分工。ACN的最大优势是在公开分配制度下,确保手握资源的人愿意拿出来分享。

链家升级为贝壳后,ACN的最大转变,是从一个单一集团减少内耗损失、提高成交效率的制度,变成辅助贝壳切入下沉市场,以更低成本获取更高分成的制度。

一位德祐系加盟店主表示,中小中介加入德祐的优势是共享其它门店房源,劣势则是必须共享自身房源,以及房源成交产生的业绩。最多时,一笔交易有20位以上经纪人参与分成。此外,平台还将从佣金中提取分成,中介的自身收益急剧缩减。

这似乎正在成为贝壳天猫化的另一迹象,即在回报率更低、不能支持链家式高成本上层建筑的下沉市场,贝壳通过流量优势从中小中介手中获取房源,再通过ACN网络的分配机制从成交订单中获取分成。

而当贝壳基本覆盖一个地区的在售房源后,第三方中介将面临事实上的架空,其门店经纪人不必再为所在中介维护房源、客源、而可以通过ACN获取较高分成。

而ACN的分成比例很难保持不变。正如链家随着新房市场变化调整抽佣比率,以及淘系电商调整流量分配逻辑那样,贝壳的ACN佣金分配逻辑也将随着市场供需的周期性波动调整。

长期以来,国内以高线城市核心地段的房地产资源处于卖方市场。由于地方政府主要依赖土地增值获取财政收入,导致主要城市陷入抢夺年轻人——推动土地增值——更高待遇水平——进一步抢人的循环。相关房地产也成为低风险、高回报的投资方向。未来随着中国城市化进程放缓,以及主要地区的房地产资源过剩,以房地产为支撑的增长模式或将走弱。

届时的地产中介市场,客源方与房源方的强弱对比将发生本质转变,占有客源流量的贝壳,强势地位会加固。而ACN网络的分成制度,也更易向提供客源的平台方倾斜,而第三方中介的趋弱,将进一步加速经纪人从第三方中介的流出。

目前,贝壳仍然处在发展初期,其房源不足的问题仍然突出。一位主营二房东模式的租赁中介对「财经新知」表示,他所维护的房源仅在提供流量支持,不参与分成的58同城有发布,并未上线需要分成的贝壳找房。

此外,国内房东多采用一套房源,多中介挂售的办法。因此,贝壳能维持较稳定的分成比例,以支持与其它中介的竞争。

然而在贝壳占据较大中介市场份额后,中小中介被架空的命运似乎变得不可避免。对于一个用一年时间,从2.1万亿GTV做到3.5万亿的巨头,一只脚已踏在淘宝走过的路上。