原标题:20亿定增万达信息计划“落空”,中国人寿回应:战投身份认定严格,原有方案不具备推进可能性

图片来源:视觉中国

图片来源:视觉中国记者 | 邹璐徽

中国人寿作为战略投资者以不超过20亿资金独家参与万达信息定增,宣告终止。

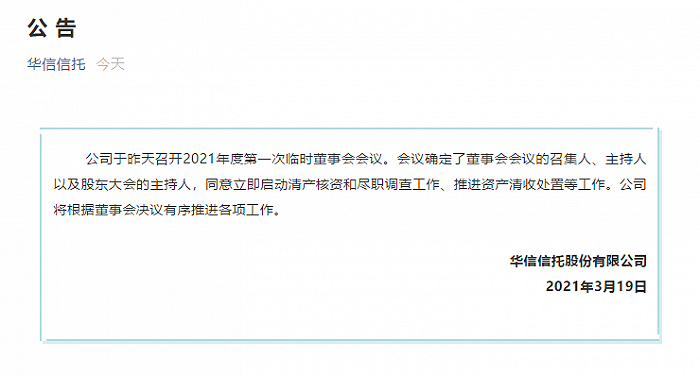

3月18日,中国人寿保险股份有限公司(下称“中国人寿”,601628.SH;2628.HK)发布公告称,由于目前资本市场环境的变化,与万达信息股份有限公司(下称“万达信息”,300168.SZ)的《股份认购协议》生效条款无法达成。

交易对方已向本公司申请解除《股份认购协议》。经审慎研究,同意接受交易对方关于解除《股份认购协议》的申请,并签署《附条件生效的股份认购协议之终止协议》,《股份认购协议》自终止协议签署之日起解除,自始不发生效力。

3月19日开盘,万达信息报价13.99元,相比昨日收盘价下跌了3.45%;在去年8月公布该定增消息之际,股价曾创下4年多高点30.5元,如今已经“腰斩”。

对此,中国人寿方面向界面新闻表示,“再融资”新规对于战略投资者的认定标准较为严格,经各方多次沟通和政策研究,万达信息最终确定原有增发方案不再具备推进可能性。中国人寿已根据万达信息安排签署终止协议,并于2021年3月进行了后续公告。

“本次发行方案终止后,中国人寿仍作为万达信息第一大股东,将继续在医疗健康、智慧城市、云计算、大数据等核心业务领域协同。关于后续投资安排方面,目前尚无须予披露事项,若发生相关权益变动事项,将严格按照适用的监管规定履行信息披露义务。”中国人寿方面称。

此次增资最初在去年8月公布。8月26日,万达信息发布公告称,拟在非公开发行A股股票中引入中国人寿为公司战略投资者。根据预案,第一大股东中国人寿计划以21.54元/股价格,继续独家认购万达信息总股本的7.84%。

在此次定增前的一个月,银保监会为进一步分散险企权益投资类别和品种投资风险,曾规定保险公司投资单一上市公司股票的股份总数,不得超过该上市公司总股本的10%。中国人寿对于万达信息股份持有“不降反增”,也被视作是政策发布后的首例险资超限增持。

同年11月,该次增资获得中国银保监会批准。从生效条件以及双方口径来看,该项增资主要是在证监会的审批过程中上“碰壁”。

据界面新闻了解,去年2月的“再融资新规”对发行主体资格、定增股价、锁定期等条件进一步放开之后,上市公司定增“补血”热情曾一度骤增。

但在3月20日,证监会以监管问答形式进一步明确定增“战略投资者”认定条件,对于定增战投身份提高了设限,被业内人士视作“不小的门槛”。该新规强调定增方应具有同行业或相关行业较强的重要战略性资源、能够给上市公司带来国际国内领先的核心技术资源、为上市公司带来市场、渠道、品牌等战略性资源,推动实现上市公司销售业绩大幅提升。

此后,不少使用战投选项的定增收到交易所的问询函,或改或撤。

2020年12月30日,万达信息就表示,此次定增最终能否通过深交所审核并获得证监会同意注册的决定及时间均存在不确定性。

此后深交所也针对此次定增发来问询函,在问询函中,深交所就指出万达信息的主要业务分为软件开发、系统集成和运营服务三部分,而中国人寿属于保险业。

深交所要求万达信息结合公司与中国人寿的主营业务、营业收入构成等情况,说明公司与中国人寿是否属于同行业或相关行业,中国人寿是否符合《注册办法》第八十八条规定的“具有同行业或者相关行业较强的战略性资源”。

公开信息显示,此次定增“落空”后,中国人寿仍为万达信息第一大股东,截至2020年12月31日,中国人寿持有万达信息215,748,470股,持股比例18.21%。