原标题:3-4月信用债到期高峰:六成为地方国企 风险几何?

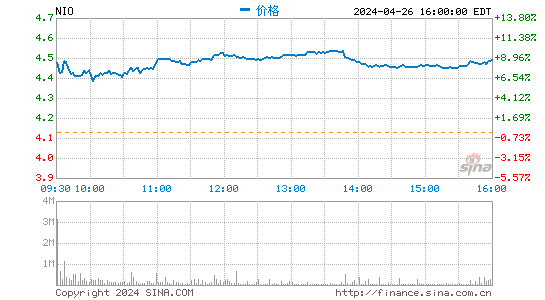

3月22日,评级机构中证鹏元的一份研究报告显示,2021年3月和4月是本年非金融企业信用债的到期高峰期,总规模约2万亿,约占全年待偿还规模的25%。截至2021年3月14日,3月-4月待偿还债券2001只,规模1.67万亿。

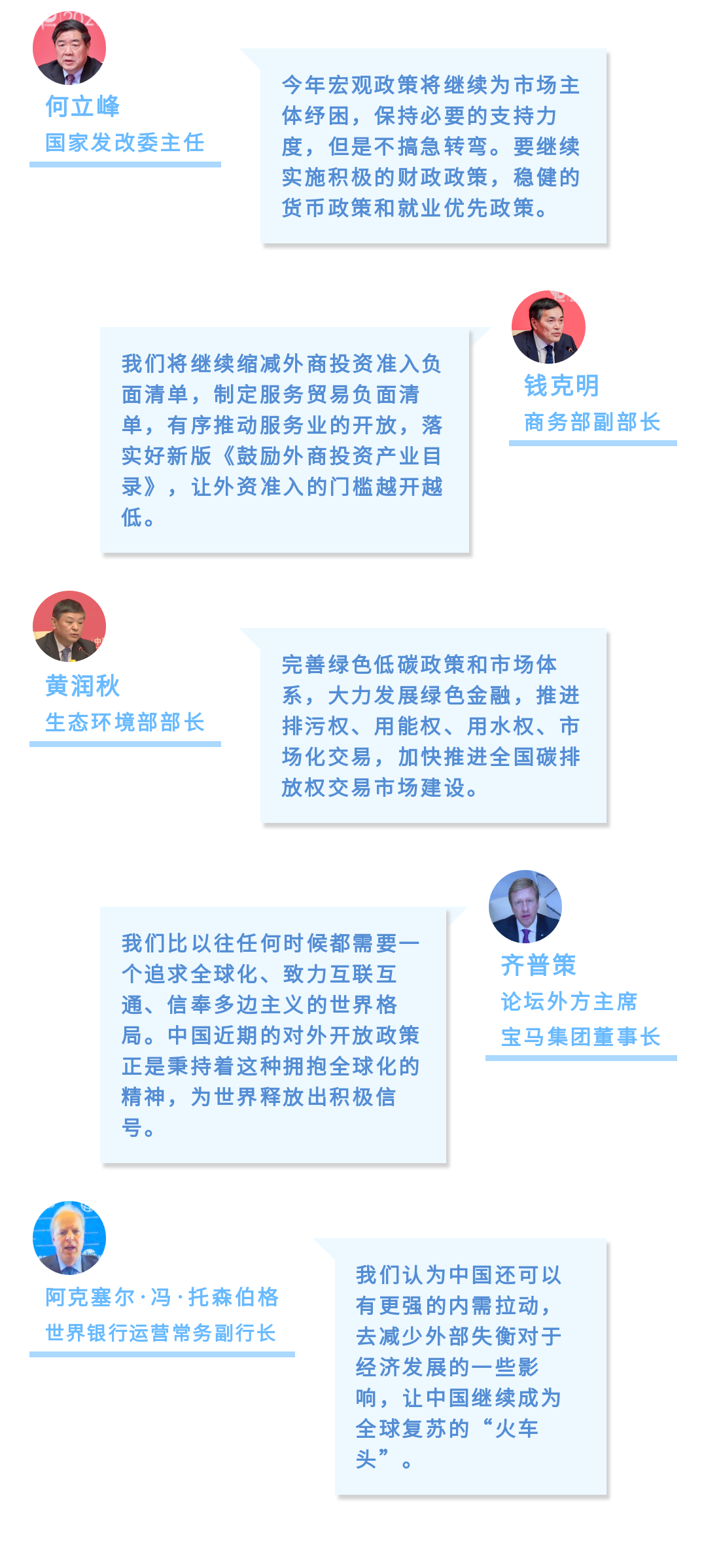

具体来看,待偿还债券以银行间品种为主,其中短期融资券、中期票据和公司债的占比较大。待偿还债券以综合、建筑装饰、公用事业和交通运输为主。待偿还主体以地方国有企业为主,中央国有企业单家主体偿还规模最大。

报告认为,融资环境由宽松回归正常,融资分化加大部分企业兑付压力。需要关注2016-2018年有大量新增债券,且2020年出现再融资难度提升(债务短期化、新增债务规模小、融资成本较高)的主体,随着在2021年开始进入兑付期,“新债、老债一起算”将加大企业兑付压力。

其次,应关注受疫情影响较大的行业再融资情况,尤其是存量债务规模较大、新增短期融资较多的企业。需要关注建筑装饰、公用事业、交通运输、房地产企业的再融资情况,以及2020年来短期融资占比较高的企业其现金流改善情况,包括煤炭、钢铁、化工等行业。

报告显示,从企业性质看,民营企业债券规模占比仅10%,地方国有企业和中央国有企业债券占比分别为61%和29%。待偿还债券中,以地方国有企业为主,且城投公司占比超过50%。

至于地方国企债券的风险状况如何?中证鹏元评级研究发展部史晓姗接受21世纪经济报道记者采访时表示,国有企业长期依靠政府信用,债券发行规模呈现“规模大,数量多,融资难度低”的特征,尤其是部分大型国有企业存续债券规模巨大,长期依靠“借新还旧”将兑付压力维持在警戒线以下。在2020年之前的已违约债券中,国有企业债券占比16%,而2020年以来升至53%。

史晓姗认为,随着国有企业陆续出现违约,尤其是高级别国有企业的违约,让市场对国有企业的信用不得不重新评估。从风险来说,大部分国有企业的风险因其融资便利性和地方政府的支持,风险要低于民营企业。在经济下行压力依然较大的当前,国有企业相对于民营企业的风险点要少。但是从违约规模来说,受国有企业单家主体融资规模远大于民营企业,导致单家主体出现违约带来的影响要大于民营企业。

“任何一种类型的企业,其违约风险的直接原因是资金链断裂,所以再融资能力决定了其兑付资金的来源”。史晓姗表示,2020年的疫情不仅影响了企业,也影响了地方政府,企业营业收入下滑,地方政府的收入下降而支出增加,使得政府对域内企业支持出现改变。在这种情况下,曾经依靠政府信用的地方国有企业,再融资可能会出现问题。

报告认为,城投区域分化、级别分化加大,使得整体信用利差相对于产业债仍位于历史高位。2020年高级别国企的违约,促使市场重新调整信用风险评估模型,加强发行人自身信用状况分析、降低对支持方的权重成为调整方向。尤其在2021年初传出交易所将推出区域分档划分审批城投债的政策后,“红色档暂停发放批文,黄色档只能借新还旧,绿色不限制,并且取消此前‘单50’限制,实行名单制”,城投债的分化将继续加大。

从城投债利差可以看到,天津、山西、黑龙江、广西、贵州和青海的利差在2020年明显扩大,说明市场对上述区域较为敏感,企业再融资环境面临收紧。区域分化导致城投公司净融资出现分化,黑龙江、内蒙古、辽宁连续两年城投净融资为负,云南、甘肃、青海2020年出现净融资转负,吉林、山西断崖式下降,天津、河北净融资也大幅下降。2021年上述地区的净融资依然较少,需要关注待偿还债券规模及政府支持能力、意愿。

在史晓姗看来,未来,民营企业的违约数量依然会增加,但主要呈现“分散,规模小”的特征,而部分地方国有企业因存量债务规模大、借新还旧难度上升、违约影响广泛,使得其风险高于民营企业。随着风险的出清,国有企业刚兑思维的转变,企业融资回归自身信用,市场将重新评估国有企业信用,短期内,国有企业再融资或出现明显分化,尤其是地方财力下降的地区,或进一步加速区域内风险暴露。

(作者:李玉敏 编辑:李伊琳)