原标题:首次收购澳丰源被否后,风范股份更改支付方式再度进军布局军工,标的估值锐减 来源:蓝鲸财经

4月6日晚间,风范股份(601700.SH)公告,拟以现金4.7亿元收购北京澳丰源科技股份有限公司(下称“澳丰源”)100%股权。这已经是风范股份第二次发起对澳丰源的并购,就在半年前,证监会并购委刚否决了风范股份发行股份及支付现金收购澳丰源的事项。

事实上,风范股份早在2019年末就开始筹划与澳丰源的收购方案。

2019年12月,风范股份首次披露对澳丰源的重组预案,上市公司拟以发行股份及支付现金的方式收购澳丰源100%股权。

随后,2020年6月,风范股份发布公告确定了此次交易的价格为5.26亿元,其中发行股份支付3.42亿元,剩余1.84亿元以现金方式支付。然而,2020年9月,风范股份公告称,并购委因申请人未充分说明标的资产的核心竞争力、本次交易估值的合理性,未充分披露本次交易有利于提高上市公司资产质量,不符合《上市公司重大资产重组管理办法》第四十三条的规定而否决了此次交易。

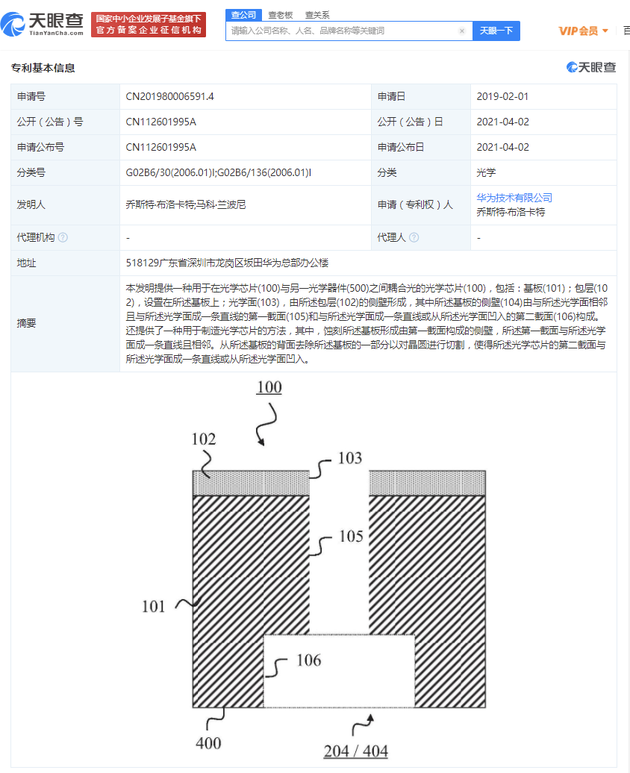

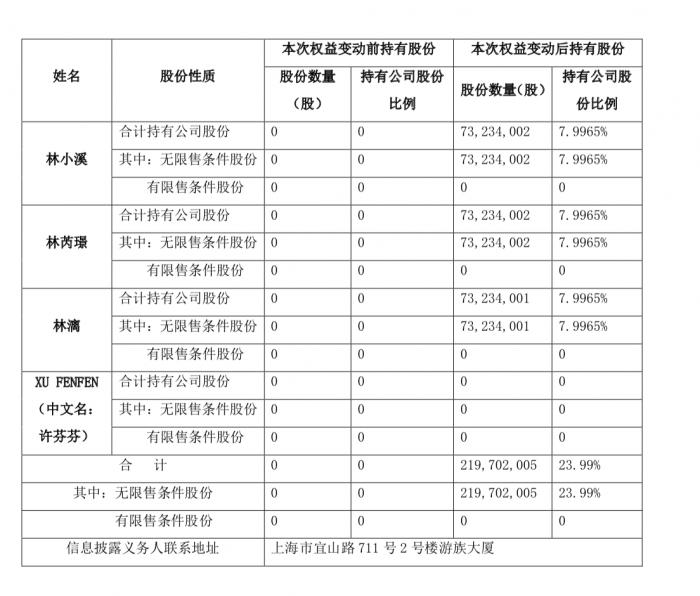

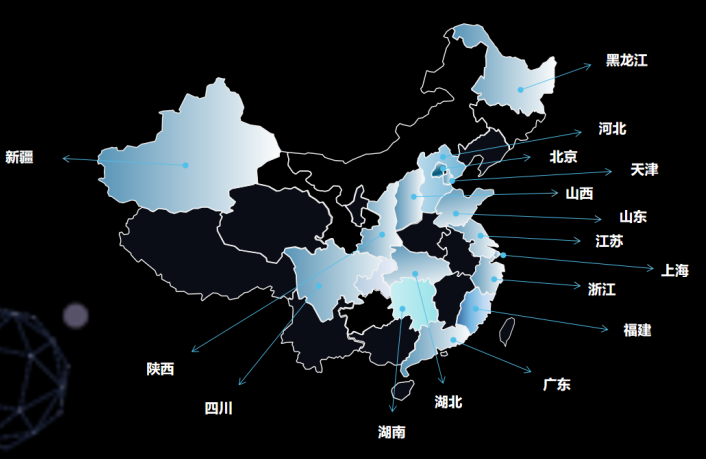

资料显示,澳丰源是一家军工企业,公司主要从事微波射频产品等军工电子信息业务的研发和生产,此前曾在新三板挂牌上市,王晓梅等17位股东持股公司100%股权,其中王晓梅持股80.98%。

值得一提的是,此次收购改为现金支付的同时,澳丰源的整体估值也发生了变化。

在前次重组中,截至2020年4月末,澳丰源经审计的净资产金额为1.23亿元,评估增值率为327.24%,澳丰源100%股权最终作价为5.26亿元。但是,在本次现金收购中,截至2020年末,澳丰源账面净资产为1.51亿元,收益法评估值为4.7亿元,评估增值3.19亿元,增值率为210.68%。也就是说,澳丰源的增值率减少了55%。

资料显示,风范股份主要经营1000kV及以下各类超高压输电线路角塔、钢管组合塔等产品,是超高压和特高压输电线路铁塔领域的上市公司。

对于风范股份而言,澳丰源所处的军工电子信息产业是一个全新的领域,而风范股份如此锲而不舍的寻求收购,或许与近年的业绩有关。

2017-2019年期间,风范股份的盈利能力大幅衰退,期间分别实现营业收入22.07亿元、19.94亿元、29.4亿元,净利润1.38亿元、0.31亿元、-2.79亿元,连降三年。尽管2020年业绩有所回升,实现营业收入26.01亿元,但是同比下降11.56%;实现净利润2.21亿元,同比增加179.04%。

除此之外,风范股份的毛利率在2017-2020年期间处于不稳定的状态,分别为18.99%、12.53%、18.24%和16.7%。

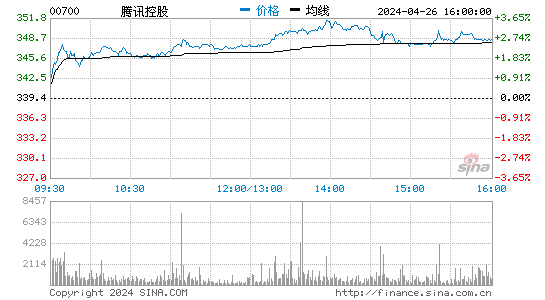

二级市场上,从2019年12月发布收购公告后,风范股份的股价已经从彼时的8.23元一路下滑到了4月8日的4.74元,股价接近腰斩。