原标题:收入持续下滑、产能利用率仅67%,正强股份还要募资扩产……

4月16日,杭州正强传动股份有限公司(下称“正强股份”)将创业板IPO上会,接受上市委的审核。

IPO日报发现,报告期内,这家公司的营业收入连续下滑,且自有品牌的销量很低,十分依赖OEM和贴牌模式。

营收下滑却欲扩产

据了解,正强股份主要从事汽车十字轴万向节总成、节叉及其相关零部件的研发、生产和销售,主要产品为十字轴万向节总成、节叉和十字轴。其中,十字轴是十字轴万向节总成的关键零部件之一。公司产品主要应用于汽车转向系统和传动系统,属于汽车安全件和易损件。

从股权结构来看,正强股份的实控人为许正庆、傅芸、傅强,许正庆和傅芸两人为夫妻关系、傅芸和傅强为姐弟关系,三人合计控制正强股份90.83%的股权。

2018年至2020年(下称“报告期”),正强股份的营业收入分别为3.2亿元、3.05亿元、2.82亿元,2019年和2020年分别同比下降4.5%和7.55%。受此影响,正强股份同期扣非后归母净利润分别为5212.24万元、4700.75万元、4769.15万元,整体呈下滑趋势。

对此,正强股份在上会稿中表示,公司2019年和2020年经营业绩下滑主要受汽车销量下降、新冠疫情、国内汽车零部件的价格年降、国际贸易摩擦导致公司部分产品价格下降等因素影响。

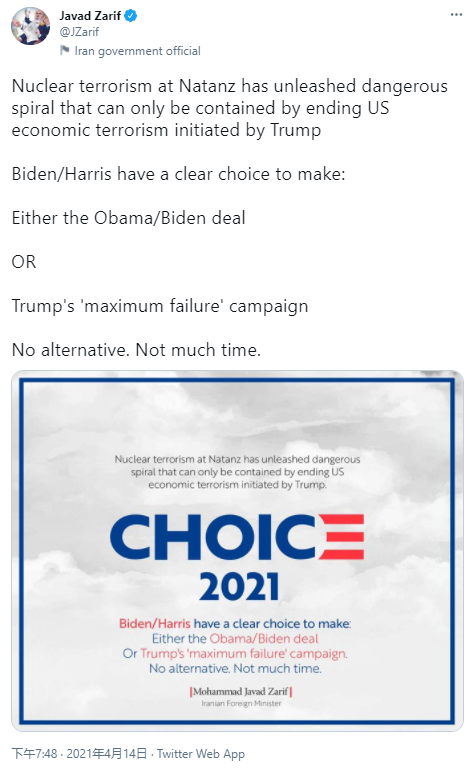

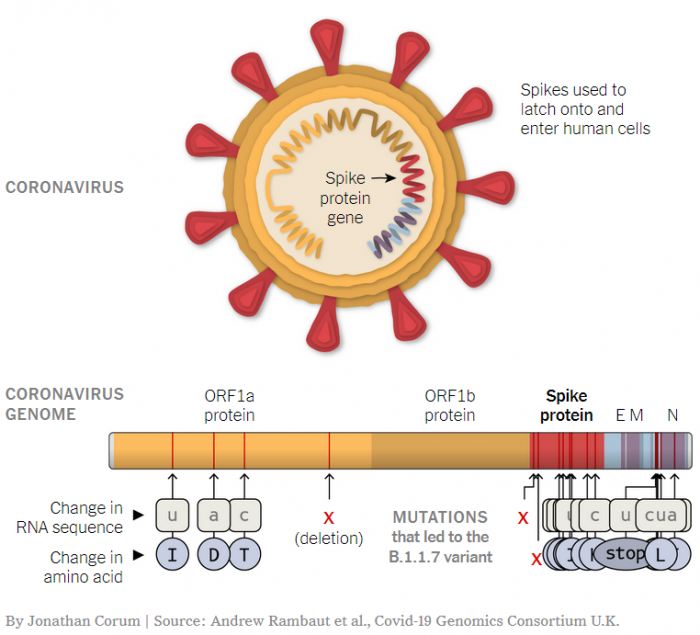

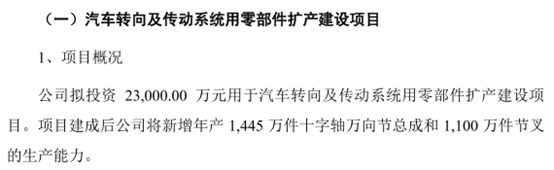

在业绩下滑的背景下,正强股份此次创业板IPO拟募资2.87亿元,其中2.3亿元将用于汽车转向及传动系统用零部件扩产建设项目(下称“扩产项目”)。

扩产项目建成后,正强股份将新增年产1445万件十字轴万向节总成和1100万件节叉的生产能力。

(扩产项目摘要,数据来源:上会稿)

(扩产项目摘要,数据来源:上会稿)那么,正强股份能否消化这部分产能?

比如,正强股份2020年节叉的产能为800万件,但产量只有537.02万件,产能利用率仅67.13%。如果正强股份产量不变,增加1100万件节叉的产能后,其产能利用率将降至28.26%。

以OEM和贴牌模式为主

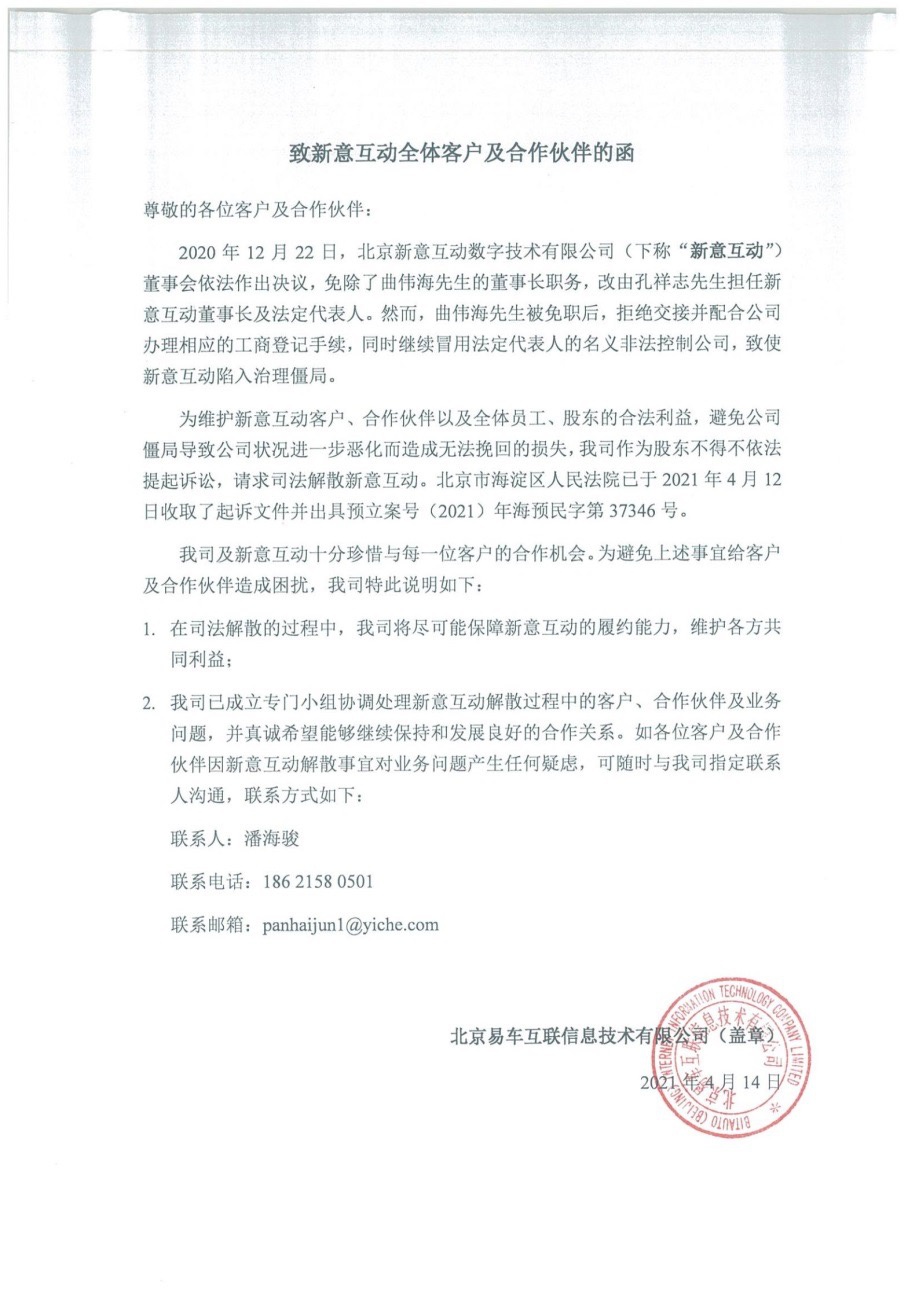

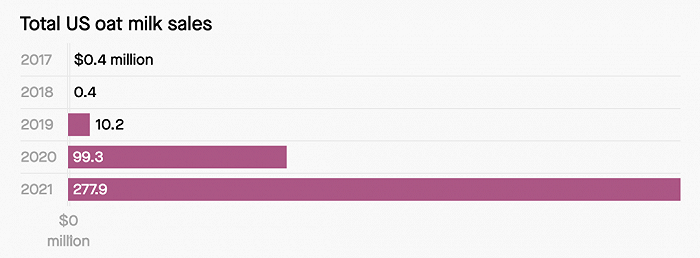

从销售模式来看,正强股份报告期内以OEM和贴牌模式为主,两者合计占主营业务收入的比例超过99.94%。

中国国际税收研究会理事汪蔚青对IPO日报表示,富士康代工生产苹果手机就是OEM。贴牌是指自己研发设计的产品,以客户的品牌对外销售,某种情况也叫ODM。

可以看出,正强股份报告期内自有品牌的销量很低。

(销售模式摘要,数据来源:上会稿)

(销售模式摘要,数据来源:上会稿)另外,正强股份报告期内研发费用连续下降,分别为1287.05万元、1269.82万元、1261.62万元。

虽然下降幅度不多,但正强股份目前拥有的发明专利,其申请日需要追溯至2016年3月16日,与上会稿签署日(2021年4月6日)间隔有5年多。

投资收益

本次IPO,正强股份拟发行2000万股,占发行后总股份的25%。以此计算,公司达到拟募资额时的估值为11.48亿元。

虽然盈利能力并未有明显提升,但三年前增资入股的投资者或将收获颇丰。

2017年12月,外部投资者杭州筋斗云投资管理合伙企业(有限合伙)(下称“筋斗云”)出资款600万元增资时,正强股份的整体估值只有3.6亿元。筋斗云之后没有其他动作,目前持有正强股份1.25%的股份。考虑稀释作用后,筋斗云将“赚”835万元,增值率为139.17%。

这个数值远超正强股份的业绩增长速度,正强股份2020年营业收入相较2017年仅增长0.71%,扣非后归母净利润仅增长5.93%。

值得一提的是,2017年12月,达辉投资、许正环、许震彪和傅建权的增资价格更低,仅相当于筋斗云增资价格的75%,即正强股份的整体对价只有2.7亿元。其中,达辉投资的出资款为1575万元,其他的股东出资款均是675万元。目前,达辉投资持有正强股份4.38%的股份,其他三位股东的持股比例均为1.88%。

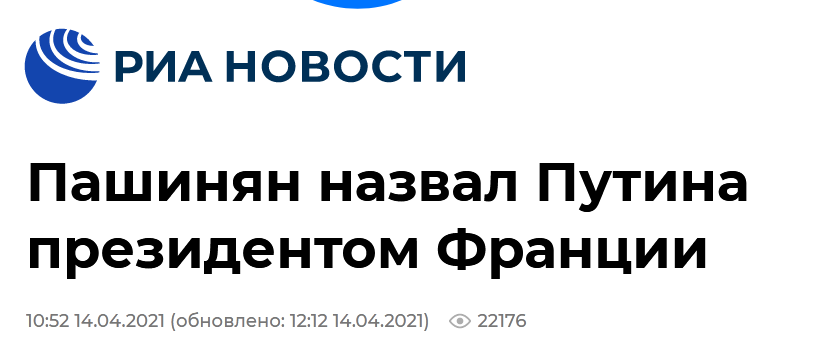

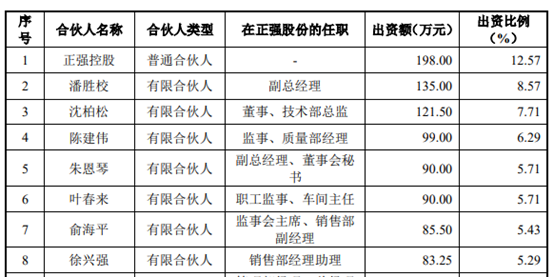

资料显示,达辉投资87.43%的出资额由正强股份40位员工持有,比如副总经理潘胜蛟、技术部总监沈柏松、质量部经理陈建伟等等。

(达辉投资出资额摘要,数据来源:上会稿)

(达辉投资出资额摘要,数据来源:上会稿)IPO日报初步计算,如果正强股份达到拟募资目标,则40位员工将“赚”3019.17万元,相当于每人“赚”75.48万元。

相较而言,由于增资入股的金额更多,公司实控人的亲戚也“赚”得更多。

据悉,许正环、许震彪系正强股份实控人许正庆的兄弟,傅建权系实控人傅强配偶之兄,三人均没有在正强股份任职。如果正强股份达到拟募资目标,则每人“赚”1483.24万元,而正强股份员工中收益最多的副总经理潘胜蛟也才283万元。

关于公司估值变化是否合理,以及公司营业收入增长较慢,募投项目的新增产能能否消化等问题,IPO日报向正强股份发去采访提纲,但截至发稿尚未收到回复。