原标题:快递业厮杀的最终去向

如今各行各业都有内卷的趋势,快递行业因为几家上市公司财报被推上前台。

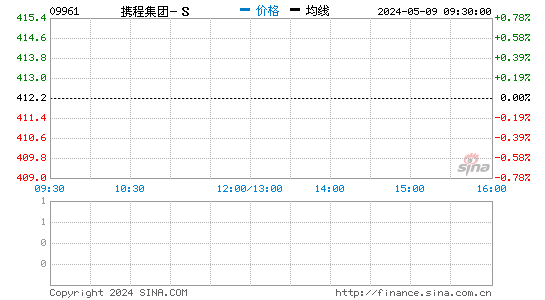

龙头顺丰发布的一季度业绩预告,出乎所有人预料的爆出“业绩雷”。财报显示,公司预计2020年一季度亏损9亿—11亿元,股东们一时傻了眼,公司股票在第二天一字板跌停。

随后顺丰董事长王卫在股东大会上向股东道歉:“首先跟股东做一个道歉,因为我认为第一个季度真的没有经营好。”

4月18日,申通快递也发布了亏损公告,一季度预计亏损7000万-1亿元,业务规模不及预期。

事实上,顺丰、申通一季度的暴雷只是行业的缩影,背后的真正问题是整个快递业的厮杀。

极兔乱入

顺丰主要以高价商务件和中高端电商件为特色,而时效快递和经济快递均为顺丰控股速运分部的业务板块,时效快递即为高单价业务,而经济快递主要是较为低价的电商件。

2019年,顺丰推出了特惠产品,再一次宣布进入电商件领域。

财报显示,2020年,顺丰控股时效件业务实现收入663.60亿元,同比增长17.41%,对公司总营收的贡献从上年的50.38%降至43.09%;经济件业务实现收入441.48亿元,同比大幅增长64.00%,贡献了超过40%的整体收入增量,业务量同比增长155.86%,对总营收的贡献则从上年的23.99%升至28.67%。

对于亏损,顺丰给出了5个理由,其中一点是:公司于今年4月推出特快及新标快产品。此外,特惠专配业务量上,下沉市场电商需求旺盛,导致存量客户中的经济型业务增长较快,公司电商件毛利承压。

过去十年,在电商红利的催生下,快递行业进入了一个高速发展的阶段。国家邮政局发布的统计数据显示,2020年,我国快递行业收入达8795.4亿元,较2010年增长14.3倍。

快速增长的背后,行业增速出现放缓的势头已经成为不可忽视的因素,电商件领域已经成为一片红海,价格战是主要的竞争手段。数据显示,快递业务平均单价从2007年的28.50元/件快速下滑至2020年的10.55元/件。

2020年,顺丰速运物流业务的票均收入为17.77元,2019年同期为21.94元,同比下滑18.99%;毛利率也相应地从17.42%降至16.35%,这背后是行业新星掀起的又一轮价格战。

2020年3月,极兔速递进入中国,单件快递的派送费要比当地“通达系”高出2毛至5毛,而发货价格普遍低于通达系三毛以上,价格战再次上演。

极兔的背景是很深厚的,其创始人李杰曾就职于OPPO,后又成为OPPO印尼创始人,极兔一开始是为了解决OPPO的货物运输问题而成立的。而OPPO的背后老板是段永平,在极兔内部也很有威望,拼多多的黄峥又是段永平的徒弟,就这样,拼多多和极兔建立了联系,这也让极兔平步青云,用了八个月就做到2000万的日单量。

红利已逝,红海已来

事实上,快递业的价格战不是打了一天两天了。2019年3月,行业老大中通首先带头在义乌打起了“价格战”,将义乌快递以4.2元左右的价格打到最低1.2元发全国。5月顺丰也打响价格战,推出针对通达系中低端电商件市场的产品——特惠专配业务,价格一度降至3~4元/票。同年6月,通达系疯狂降价,申通率先将一单价格降至9毛。

价格战背后反映了行业红利的消失,从中国快递的发展历程来看,行业早已度过了适合企业初创的成长期。快递业务规模发展最快的阶段大概在 2010 年开始的 5-6 年间,期间行业持续多年维持了50%以上的增速。行业业务量规模从2010年的23亿件提升到2016年的313亿件。同时,大部分头部快递企业在2014-2016年间完成了上市融资,拿到了大量的资金。

对于快递企业来说,快速组建起一个完整高效的,能够覆盖全国大部分地区的物流网络是公司存在最基础的物质条件。而在行业度过了高速成长期之后,随着价格竞争的加剧,快递企业吸纳新加盟商的能力明显下降,组网成本快速攀升,相当于门槛在不断提高。

从2017年开始,由于行业增速下移,中小企业所面临的经营压力陡然增大,大量中小快递倒闭。桐庐“首富”朱宝良接手国通快递烧光了40亿,最终血本无归。快捷快递、全峰也烧了10多亿,最终纷纷退出历史舞台。天天快递则基本游走在生死边缘,今年二月已经正式宣布退出C端市场。德邦物流的股价则跌跌不休。

与此同时,CR8转而上升,行业的价格竞争转变为几大老牌快递企业之间的竞争。根据邮政局的统计数据,我国快递行业CR8约 84%,上市的5家通达系快递市场份额合计达到73%。单看电商件市场,5家通达系企业加上顺丰的特惠件业务,CR6会在85%左右。

2018 年之后,主流快递公司间展开激烈竞争,各家快递的经营策略逐渐趋同,都以市场份额的扩大为最优先,而手段就是价格战。另一方面,成本优势赋予了行业龙头价格战的主动权,中通就玩的如鱼得水。

未来,价格战大概率还要继续。不能简单以单票价格的下跌来评估竞争格局的稳定性,在一个规模效应如此明显的行业之中,价格变化时,成本也会随之变化。

快递行业的出路

不实质伤害盈利能力的战术是相对“理性”的,本质上是将成本下降、效率提升让渡给消费者的过程,而这对于行业快速出清的作用显然有限,所以更强烈的价格战或许还在后面。

此外,海外的经验表明,物流技术的竞争贯穿于价格战始末 ,是快递公司价格竞争背后重要的支撑,根本原因是技术带来的经营效率提升、运输成本的下降能让快递公司在之后的价格战中保持竞争力。

21世纪至今,FedEx的资本开支中信息技术累计投入79.33亿美元,占营收比重近年来基本稳定在1%左右。这就是为什么顺丰给人的感觉是科技感十足,而且王卫在内部喜欢拿顺丰和谷歌比,而不是其他同行。

因此对于快递行业来说,如果想改变目前的内卷,物流技术提升或许是一条走出价格竞争的有效路径。