原标题:同花顺VS东财,谁才是真正的互联网券商?

新世纪的20年代,是流量为王的时代,在零售业大举转型线上的同时,连餐饮这种强线下场景,也被美团饿了么搬上了线上。甚至,互联网大佬们连社区团购都不肯放过。

做IT的搞券商和做券商的搞IT

1、同花顺是互联网券商,还是互联网媒体?

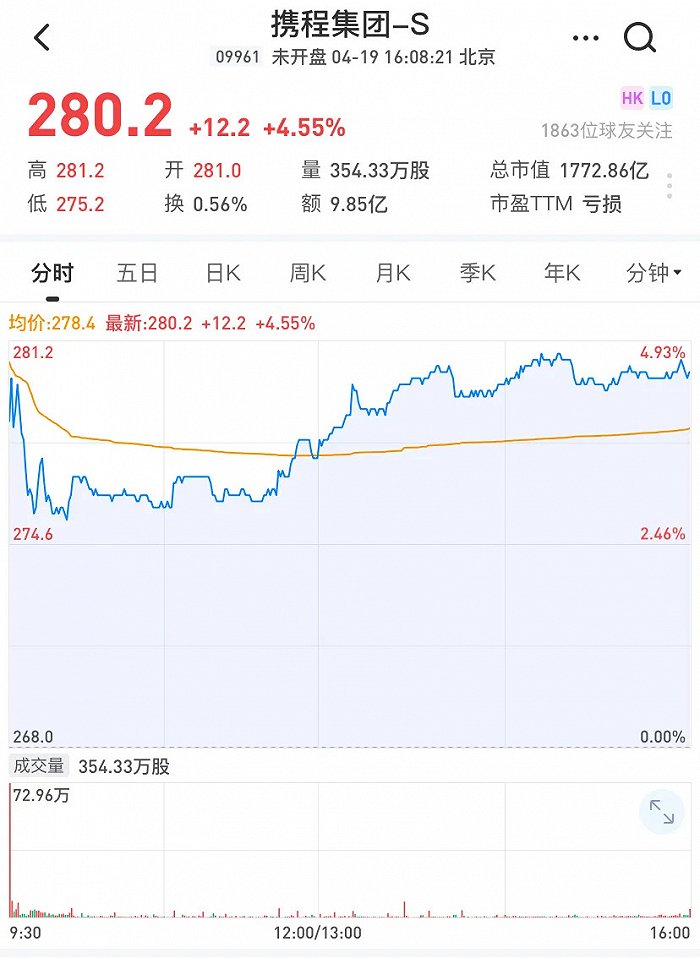

3月1日晚间,同花顺发布2020年年报。

数据显示,公司喜迎史上最佳业绩,甚至超越2015、2016年的大牛市。

这有两种可能,一是2020年开启了新的大牛市;二是公司的产品结构发生了较大变化,有了新的盈利点。

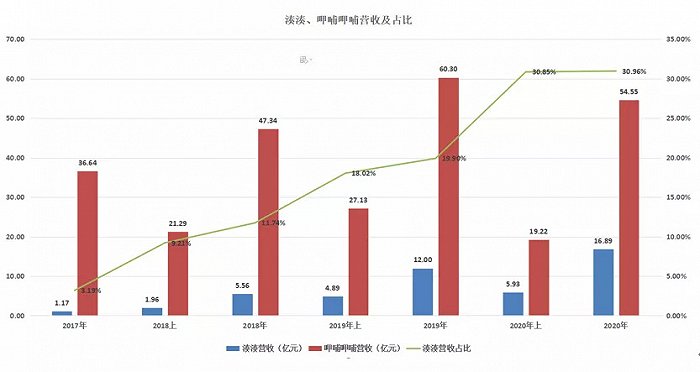

数据来源:同花顺iFind,制图:星空数据

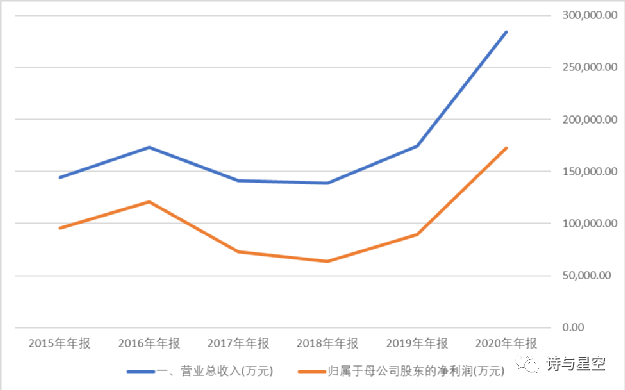

数据来源:同花顺iFind,制图:星空数据很显然,从我们常规认知来看,2020年不能算是大牛市,公司业绩飙升主要是因为产品结构出现了质的飞跃。

据公司年报,报告期内,公司实现营业总收入28.44亿元,同比增加63.23%;实现归属上市公司股东的净利润17.24亿元,同比增加92.05%。

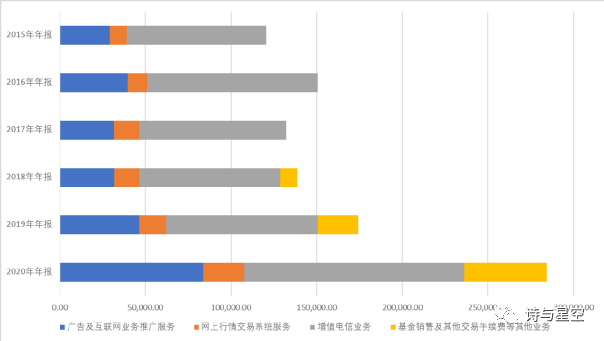

数据来源:同花顺iFind,制图:星空数据

数据来源:同花顺iFind,制图:星空数据和上年同期相比,公司三部分业务巨幅增长,一是广告,二是增值电信业务,三是基金销售及其他交易手续费。

前两者主要是因为用户活跃度增加,带来的客户阅读广告和购买付费信息比较多,从而带动了销售额,而第三项是因为2020年成为90后们的“基金元年”。

年轻人纷纷涌入基金市场,而同花顺这样的互联网券商成为他们的首选。

从营收结构看,公司营收占比最高的,是广告和付费信息,从这个意义上看,公司更像是一家互联网媒体企业,而非券商。

2、东方财富是一家挂着互联网招牌的券商

东方财富的2020年也收获满满,业绩快报显示,2020年度,公司证券业务股票交易量也因此实现同比大幅增加,证券业务相关收入同比实现大幅增长。2020年度,公司互联网金融电子商务平台基金交易额同比大幅增加,金融电子商务服务业务收入同比实现大幅增长。

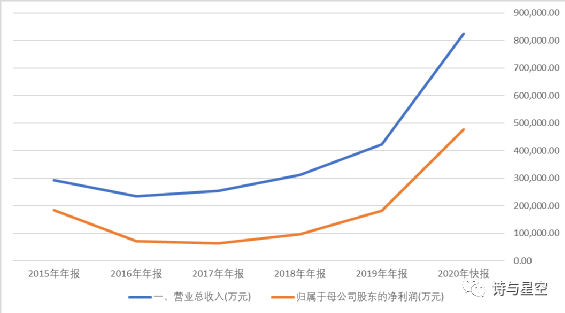

数据来源:同花顺iFind,制图:星空数据

数据来源:同花顺iFind,制图:星空数据公司实现营业总收入82.34亿元,同比增加94%;实现归属上市公司股东的净利润47.80亿元,同比增加161%。

不过,二者的营收构成其实有比较大的区别。

东方财富的主要营收其实来自证券业务,从营收中看不到金融资讯的金额。所以,公司的APP和网站本质上是一种导流工具,最终换来客户下单以及获取广告收入。由于公司的核心业务是公司大力开展的证券业务,证券经纪业务和融资融券业务实现快速发展,用户规模得到进一步提升,证券业务相关收入同比实现较大幅度增长。

免费的资讯,收费的生意

近年来,知识付费口号风生水起。然而,无论是号称走在知识付费前列的知乎,招股书显示尚未盈利,且上市首日破发;后续跟进的各媒体网站,也没有真正收割到知识付费的红利。

一般来说,财经类读者群的付费意愿相对更高一些,这也是同花顺从事收费业务以来的核心盈利点。由于同花顺的技术实力相对强悍,用户体验较好,客户通过同花顺的内容和策略获取了更多的收益,所以收费咨询的模式很稳定。

但是东方财富走了另外一条路。

培养民间KOL,免费吸引客户阅读资讯,然后向公司的证券产品导流。

同花顺的董事长易峥毕业于浙大电机工程系,是正宗的“IT男”思维,竭尽全力用最好的技术打造策略产品、然后卖产品;

东方财富的董事长其实(没错,这是个人名)是复旦大学文学博士,是典型的“文科”思维,用免费的文字吸引用户,再让用户来东财开户。

在2017-2018年股市形势不佳的情况下,同花顺的营收不断下滑,东方财富借助自媒体的春风,通过“东方财富网”、“天天基金网”和“股吧”等网站和APP,增加了用户粘性,吸引了更多的客户使用东方财富的证券产品。

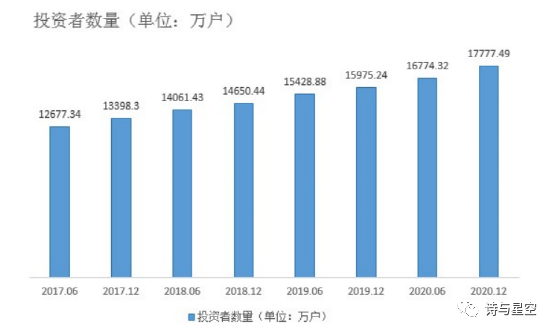

据统计,2020年底,中国股民大约1.78亿,较2019年底增长11.28%。人都是有惰性的,习惯了长期混迹一个网站的时候,会尽可能的把相关的业务都在同一个网站办理完成,免费的东方财富,收获了远比收费的同花顺更多的营收和利润。

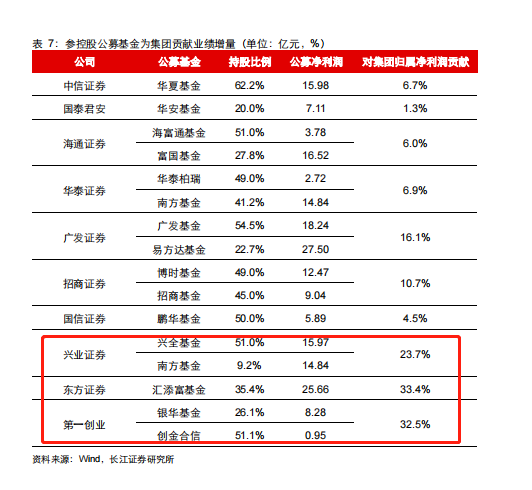

2015年,趁着牛市,公司收购了西藏同信证券并改名为东方财富证券,借道拿到了券商牌照,由此产生的商誉高达29.25亿。如今,证券业务带来的营收已经占公司的大半,这笔收购多花的钱还是超值的。

研发就是生命

2018年,国家出台了研发支出加计扣除的税收优惠政策。在经济利益的驱动下,大多数上市公司都提高了研发投入。

通过两家公司的研发对比情况可以发现,同花顺虽然营收大致相当于东方财富的三分之一,研发投入却远高于后者,营收占比超过三倍还多。在创新引领经营的时代,两家公司的后劲是不太一样的,谁会走得更快呢?

二者对研发支出的账务处理是完全一致的,那就是全额费用化,不屑于通过这种方式“修饰”利润。真正优秀的公司,大多都是对研发支出全额费用化处理。

相对来说,同花顺在研发方面成就更高:2020年,公司智能语音、自然语言处理等技术应用研发取得较大突破,在语音识别领域发表的两篇论文,被国际语音处理顶级会议INTERSPEECH 2020收录;阅读理解团队参加机器阅读理解全球权威比赛SQuAD2.0获得总排名第三,单模型第一的成绩;自然语言处理团队参加全球对话系统技术领域顶级赛事DSTC9,获得跨语言对话状态跟踪任务第一名。

有意思的是,SQuAD2.0这个比赛,科大讯飞、阿里达摩院、谷歌和微软亚洲研究院等知名机构都参加了,一家从事互联网证券的公司拿了前三和单项第一,你能想象其背后的野心吗?

东方财富的研发则相对中规中矩,更倾向于公司系统之间一体化大平台的开发建设。

资金链的不同

同花顺的资产负债率(剔除合同负债和预收账款)达到逆天的13.75%。71亿的资产里,有61亿是现金(货币资金),仅利息收入一年超过1.44亿。可以说,公司账面上,穷的只剩下了钱。

但是这样的资产负债率其实也是不正常的,公司手握大把现金,却没有多元化经营的项目落地。虽然一味的投入技术研发,依然不见革命性的产品问世,这也许可能和董事长的技术流思维模式有关。

当然了,利润表显示,公司的存款也并不简单。2020年利息收入高达1.44亿元,粗算下来,银行存款利率并不低,和买理财不相上下。

为什么会这么高?

原来,虽然账面余额没有理财,但公司并不是不理财。现金流量表显示,公司其实很频繁的购买短期理财产品,同时年报中还显示,公司发生过银行结构性存款。

所谓结构性存款,是一种变相的理财,收益较高。

在同花顺捏着现金没处花的时候,东方财富发了可转债。

为什么?

因为公司的资产负债率高达64.5%,并且逐年增加,账面大量的有息负债,财务费用1.96亿。公司的资金杠杆的成本有点重了。

资金使用情况的不同,也和两家公司的经营模式有关。

现金流量表显示,同花顺的经营理念偏向“小富即安”,赚了钱花不出去,巨额经营性现金流量净额,投资性现金流和筹资性现金流几乎不发生。而从经营性现金流情况来看,东方财富的资金周转并不紧张,只是由于从事基金代销业务,对资金需求量过大导致不得不去增加负债。

总结

经常被人拿来对比的两家互联网券商,其实是两家性质不同的公司。同花顺本质上是一家偏证券金融的IT公司,东方财富本质上是打着互联网旗号的真·券商。

所以二者的成长虽然都比较快,但营收构成的差异还是比较大的。

无论是哪种路线,正因为有了科技驱动的证券公司(或者证券驱动的科技公司),我们才有了更加方便快捷和廉价的财经辅助软件,竞争越激烈,对于股民越有利。