原标题:高盛预计:MSCI中国指数未来12个月将上涨18% 来源:澎湃新闻

五一小长假后第一天,A股三大股指均出现下跌,创业板一度大跌4%。

截至5月6日收盘,上证综指跌0.16%,报3441.28点;深证成指跌1.58%,报14210.6点;创业板指跌2.48%,报3014.81点。

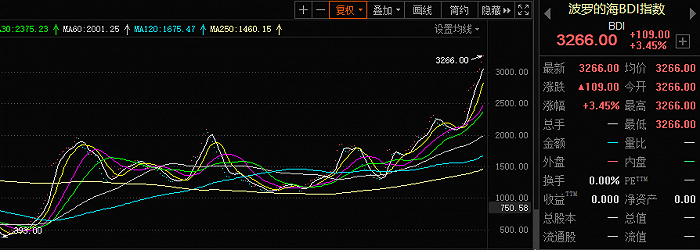

不过,在外资眼中,A股市场仍是被看好的市场之一。高盛预计,MSCI中国指数未来12个月将上涨18%。

高盛首席中国股票策略师刘劲津等人最新发布的 “五月买增长(Buying Growth in May)”的研报中指出,5月对中国股市来说是一个艰难的月份。历史数据显示,A股整体指数在过去10年里的5月份平均下跌了2%,是历年表现最差的月份之一。在5月份增加风险敞口或建立新头寸也不是一个有回报的战术策略,随后3个月MSCI中国指数和沪深300的平均回报率分别为-1%和-2%,而全球股票的平均回报率为1%。

但高盛称,会选择在季节性疲软时买入A股。

高盛的研报显示,MSCI中国指数基本回到2021年初水平,意味着投资者已经免费赚了四个月的利润。虽然中国股市估值对比自己的历史仍然很高,但与全球相比并不贵。以12个月预期市盈率计算,MSCI中国指数比标普500指数折价29%。

此外,经过近期的回调,投资者仓位也变得“更加干净”。根据高盛的数据,全球共同基金依然低配中国,仓位接近历史低点,对冲基金降低了其总风险敞口和净风险敞口。

“总体而言,所有这些因素使我们相信,在估值重置后,(A股)市场的风险回报已再次变得有吸引力,”高盛研报中这样写道。

高盛称,保持中国A股和离岸股票“加码”,并预测沪深300的指数目标为5800点,预计MSCI中国指数未来12个月将上涨18%。

风格方面,随着价值轮换的成熟,高盛选择重新参与增长。

一方面,高盛继续看好部分可能因国内经济复苏而受益的周期性指数,包括旅游、餐饮、娱乐和消费品等消费周期性指数,这些指数仍低于各自的趋势增长率,以及大宗商品周期指数,因为那里的供应/需求状况良好,盈利势头强劲。另一方面,高盛坚持长期以来的观点,即结构性增长机会仍然是中国对全球投资者的主要吸引力,将积累长期增长价值(Value in Secular growth)作为战略敞口。

瑞银也称,中国股市前期的下跌已将市盈率与经济增速之比推至历史平均水平以下。

行业方面,瑞银称,在科技行业之外,建议配置周期股、价值股。在中国及全球重新开放和再通胀预期之下,上市公司2020年第四季度的业绩亮丽,而且对2021年的盈利预期给出了正面指引。

该机构预期周期板块和部分价值板块,包括建材、消费服务、材料以及银行等,将继续受益于再通胀环境。

“总之,我们预期高双位数盈利增长意味着中国股票在今年余下时间有望带来中双位数回报。因此,中国依然是我们在本地区最看好的市场之一。”瑞银称。