原标题:不良率为何明显上升?业绩为何逐季下滑?大额减值损失为何出现?民生银行回复监管三追问

摄影:匡达

记者 | 曾仰琳

5月6日,民生银行发布《中国民生银行关于上海证券交易所监管工作函的回复公告》。

公告指出,2021年4月14日,民生银行收到上海证券交易所《关于中国民生银行股份有限公司2020年度报告信息披露的监管工作函》(下称“监管函”),要求公司作出书面回复,并履行信息披露义务。

监管函的问题涉及三方面,包括信贷资产、金融投资资产、经营业绩。

为何不良率明显上升?

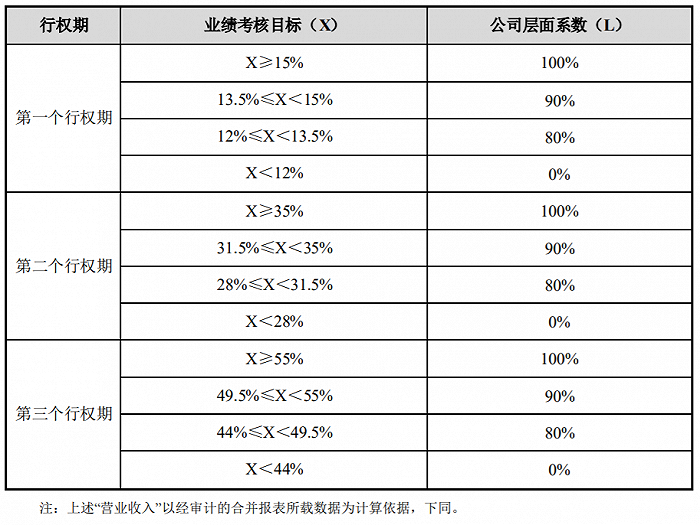

在信贷资产方面,上交所关注到,年报显示,该行2020年度归母净利润343.09亿元,同比减少36.25%,主要原因之一是加快推进不良资产处置,报告期内信用减值损失929.88亿元,同比增长48.05%。

其中,计提贷款减值准备769.90亿元,同比增加26.52%;核销及转出贷款减值准备671.10亿 元,同比增加31.77%。报告期末,不良贷款率1.82%,同比增长0.26个百分点。不良贷款率明显上升。

关于2020年末不良贷款率上升的问题,民生银行提出了两方面的原因。

第一 、该行坚决落实监管规定,从严执行分类标准。2020年,民生银行落实监管指导意见,在逾期90天以上贷款降级为不良贷款的基础上,进一步对逾期60天以上但不足90天贷款原则上降级为不良贷款,并对部分暂未到期或逾期天数不足60天因受疫情影响暴露一定风险特征的贷款,也严格按照贷款五级分类核心定义及时降级为不良贷款,从严执行现有风险分类标准。

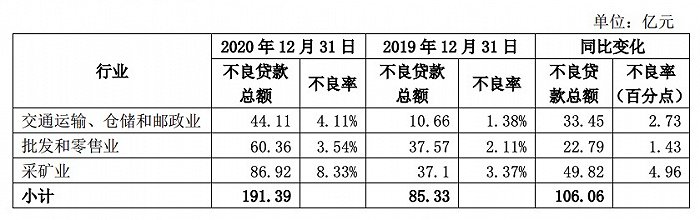

第二、新冠疫情对部分行业和业务的资产质量影响较大。受疫情影响,2020民生银行对公不良贷款额出现增长,并主要集中在交通运输、仓储和邮政业,批发和零售业,采矿业三个受疫情冲击较大的行业,三个行业不良贷款合计增加106.06亿元,占全部对公不良贷款增量的103%。

民生银行预计,随着国内外新冠疫情形势的逐步好转,以及国内全面复工复产等有利因素,上述三个行业整体经营情况逐步回升,形势趋于稳定,预计2021年资产质量将趋于平稳。

图片:受疫情影响较大的行业的不良情况。

同时,零售不良贷款增长主要集中在信用卡业务。受疫情影响,该行部分信用卡客户还款意愿和还款能力出现下降,信用卡业务不良增长明显。2020年末,该行信用卡不良贷款余额151.8亿元,较年初上升41.23亿元。

民生银行表示,随着国内经济的逐步回暖,预计2021年信用卡不良增长将逐步趋稳。

为何出现大额减值损失?

在金融投资资产方面,上交所关注到,年报显示,该行2020年金融投资(包括回表的非保本理财产品存量资产)减值损失108.84亿元,同比大幅增加102.50亿元。

其中,以摊余成本计量的金融资产损失96.84 亿元,以公允价值计量且其变动计入其他综合收益的金融资产损失12.00亿元。

民生银行介绍,2020年末,该行以摊余成本计量的金融资产损失96.84亿元,产品类别包括信托及资管计划和债券投资,其中,信托及资管计划计提减值损失87.61亿元,较2019年增加85.31亿元,增幅超过30%。

以公允价值计量且其变动计入其他综合收益的金融资产损失12亿元,产品类别为债券投资,较2019年增加16.14亿元,增幅超过30%。

图片:按照金融投资产品类别列示的减值损失情况。

对于以摊余成本计量的金融资产—信托及资产管理计划2020年出现大额减值损失原因,民生银行解释称,该行根据资管新规和监管机构2020年9月下发的加快理财存量资产处置工作安排的要求,2020年该行按规定对部分理财产品等表外资产进行了回表,并对其中的不良资产进行了严格风险分类,导致整体不良资产增加较多。

2020年该行理财产品等表外债权资产回表不良资产123.8亿元。

同时,由于受疫情及复杂经济形势影响,不良资产信用风险加速暴露,相应减值损失计提大幅增加。依照财政部《企业会计准则第22号——金融工具确认和计量》要求,该行对于以摊余成本计量的金融资产,按照预期信用损失模型计提减值损失。

其中,该行将不良资产全部纳入阶段三管理,用现金流折现法逐笔测算未来预计可收回现金流,客观反映减值损失比例,导致2020年计提减值损失91.29亿元。

同时,由于阶段一和阶段二资产减值损失回拨3.68亿元,以摊余成本计量的金融资产—信托及资产管理计划最终计提减值损失87.61亿元。

另外,对于以公允价值计量且其变动计入其他综合收益的金融资产—债券投资2020年出现大额减值损失原因,民生银行表示,该行依照财政部《企业会计准则第22号——金融工具确认和计量》, 对于以公允价值计量且其变动计入其他综合收益的金融资产,按照预期信用损失模型计提减值损失。

2020年该行债券投资资产规模增长,阶段一和阶段二债券投资资产计提减值损失3.29 亿元。同时,该行持续强化金融资产风险分类管理要求,将2020年内出现价格大幅下跌及发行人公开市场违约的17.07亿元债券投资,全部划分为阶段三资产,并按准则规定对阶段三债券投资资产计提减值损失8.71亿元。

为何营收和净利润逐季下滑?

在经营业绩方面,上交所还关注到,2020年,民生银行单季度营业收入分别为493亿元、488亿元、452亿元、416亿元,归母净利润分别为167亿元、118亿元、89亿元、-30亿元。2020年营业收入和净利润均出现逐季度下滑。

针对营业收入逐季下滑的的问题,民生银行指出,2020年,在新冠疫情冲击影响下,银行业经营面临严峻的压力和挑战,银行业营业收入总体呈现逐季下滑趋势。具体来看,有四方面原因。

一是坚决贯彻监管政策要求,强化业务合规管理。二是疫情期间“宽货币”政策产生的“资金红利”未能持续。三是积极响应国家号召,降费让利支持实体经济。四是夯实资产质量,加大不良资产处置力度。

针对净利润逐季下滑的主要原因,民生银行解释称,2020年,银行业顺应外部环境变化,普遍采取前瞻性措施,加大资产减值损失计提和不良资产处置力度,对利润产生一定的冲击,特别是股份制银行的净利润增幅比2019年有较大下降。

民生银行在营业收入逐季下降、业务及管理费列支及资产减值损失计提进度等因素叠加的影响下,归属于该行股东净利润呈现逐季下降趋势。

对于2020年四季度出现亏损的主要原因,民生银行表示,主要是由于资产减值损失计提进度的影响,非标准化投资等非核心业务收入项目逐季下降,受市场波动影响的债券价差和基金投资收益下降等因素的叠加影响。

民生银行介绍,2020年四季度,该行受减值模型调整、资产转让进度等因素影响,当季计提资产减值损失306.34亿元,环比三季度增加105.74亿元。

就上述因素对2021年经营业绩影响,民生银行回应称,2020年,该行积极落实监管要求,主动大幅压降非标投资规模,同时按照资管新规要求加快理财资产回表,推动相关业务风险加快出清,在努力克服内外部经营环境各种不利因素影响的情况下,全年营业收入同比保持了平稳增长。

民生银行表示,2021年,该行将继续深入推进经营模式转变,促进业务经营回归本源,努力培育客户基础,大力发展基础业务。