原标题:销售业绩为零的乐普生物赴港IPO,蒲忠杰的资本野心能否再下一城?

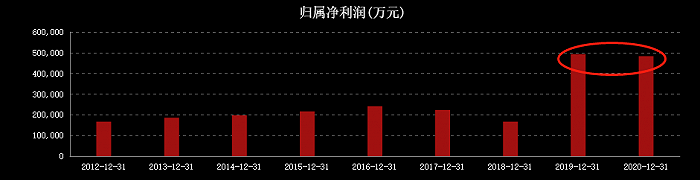

2019年的医药集采中,乐普医疗两款王牌药品双双中标。2020年,以冠状支架为主的器械业务又成功被集采,但另外半壁江山却似乎丧失了成长性。2021年4月28日,乐普医疗发布第一季度报告,报告期内营业收入为27.49亿,较上年同期增幅为64.96%。看上去乐普医疗已经克服了集采的影响,但是从长远来看,进入存量市场后依然不容乐观。

为了更好的应对这一情况,乐普将业务分拆上市,布局细分赛道。2020年12月,乐普医疗分拆旗下体外诊断试剂及仪器业务的乐普诊断在科创板IPO;2021年4月,乐普生物,宣布赴港IPO,并在港交所递交了上市申请书。

如果这两家子公司成功IPO,将会是其创始人蒲忠杰新的资本故事的开篇,而辞去乐普医疗总经理这步棋以退为进的象征性意义就更加突兀。

01、乐普医疗现状:集采与蒲忠杰的资本布局

1999年成立的乐普医疗,自主研发的第一代心脏支架,由于销售不利,不得不将精力放回到产品的研发上。直到6年后,研发出更先进的支架系统Partner,凭借在心血管领域的全情投入,乐普医疗快速发展。2009年10月31日成功在中国创业板上市,成为首批登陆创业板的28家公司之一。

乐普医疗上市后,乐普医疗董事长蒲忠杰不得不面对资本市场。2010年,乐普医疗业绩下滑,乐普医疗不得已在主营业务之外,开展了一系列的资本布局。过去十几年间收购和投资了一些列的友商和上下游企业,覆盖了心血管全领域,风光一时无两,根据企查查显示乐普医疗参股控股企业高达46家。特别是2014年,乘着央企“混改”东风,蒲忠杰于2013年11月和2014年6月完成了两次增持,持股比例一度达29.3%,一举成为乐普医疗的控股股东及实际控制人,乐普医疗也转化为蒲氏家族企业。

然而随着国家组织冠脉支架集中带量采购的实施,传统支架业务显著下降,但介入无植入创新产品组合(可降解支架、药物球囊、切割球囊等)都实现了显著增长。2021年一季度财报显示,乐普医疗今年一季度支架销量只有去年同期的25%,但是收入还有20%的增长,主要增长来源于介入无植入的器械。正如蒲忠杰所言,“只有重大创新的产品,才有定价权,才能最大限度的免疫政策的变化,才能保障企业的可持续发展,这也是历史的必然”。

为了应对这一变化,乐普医疗则在业务方向和资本市场都有布局,比如进入C端市场,推出垂直女性健康和美方向的乐普高端子品牌乐普ER,致力于解决女性“痛点”,并借助大数据和AI智能科技,研发切实满足女性需求的高科技产品。(可参见《高毛利时代终结,首度亏损的乐普医疗要来交女性用品的智商税》)

在资本市场,分拆乐普诊断和乐普生物,分别登陆A股和港股,为乐普大家庭增添了新的想象力。

02、两年亏损十亿,乐普生物未来值得信赖吗?

在心血管这个大赛道,有众多的细分市场。比如二尖瓣市场,预期未来全球二尖瓣市场规模将达到千亿元,在2020年到2021年间,二尖瓣介入治疗领域已经开始疯狂吸金超20亿元。作为这个赛道的领先企业,乐普医疗必然不愿意轻易放弃细分赛道的利益,乐普生物则是乐普医疗的重要布局。

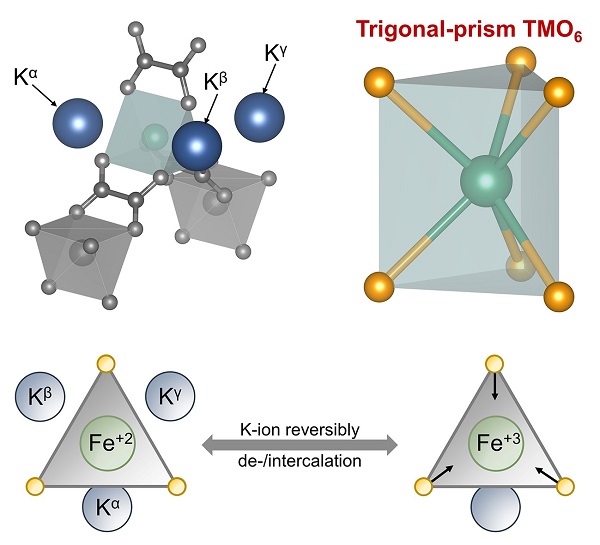

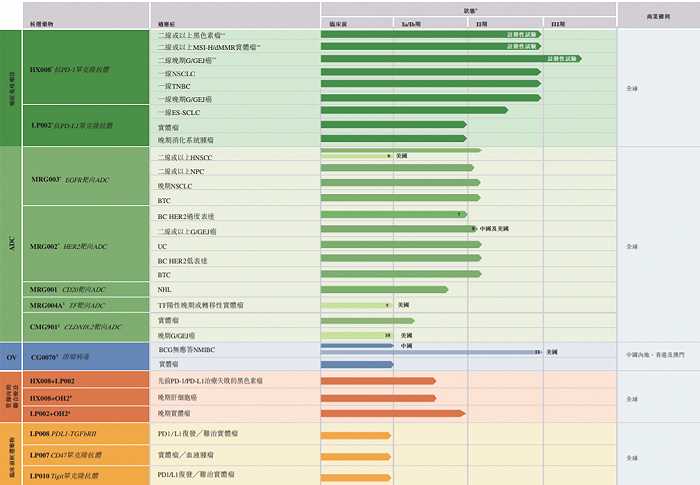

根据乐普生物招股书显示,自成立以来,乐普生物建立了一体化的端到端平台,覆盖了生物制药产业链所有关键环节包括药物发现、临床开发、CMC及符合GMP的生产。目前乐普生物已经有八种临床阶段候选药物(包括四种核心产品及一种与合营企业共同开发的候选药物),三种主要临床前候选药物,及三种临床阶段的候选药物的联合疗法。

△乐普生物产品现状

△乐普生物产品现状相比较传统医疗企业,资本市场对于生物制药企业的认可度更高。尽管目前乐普生物依然以研发为主,还未产生销售行为,但已经展示了制药领域所需作用机制的新分子,并将其开发成能够解决医疗需求缺口的药物的能力。含着金汤匙出生的乐普生物,自2018年成立以来,3年间顺利完成了5轮融资,资金数额高达数十亿。

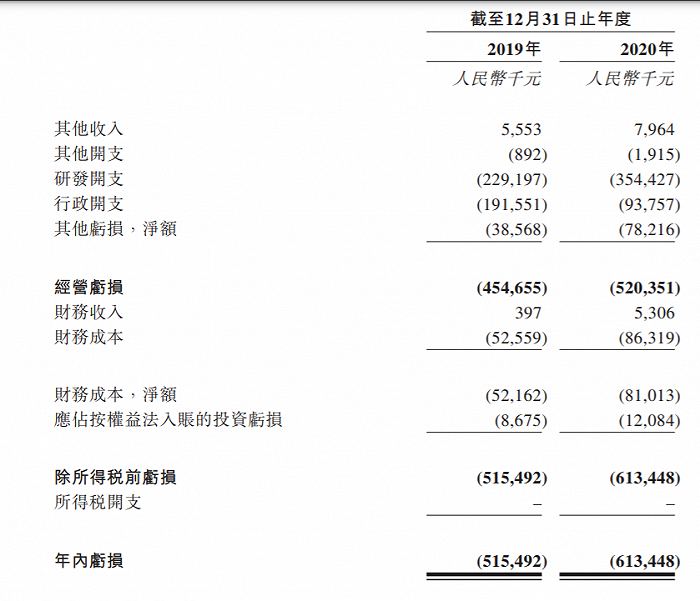

由于乐普生物目前尚未产生任何产品销售收益,但是在高昂研发开支及行政开支下,必然会产生大额亏损,最近两年合计亏损超11亿人民币。其中2019年及2020年,分别亏损5.1亿和6.1亿人民币。

△乐普生物亏损

△乐普生物亏损有的患者抱怨药价高,其实药物研发超级烧钱。在医药创新领域有着著名的“双十”定律:即一款创新药的研发成功需要耗时十年时间,花费十亿美元。招股书显示,同时研发这么多款药品,乐普生发在两年内仅仅支出5.8亿。截至2020年底,乐普生物融资活动所得现金净额13.8亿,按照乐普生物的烧钱可以维持2年。按照目前乐普生物的研发进展,在短时间内依然需要外部资金来维持自己的药物研发行为。

面对巨大资金压力的乐普生物,要么融资,要么IPO,不然很难支撑到药物上市。相比较融资,IPO有自己独特的优势,对于投资人来说可以套现;IPO后的公开透明可以让自己产品在上市前得到更多的曝光,对未来宣传推广有巨大的助力。

当然,IPO这件事情,对于乐普生物是有好处的,但是对于股民来说则需要留意到乐普生物上市背后的一些风险因素。我们简举了几个比较大风险,仅供参考:

乐普生物无法摆脱对于资金的依赖:假如乐普诊断无法获取有关融资,乐普诊断可能无法完成主要候选药物的开发及商业化;

依然没有一个可以商业化的产品:目前,乐普生物依然处于研发阶段,临床前及临床试验、临床试验材料的获取、产品的上市的审批、科研,运营和推广人员的招聘、以及候选药品的选择等都是未来乐普诊断需要解决的问题;

市场的不确定性:目前乐普买买买的基因,能够保证未来乐普生物的产品可以更好的被市场认可,是否有足够多的资金来支撑依然有待观察。

药物研发的不确定性:以上风险因素是依托于产品能够研发成功,但是药物研发存在很大的不确定性。倘若乐普诊断未能就候选药物成功完成临床开发、获得监管批准或实现商业化,所有前期投入将全部付之一炬。

03、A股、港股齐头并进,能否成全蒲忠杰的资本梦

近日,蒲忠杰自愿辞去总经理的职务,仍担任董事长,未来会专注战略和研发层面的事,运营层面交给新的总经理张志斌。自2003年担任总经理至今已18年,可见放弃了具体业务的蒲忠杰将会把更多的精力放到资本市场。

在乐普生物之前,2020年12月乐普诊断申请科创板IPO获受理。乐普诊断是由2017年收购恩济和改名而来。疫情爆发后,乐普诊断业绩激增,2020年上半年乐普诊断新冠类的POCT销售金额为3.9亿元,占收入比重高达74.66%。不过,受下游客户集中度低的桎梏,经销模式一直是乐普诊断的痛点,屡有买卖纠纷发生,并且存在专利的纠纷;乐普诊断速动比率和流动比率纷纷低于同行均值;再加上对于疫情的依赖,市场对于乐普诊断并不看好。

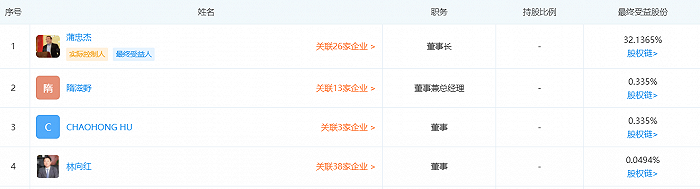

蒲忠杰个人来说,充分尝到过公司上市后的甜头。蒲忠杰在乐普医疗的薪资常年在10万元左右,在国内整个医药生物行业上市公司排名垫底,但2011年更是在一天内减持乐普医疗1500万股,套现3.7亿元,成为了创业板开市前三年单笔套现金额最大的公司高管。

但过于频繁且数额巨大的套现行为容易引起股民的警惕和监管部门的问询,直接套现行为并不可持续。目前,蒲忠杰直接和间接持有乐普生物32.1%的股份。分拆上市后,在个人财富增加方面,蒲忠杰将会有更多的想象空间。

△蒲忠杰持股比例

△蒲忠杰持股比例蒲忠杰近年来过分热衷于资本运作,而且收购的资产并非都是优良资产。诸如前几年雅联百得、君实生物等等,这些任性不严谨的收购行为,为乐普及被收购方都带来负面影响。同时,一些本来优质的项目也受到波及,搁置一旁不管不问,导致资源浪费、甚至埋下发展隐患。这样的收购行为,更像是在向资本市场讲故事。

客观而言,乐普医疗还是打造了一些核心驱动要素。但从收购之后行为来看,蒲忠杰显然没有精耕细作的实业初心,更像是热衷玩投资概念,进行一次次短平快资本运作的投资客。

疫情的黑天鹅使医疗健康领域迎来了一波资本风潮,在风口期快速积累资本、放大规模并推高估值,再寻求上市的做法,或许正是蒲忠杰的期待。这或许也是为何两家子公司会被分拆两地上市的原因。但乐普生物和蒲忠杰的资本野心能否再下一城?依然需要打一个大大的问号。