原标题:景顺:下半年亚洲高收益债券或明显反弹,对华融事件整体乐观

在经历了一系列风波后,中国债券市场下半年会怎么走?

景顺董事总经理、亚太区固定收益主管黄嘉诚6月17日在“2021年下半年市场展望线上媒体分享会”上表示,中国债券的估值颇具吸引力且具有实现投资多元化的价值,全球投资者对中国债券有持续需求。

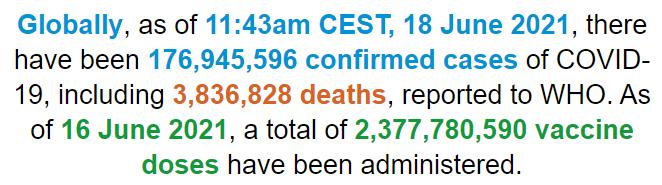

自去年年底新冠疫苗上市以来,全球经济稳步复苏,中国一马当先。尽管美元汇率波动,但中国在2020年实现贸易顺差,且国内股市和债市均获得资金流入的支持。黄嘉诚预期,中国社会融资增长将与名义GDP增长更为一致,并预计财政宽松政策将在今年下半年逐步减少,货币政策将更加中性。

华融事件或在下半年继续发酵

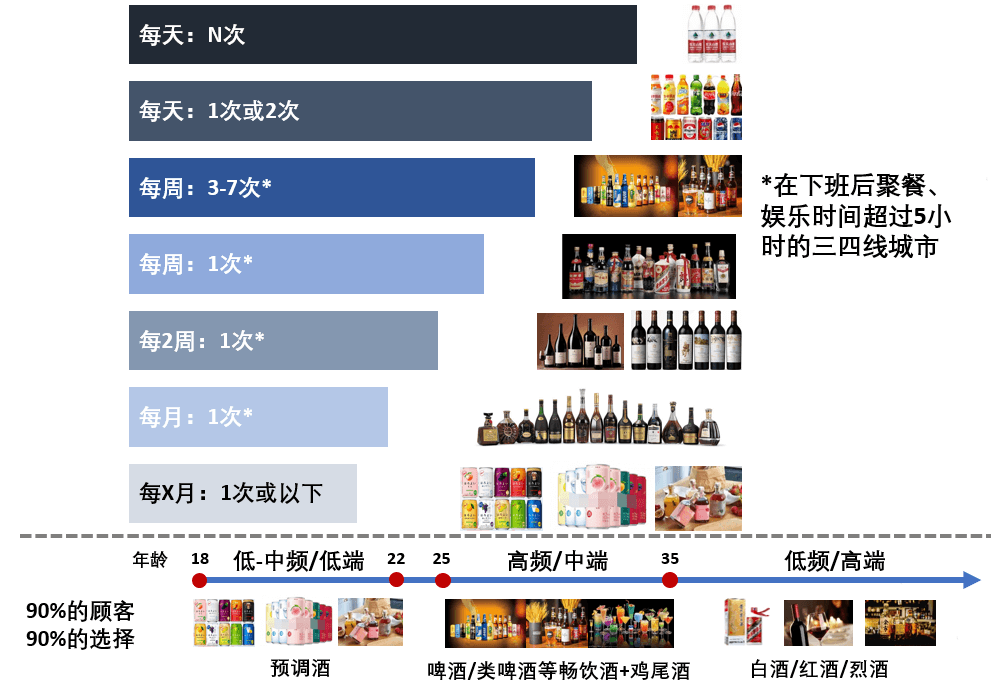

黄嘉诚表示,今年中国债券市场违约事件较多,包括境内市场和境外市场,但他预计这不会造成市场的整体违约率会上行很多,主要是因为目前整个市场规模很大。从比例来说,只要违约率保持在2-3%,便是市场的正常表现。

今年风险事件的典型——华融事件对美元债市场的影响目前被市场消化得如何?

黄嘉诚认为,该事件到现在都还没有被市场完全消化,主要是因为信息的透明度不高,尽管高管层出现了更迭,但并没看到对市场有很大的支持力度。另一方面,还有消息称华融要变卖一些资产,这对市场而言并不是好消息。华融要变卖资产,同时说明这个公司要“活下去”的意向是比较明显的。但是,“活下来”是需要付出代价的,部分市场人士判断华融需要资产重组。黄嘉诚指出,不一定要通过资产重组的方式,也可以用时间去换空间,因为华融的资产还是有价值的,但是这些资产什么时候才能完全显示出价值还需要时间。华融事件可能在下半年会继续发酵。

黄嘉诚进一步表示,他对华融事件的整体观点比较乐观。因为从价格来看,华融短端债的价格保持在比较高的水平。如果整体的恐慌和情绪修复,逐渐放出一些正面的消息,价格也可以慢慢修复,可能到今年年底才会慢慢看到一些明确的信号。

高收益债吸引力持续增长

分板块来看,黄嘉诚指出,地产板块目前是全球所有板块中最便宜的。从去年监管出台的“三条红线”,再到今年地产债出现的信用事件,可以看到投地的速度在逐渐下降,一些公司今年上半年都没有投地。很多房地产公司卖房的节奏没有减慢,黄嘉诚认为,从固定收益投资者的角度来看,这是一个相对好的背景,但对股权投资者来说可能没有那么好。所以虽然有“三条红线”,去年很多房地产行业不能有很快的增幅,但是对固定收益市场来说是一件好事——把整个行业从比较盲目的增长,回归到比较理性的增幅。

黄嘉诚还进一步指出,总体而言高收益债券现在的吸引力比年初的时候更好,因为这个市场现在具备了以下几个条件:第一,短久期;第二,价格便宜;第三,基本面总体来说比较平稳。因此,景顺判断,今年下半年高收益债券会在亚洲出现明显反弹。

全球再通胀或来临

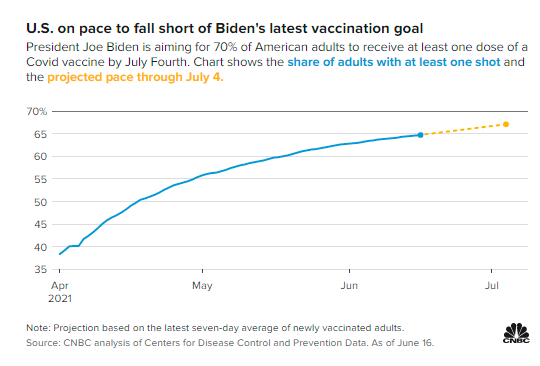

全球经济稳步复苏,经济学家普遍上调了对2021年的增长预测。黄嘉诚认为,今年的全球可能迎来10年来最快的增长。虽然最初的增长动力可能来自美国和新兴市场(尤其是亚洲和中国),但欧洲预期的经济增长或将使复苏进一步发酵至真正的全球再通胀。

尽管最近市场的利率走势震荡,但黄嘉诚表示,针对疫情推出的超大规模全球货币和财政政策将可能继续实施。

黄嘉诚表示,预计发达市场的主要央行在2023年之前都不会收紧政策。发达市场各大央行已变得更加“被动”,可能需要见到大幅提高且可自行持续的通胀,尤其是工资增长带来的通胀,才会收紧金融环境。

以中国为代表的亚洲经济体能更好地应对美国加息

美联储最近的议息会议释放出超出预期的“鹰派”信号,会对亚洲市场产生怎样的外溢影响?

黄嘉诚表示,纵观整个亚洲市场,尽管市场仍对美国货币政策收紧的可能性感到担忧,但中国、印度和印尼等许多亚洲经济体拥有良好的经常项目结余和外汇储备,所以能更好地应对美国利率上涨。因为这些国家与地区的宏观基本面环境较为利好,包括额外的财政措施和疫苗推广都对基本面起到支撑作用。

具体而言,尽管美国国债利率上涨会导致新兴市场大量资金流出,但由于亚洲信贷投资者对本土资产的强烈偏好,亚洲信贷的资金外流压力不大。黄嘉诚认为,目前亚洲信贷不会面临大量资金流出压力,且短期内可能都是如此。《区域全面经济伙伴关系协定》(RCEP)在亚洲地区的发展,以及拜登上台后地缘政治不确定性的缓和,长期而言也有利于亚洲发行人。