原标题:百润股份的微醺式狂欢与高估值悖论

太阳底下没有新鲜事。

无论是港股,还是A股,因为食品饮料行业本身不带周期性,经营又稳定,市场现在就愿意为未来3年后的业绩买单,所以消费龙头股大多都享有40-50倍的PE。

在市场的乐观情绪和一致性预期中,一旦公司业绩跟不上,或公司的优势发生根本变化,股价就会遭遇双杀。典型如海底捞,就连张勇也出来喊话,大家神话了海底捞。

自去年来,A股市场上一众食品饮料企业迎来了市场的极度追捧。在白酒、酱油等行业龙头带领下,众多食品饮料股股价迎来暴涨。其中,最突出的莫过于,两年半暴涨13倍的百润股份(SZ:002568)。

靠“微醺”故事起死回生的RIO,使得百润重回高增长。自2018年来净利润增长332.69%,每股收益从2018年的0.14元提升至2020年的0.88元。

并且,百润的估值在股价上涨过程中,被不断推高。今年以来其PE稳定在百倍以上,最新动态PE高达127倍。市场公认的白酒龙头,茅五估值也不过50倍左右。

两倍于茅台的估值,市场看重的是百润超预期的高速增长。换句话说,127倍估值对应的是,百润的营收和净利润都能够持续高速增长。

但这可能吗?在5月份的股东大会上,百润股份董事长刘晓东表示并不担心长期竞争,因为公司整合了调味+香料+基酒三要素,和2015年不能同日而语了。

同样在最近一次交流会上,当张勇被问及海底捞未来是否会维持业绩的持续增长,他的回答是“任何企业都不会持续增长。我作为海底捞最大的股东,我是不抱有希望的”。

/ 01 /一场“微醺”式狂欢

都说白酒行情凶猛,殊不知,做预调鸡尾酒的百润股份一点也不比白酒股差。

2019年至今,两年半的时间里,百润的股价由6.32元/股一路上涨至现在的88.32元/股,期间涨幅接近13倍。今年年初,其股价最高一度超过100元,最高涨幅接近15倍。

这一方面,来自于其业绩重回高增长。

几年前,一种把鸡尾酒预先调好,装在瓶子或易拉罐里的含酒精饮料在各种社交场合及佐餐场景风靡,因为需求旺盛,各大酒企纷纷杀入。结果,这种预调酒在热火了一阵子之后,很快遭遇瓶颈,各大品牌过度竞争纷纷出局。2016年,百加得旗下冰锐被曝停产、裁员,泸州老窖、汾酒等企业的预调鸡尾酒项目均暂停或收缩。

百润的RIO虽未停产,但也由于判断错了形势,导致当年收入腰斩,由盈利5亿元到亏损1.47亿。不过,这个品类冷却下来的同时也优化了竞争格局,RIO逐渐拉开了与第二名的差距。按销量计算,RIO在鸡尾酒行业市占率逐年提升,2019年其市占率高达84%。

这得益于百润做了一个大胆的创新,推出“微醺系列”。其主打更低酒精度和更多的水果口味,把预调酒的使用场景从夜场变为一个人在家当饮料或佐餐喝,把一个小众潮品类,变成了一个相对大众的品类,还拓展了女性消费者。

由此,百润重启高增长,营收由2018年的12.3亿元增至2020年19.27亿元,增长56.67%;净利润由2018年的1.24亿元增至2020年的5.36亿,增长332.69%。百润用实力诠释了什么叫做“剩者为王”。

不过,单纯依靠业绩增长,根本不足以支撑其两年13倍的涨幅。百润的估值在股价上涨过程中,被不断推高。Choice数据显示,2019年百润平均PE为57倍,2020年为77.43倍,到了今年,其PE一直稳定在百倍以上,平均为128.15倍。

放眼望去,不论是白酒、啤酒还是其他消费品,少有如此高估值的存在。目前A股公认的价投标的之一的海天味业,市盈率估值为81倍,茅五两大白酒龙头,估值则在52-55倍之间。

由于预调鸡尾酒可以由高酒精度的基酒添加辅料进行调制,因此门槛并不高,但毛利率可观。过去几年,百润的毛利率一直稳定在65%以上。高毛利和低门槛,导致产品容易被山寨、复制。这一点从上一轮酒企、食品饮料企业纷纷入局预制鸡尾酒市场便不难看出。

与这些公认的优质消费股相比,百润由于基数小增速高,但其并不具有白酒企业强大的品牌壁垒和属性优势,也不具有海天味业的必需品属性和渠道优势。市场究竟为何如此看好百润?

/ 02 /高估值背后,不断膨胀的预期

能够独自从行业困境中走出来,至少说明,百润在管理方面不是差公司,但仔细一看股价,120倍的PE还是让人倒吸一口凉气。

从数据来看,百润近年来净利润增速远高于营收增速。2019年,百润营收同比增长19.39%至14.68亿元,净利润则同比增长142.67%至3亿元;2020年营收增长31.2%至19.27亿元,净利润则增长78.31%至5.36亿元。2021年,百润继续高增长,一季报营收增长52.96%至5.17亿元,净利润则增长111.29%至1.31亿元。

这种高增长是建立在其一家独大后,营销费用的大幅缩减。

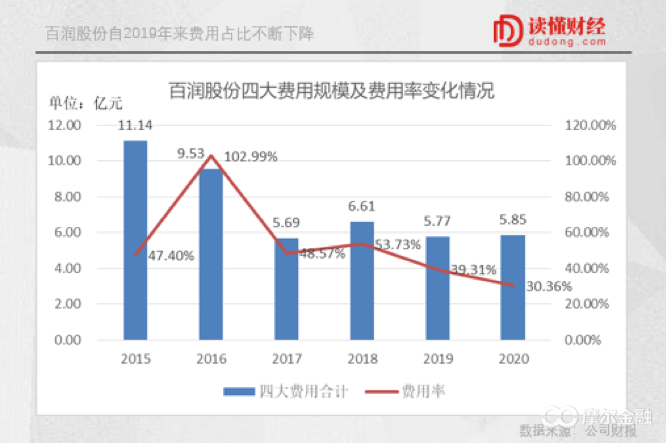

上一轮预调酒大战,由于产品本身差距极小,本质是一场营销大战。百润营销费用占比极高,2015年其销售费用率为39.22%,2016年收入腰斩后费用率高达80%。

随着其他竞争对手纷纷出局,百润营收开始恢复增长,与此同时,营销费用每年逐渐稳定在4-4.5亿元左右,其他费用也相对固定。也正因此,营收规模不断提高,费用占比进一步下降,净利润持续高增长,增速显著高于营收增速。

纵览A股食品饮料行业最高估值的几家公司,不难发现,除东鹏饮料这支新股、千禾味业对标海天之外,包括百润股份在内的公司均表现出极强的成长性。比如妙可蓝多(动态PE235倍),股价暴涨一方面有蒙牛入股的原因,另一方面也与业绩基数小带来的高增速有关,2020年营收增长63.20%,净利润增长208.16%;酒鬼酒(动态PE79倍)2020年营收同比增长20.79%,净利润增长64.15%。

可以看到,市场给予这些公司极高估值,更看重的是其成长性,即超预期的净利润高增速继续保持。

具体到百润这家公司上,也是这样,但要保持这样的持续高增长,就必须基于三个前提,第一,包括预调鸡尾酒在内的低度酒市场正在不断扩大,且短期内不会见顶;第二,RIO在预调酒市场的龙头地位能够继续保持;第三,百润目前营收和净利润增速的“杠杆效应”继续保持。

大水才能养大鱼,但预调鸡尾酒这个细分市场,至少从目前来看,仍然不大。7年前市场对预调酒市场的超乐观预测,认为2020年市场规模保守将达200亿,但很快迎来了整个市场的崩盘。

以数据推算,2019年国内预调酒市场规模仅在15亿左右,整体增速也并不算快。这两年市场究竟有没有发生翻天覆地的变化,目前并没有强力数据支撑。而如今市场对预调酒和低度酒的热情,支撑的逻辑依然不外乎新消费群体的崛起,日本与欧美预调酒和低度酒市场的繁荣。但上一轮泡沫破裂已经证明了,国内预调酒的市场渗透速度远比想象中要慢得多。

好的一点是,至少目前百润股份仍保持着超预期增长。但市场的预期已经打得太满。对食品饮料行业的成长型公司,市场通常采用PEG估值。以方正证券给出的净利润增长预测,百润未来三年净利润年复合增长率高达44%,而相对应PEG指标仍然高达2.5,依然处于极为高估状态。

/ 03 /百润的估值悖论,与可能存在的“断头台”风险

高估值只能用高增长来消化。这也是很多投资人买入百润的逻辑,高成长消化高PE。

但实际上,市场往往不按常理出牌。只要公司保持高增长,估值就会一直超乎寻常的高;只要增速有所放缓,估值就会断崖式下降,表现在股价走势上,就将是一个“断头台”。

最新的例子莫过于海底捞。基于对火锅标准化餐饮赛道以及单店模型复制前景的看好,上市以来,海底捞一直顶着超高估值。疫情前其PE最低为2019年初的62倍,最高达142倍;疫情后,其股价仍然一路走高,估值由于业绩下滑和市场对其迅速扩张战略的看好,最高达到了790倍。

但大规模开店,加上疫情影响海底捞的经营数据迅速恶化,单店翻台率明显下滑,其估值迅速回调,股价较年初最高点跌去近6成,市值蒸发近2600亿港元。不过,大跌后海底捞PE仍高达540倍,就连董事长都出来喊话大家神话海底捞了。

在港股食品饮料公司中,也其他类似例子,就是维他奶。2019年6月,维他奶估值高达70.83倍,但其业绩增速不算出色,市场之所以愿意给高估值,看重的是其中国大陆业务的高增长。从2017年9月至2018年9月,维他奶大陆业务同比增速均在30%以上,2019年3月增速为25%,但到9月,该项业务增速已下滑至8.4%。

大陆业务增长失速,维他奶估值依据失效,2019下半年其股价便跌去40%。可以看到,市场对享受超高估值的公司要求更苛刻。只要维持高估值的预期变坏,就会迅速表现在股价上。

从这个角度来说,尽管百润的近期业绩表现仍超预期,但我们也不能忽视其存在可能复制海底捞和维他奶估值“断头台”的风险。

核心原因在于,目前市场对百润的乐观预期,存在一个明显的悖论:

如果市场空间正在迅速放大,低度酒本身并无强大壁垒,那么就必将引来无数竞争者。这种情况下,RIO想要保持市场份额,百润就必须投入更多营销费用,这将影响其利润表现。而空间越大,竞争越激烈,高昂营销费用就越需要长期投入,就像如今的乳品市场,进而影响百润长期盈利能力。

反过来说,如果是一个缓慢增长的小市场,百润自然无惧挑战,但其目前已经是一家独大,市场份额已接近9成,成长能力自然受限,一旦增速下滑,靠什么支撑这百倍PE。

百润显然也认识到了鸡尾酒市场的局限性,近年来公司在拓展洋烈酒业务,近期还推出了气泡水新品。按照公司在互动易平台的表态,百润致力于成为一家综合性的食品饮料及配料集团公司。

如果用海底捞董事长的话来翻译,那就是“任何企业都不会持续增长”。也就是说,依靠RIO,百润的狂飙突进也是不可持续的。

今年的市场将提供一个观察窗口。近年来涌现出多家低度酒和果酒品牌,如MissBerry、梅见等品牌,正以新消费的名义,在线上大力营销,我们需要关注的是百润线上和线下销售额以及营销费用的变化。

目前来看,变化虽然还未呈现,但无论如何,要警惕百润高估值背后存在的“断头台”风险。