原标题:张坤道歉了?

近期,公募基金陆续公布二季报,备受瞩目的明星基金经理张坤再次刷屏,不过此次热度围绕“道歉”展开。当然,张坤并没有道歉,也不需要道歉,只是因为上半年业绩表现不佳,市场将其调仓行为等同于认错道歉罢了。

数据显示,当前张坤在管基金有四只,分别为易方达蓝筹精选(899亿元)、易方达中小盘(287亿元)、易方达优质企业三年持有(117亿元)和易方达亚洲精选(42亿元),截止2021年上半年末,合计总规模1345亿元。

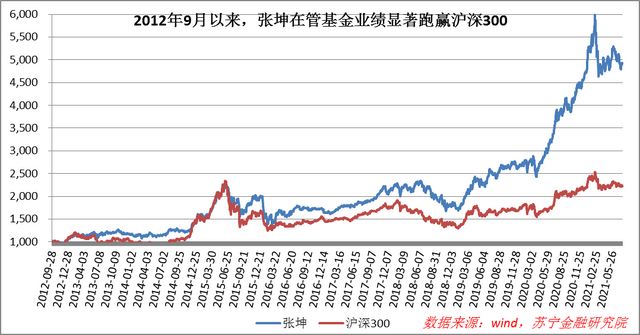

自2012年9月28日担任基金经理以来,张坤在管基金年化收益19.81%,同期,沪深300年化收益仅为9.51%。优秀的长期业绩,是一个基金经理最大的底气。

2021年上半年,张坤在管基金组合收益率1.81%,虽略微跑输沪深300指数(2.15%),但仍录得正收益。基民对其亏损的印象,来自于和业绩最高点的对比。

自2021年2月10日的业绩高点以来,张坤在管基金累计下跌15.83%,很多追高买入的基民被套,产生了明显的亏钱效应,致使其口碑出现戏剧性变化,从赚钱基民口中的“坤哥”变成亏钱基民口中的“坤狗”。

短期业绩波动实属正常,事实上,张坤虽有调仓,但并未改变其持股风格。截止2021年6月末,其在管基金前十大个股分别为贵州茅台、五粮液、香港交易所、腾讯控股、泸州老窖、洋河股份、美团、海康威视、招商银行A、招商银行H,合计占比66.27%,个股风格与春节前并无二致。

今年上半年,科创、新能车、军工、医美等赛道股崛起,很多基金经理通过换仓实现业绩排名的跃升。同样面临短期排名压力,张坤并没有跟风,在他看来,热门板块当前估值太高,长期持有的风险收益不对称,即“如果正确,可能只获得一个平庸的回报率,但一旦错误,却面临不小的损失。”

面对这种市场环境,他选择继续持有商业模式出色、行业格局清晰、竞争力强的优质公司,践行其“长期陪伴优质个股”的投资理念,如其在一次访谈中所说:

“我愿意跟生意模式很好、竞争力很强的企业非常长期地一起走下去,我愿意陪他们走很多年,可能五年、十年或者二十年”。

长期来看,基金经理坚持风格是好事,让自己有了辨识度,能精准吸引认同其投资理念的投资者;但短期来看,鉴于市场热点板块不断轮动,坚守固定风格,必然会在特定时期跑输大盘。

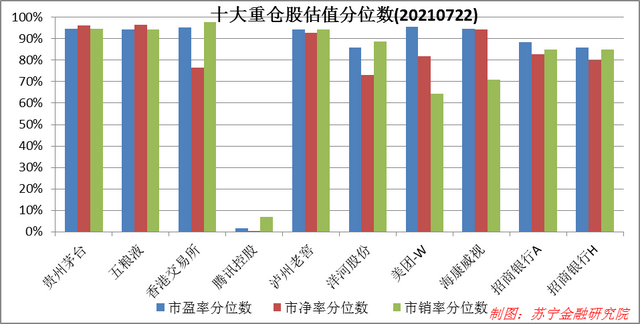

张坤的在管基金便是如此,经过去年的一轮暴涨后,今年春节后基金净值开始持续调整,当前除腾讯控股外,其他重仓股估值分位值仍然处于2010年以来的相对高位。这意味着,其在管基金未来几年的投资回报率也不会太高,如果投资者还期待过去三年的高投资收益,大概率是要失望的。

年初市场调整时,曾有人用张坤的照片制作了“快逃”表情包,感念于其通过暂停申购、限制申购金额、基金分红等向投资者发出基金持仓已高估的信号。此次二季报中,张坤再次发出了类似信号,他在季报中做了这样的风险提示,“从目前的判断来看,未来几年预期回报率下降可能是难以避免的。”

很多人认为,这句话是在暗示热门板块,其实,说的是他自己在管的几只基金。虽然估值处于高位,但张坤依旧愿意长期陪伴这些好公司,这就决定了他的几只基金更适合长期投资者定投持有,持有三年以上,大概率会有理想的回报;但对于想在三年内赚取丰厚收益的人来讲,却并非好的选择。

长期来看,基金经理与基金投资者需要相互成就。若基金经理拒绝追逐热点、频繁调仓,那么与他最契合的就是那些愿意慢慢变富的投资者。这种情况下,通过释放信号,给不契合的投资者一个离开的理由,让他们去寻找更契合其投资目标的产品,无疑便是一个优秀基金经理能释放的最大善意。

【注:市场有风险,投资需谨慎。在任何情况下,本文所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。】