原标题:悲喜双积分:特斯拉卖钱,大众们“买命”

图源:图虫

图源:图虫编者按:本文来自微信公众号棱镜(ID:lengjing_qqfinance),作者李超仁,创业邦经授权转载。

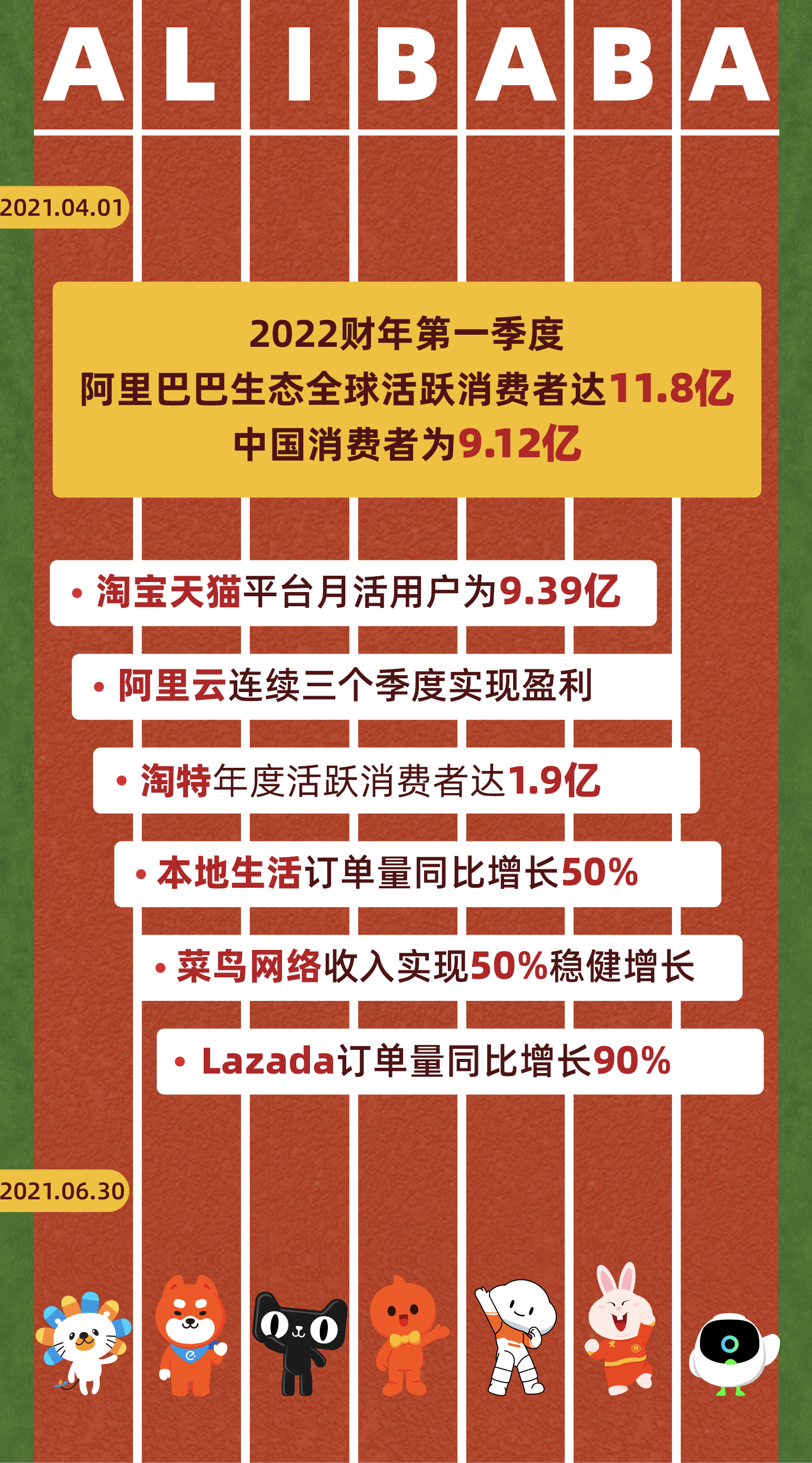

7月中旬,工信部在其官网上公布了2020年“双积分”最终核算结果,根据公示数据,在参与统计的137家乘用车企业中,燃料消耗量达标数仅有44家,达标率为32%,比去年下降8个百分点。在未达标车企中,垫底的一汽大众和上汽通用产生的总负积分均超过100万分,而吉利汽车也达到-70万分。

“双积分”政策开始于2017年,旨在推促车企向清洁能源转型,工信部将燃料消耗量积分和新能源车积分并行考核,简言之,即对车型能耗和产量等在内的一系列变量进行加权计算后产生分数,负分者将会受到包括停产在内的严厉惩罚,同时,正负分车企间可以在一定期限内进行交易,以达到积分清零的目的。通常,能耗高于达标值的传统燃油车型更易产生负分,产量越高负分越多,而新能源车型更易获得正分。

随着政策趋严,“双积分”对于获取积分的门槛也逐渐提高,扩大的积分缺口,让积分交易价格也水涨船高。今年4月,有外媒报道,一汽大众为抹平负分,斥资4亿多元向特斯拉购买积分,每分价格达到3000元。

“积分交易价格这两年应该说出现了一个剧烈的暴增现象,2019年每分可能也就一两百元,然后到2020年时,可能有些一分就在1000元左右甚至更高一点,到今年的话,交易的时候一分已经达到了3000元左右,当然也有部分便宜的分卖。”乘联会秘书长崔东树对作者表示,陡增的“双积分”压力对传统燃油车是巨大打击,越优秀的传统车企业,越需要谨慎,因为造的越多负分越多,对整个车企的产销带来结构性影响。

除通过购买其他车企新能源正积分,发展自身新能源车业务也是积分扭亏的重要途径,而对于许多并不具备先发优势的传统车企来说,争夺低端微型电动车赛道成为突破口,并由此产生了上汽通用五菱的宏光MINI、长城汽车的欧拉系列、以及长安汽车长安奔奔EV之间的大混战。

如今,“双积分”的影响不止于数字,更是车企大变局中的缩影。

大众系车企败给了“双积分”

根据工信部公布的数据,2020年“双积分”,燃料消耗量正积分约为437万分,燃料消耗量负积分约为1171万分,新能源车正积分437万分,新能源车负积分107万分,积分缺口400万。

在众多参与“双积分”的车企中,一汽大众再度垫底。2019年,其就以-54.9万分燃料消耗量积分和-14.6万新能源汽车积分排名末尾,而在2020年,一汽大众两项积分进一步下滑至-118.3万分和-13.9万分。

“双积分”缩影下,是一汽大众依然庞大的燃油车销售规模和艰难的新能源车转型。2020年,其生产(口径为乘用车,包括进口)汽车207.6万辆,相较2019年的203.3万辆增加4.3万辆,而其中新能源车仅3.86万辆,相较2019年的1.23万辆仅增加了2.63万辆。

今年1月,一汽大众在国内高调预售自己的新能源车型ID.4 CROZZ,这款被他们称为“电动化先锋”的车型补贴后售价在25万元左右。彼时,一汽大众销售公司总经理郭永锋在发布会上表示,ID.4 CROZZ是公司历经六年时间打造的电动智能化全新产品,也是大众集团在中国投放的最重要的首款MEB产品,“将真正开启中国汽车电动化时代”。

然而,4月份曾登上欧洲新能源销量榜首的ID4,在国内遭遇寒冬。今年5月,在推出一段时间后,一汽大众的ID4 CROZZ和上汽版的ID4 X单月合计销量不到1500辆,不仅不敌特斯拉,与造车新势力也差距明显。

与一汽大众“同病相怜”的是上汽通用。2019年,上汽通用净积分为-55万分,而在2020年,这一数字继续下降到了-100万分,其中燃料消耗量积分和新能源汽车积分分别为-92万分和-8万分。

上汽通用旗下拥有凯迪拉克、别克和雪佛兰等多个品牌,2020年其生产燃油车和新能源车分别为104.8万辆和9999辆,2019年则分别为112万辆和1.2万辆。不难发现,上汽通用在燃油车下降的同时,新能源车年生产规模也在万辆以下。

在不达标车企排行中,上汽系的上汽大众也名列前茅,其燃料和新能源的负积分分别为-69万分和-9.3万分。上汽大众2020年共生产了15万辆燃油车和3.3万辆新能源车。

在没有强势新能源车型的情况下,生产汽车越多积分越低,成为了传统车企的魔咒。作者统计发现,除一汽大众、上汽通用和上汽大众外,负分值较大的车企还包括了重庆长安、北汽奔驰、奇瑞汽车、东风汽车等车企,积分缺口基本都超过-50万分。

转型车企中也不乏亏分大户,吉利汽车就是其中典型。2020年,吉利汽车燃料和新能源车积分分别为-66.8万分和-5.7万分,产量分别为56.1万辆和4725辆;而在2019年,吉利两类汽车产量还在48.4万辆和8288辆,燃油车不降反增,新能源车产量下降超过40%。

不仅如此,作为吉利生产基地、由吉利集团全资控股的浙江豪情,燃料积分和新能源车积分更是分别为-71.1万分和-3.8万分。

实际上,作为自主品牌,吉利汽车是国内最早布局新能源车的车企,旗下拥有帝豪、几何和领克等多个新能源品牌,但其始终无法产生爆款的新能源产品,无论与同为自主品牌的比亚迪和长城相比,还是同造车新势力相比,销量均不理想。

根据中汽协数据,今年上半年,新能源汽车销售120万辆,同比增长200%,但吉利汽车(00175.HK)公布的销售数据显示,其上半年新能源车累计销售3万辆,同比增长仅3%。

特斯拉“卖分”赚了30亿美元

车企买分,最直接影响的就是利润,尤其是在今年积分形势紧张,价格水涨船高的情况下。

长安汽车(000652.SZ)在2020年财报显示,其管理费用中用于解决油耗负积分的费用高达7.4亿元。公司表示,新能源积分政策要求公司生产更多的新能源汽车,否则,就需要外购积分满足积分要求,两方面都会对公司构成较大的财务压力,影响公司的当期盈利水平。

在年初的电动汽车百人论坛上,长安汽车董事长朱华荣发言时表示,2020年,中国六大汽车集团产生的双积分都没有达标,为此长安平均每辆车少赚了4000元,他希望国家能够出面构建积分池,解决积分价格波动的问题。在需要补贴大量积分费用因而压缩利润的情况下,有投资者调侃,长安汽车是在“卖车交朋友”。

“从今年趋势来看,并不是简单新能源积分问题,主要是油耗降低偏慢,导致冲抵压力巨大,无论是合资还是自主,都没有能力快速降耗,传统燃油车降耗已经达到天花板。”崔东树对作者表示,积分价格上涨到3000元/分,让大家猝不及防,除去燃油车降耗远低于预期外,疫情等原因也导致新能源车在去年几乎没有增长,积分受到一定损失。

几家欢喜几家愁。按照规定,燃料正积分只能“送”给关联车企抵偿燃料负积分,而新能源正积分可以自由交易,对于有一定规模且以电动车为主要产品的车企来说,卖分收入十分可观,特斯拉(上海)和比亚迪等,均为今年的正积分大户。

根据工信部最近公布的最终核准数据,特斯拉(上海)有限公司2020年共生产乘用车14.34万辆,全部为新能源汽车,这让特斯拉获得了80万燃料积分和86万新能源积分,同时,特斯拉(北京)进口6805辆纯电车,也获得了超过8万积分。

实际上,在美国也有类似“双积分”政策的情况下,特斯拉靠出售新能源或碳排放积分盈利,一度引来做空机构注意。去年在特斯拉连续三季度盈利的情况下,美国多夫曼基金就曾公开表示,去年三季度营利3亿美元的特斯拉,在除去出售给沃尔沃这些传统车企的“积分”收入后,实际亏损6600万美元。根据特斯拉2020年财报,其通过出售各类碳排放额度共获得15.8亿美元的收入,而其净利润才7.2亿美元,过去五年靠出售额度总共为特斯拉带来了大约30亿美元左右收入。

比亚迪同样是积分大户,比亚迪汽车工业和比亚迪汽车两家公司共生产乘用车39万辆,其中16.4万辆新能源车,共产生了95万燃料积分和75万新能源积分。同时,肇庆小鹏的1.84万辆新能源车带来了11万新能源积分,而重庆小鹏的3.59万辆新能源车带来了7.2万新能源积分。

去年10月,李斌在蔚来的2020年二季报电话会上表示,积分涨价趋势不错,蔚来在2019年获得的10万双积分将在2020年下半年出售并带来1.2亿元净收入,而在2020年他们获得的20万左右积分,将在2021年出售。如果按照3000元每分价格,20万积分意味着6亿元收入。

“目前来看,新能源积分主要还是特斯拉、新势力和自主品牌有正积分,合资企业不生产新能源车,所以基本就没有正积分,都是合资找特斯拉这些去买分,合资企业之间的交易很少。”一位资深业内人士对作者表示,都是一个圈里的,大家都知道别人多少分,理论上双方厂家主动沟通,买完后再去工信部做备案,“买卖流程都很容易”。

宏光MINI为何赔本也要卖?

此前有分析认为,随着供需关系的紧张,新能源积分将很快达到5000元/分,但在崔东树看来,这个可能性几乎没有。

“3000元已经是极其高昂的数字,我们认为未来随着2021年新能源车产量进一步发展,疫情对销量影响也随之结束,价格可能还会进一步下降,今年只是特例。”他对作者表示,如果到每分5000块钱,每辆燃油车油耗积分可能需要8分,等于要补贴4万元,一辆微型电动车才三四万元,基本就能覆盖,所以很不值得再到外面去买分。

实际上,在继续降低传统燃油车能耗可能性微乎其微、而新能源积分紧张且价格上涨的情况下,扩大自身新能源车业务成为许多车企必须要选择的路径,尤其是微型电动车的垂直细分市场,成为许多在中高端新能源车市场尚无一战之力的传统车企的首选。

以微型电动车宏光MINI一战成名的上汽通用五菱是其中典型。依靠这款“国民神车”,五菱汽车(00305.HK)股价在去年10月至12月一度从0.4元/股左右上涨到超过4元/股。然而财报显示,上汽通用五菱2020年净利润仅为1.4亿元,相比2019年的16.99亿元下降90%。许多质疑声认为,宏光MINI在3万元左右的售价是“赔本赚吆喝”。

然而根据“双积分”结果,去年,上汽通用五菱生产乘用车93.3万辆,其中新能源车17.8万辆,这让他们的燃料积分和新能源积分达到了49.4万分和44.3万分,几乎可以将“亲兄弟”上汽通用的负分大坑填平。今年上半年,宏光MINI继续以15.8万台销量力压8.5万台的特斯拉Model3,领跑国内新能源车销量榜。

长城汽车同样如此,在包括WEY品牌在内的中高端新能源车销量一般的情况下,其依靠低端的爆款新能源车型欧拉系列榜上有名。2020年,长城生产了5.66万辆新能源车,这让他们在传统燃油车占绝对主导的情况下,燃油积分只有-36.9万分,同时还有19.1万分的新能源正积分。今年上半年,售价3万元左右的欧拉黑猫以3.2万辆名列新能源车销量榜第六,同比增长241%。

“像PHEV(插电式混合动力汽车)和宏光MINI这种,都是一种对应的打法。一般来说,合资企业还是有资源造新能源车,过去他们不想造,或者没有决心去造,现在积分变贵的话,他们就合算了,应该说还是会努力去造的。”上述业内人士对作者表示,“双积分”的最终结果就是推动大家都去造新能源车,不管是短期还是长期,都会把其变成一个增量机会。

实际上,负分大户长安汽车为扭转局势,也开始在低端电动车上做文章,其在多年前就推出了低端汽车长安奔奔的EV款,但一直不温不火。进入2021年,长安奔奔EV强化低价的微型电动车策略,销量激增。根据乘联会数据,今年5月,长安奔奔EV超越欧拉黑猫,以8371台的销量位列当月新能源车型销量榜第四位,仅次于宏光MINI、特斯拉Model 3和Model Y。

但在6月,长安奔奔EV以6358台的销量跌至第七,环比下降24%,再度被欧拉黑猫超越。与此同时,丰田推出的C+pod、雪铁龙推出的ami等,都在瞄准价格亲民的微型电动车市场。

今年4月,宁德时代董事长曾毓群在上海交大百年校庆上表示,新能源推动下,未来存活的车企只有10家左右;在几乎同一时间的上海车展上,小鹏汽车董事长何小鹏也表达了类似观点。群雄逐鹿、厮杀惨烈的竞争下,蓝海也秒变红海。双积分是一个缩影,留给后来者的时间,已经不多。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。