原标题:富力地产总负债减少184亿元,为何还要降低土储?

2021年,在调控的大环境下,房地产市场面临多方压力,众多行业内公司备受煎熬,“降负债”与“寻找成长突破口“成为了这些公司们的最终目标。

在应对市场的不确定性中,被负债问题困扰许久的富力地产在今年也启动了一系列的“安全”措施,以提升现金流,降低总负债。

8月24日,富力地产交出了自己的2021年中期业绩报告。报告显示,2021年上半年,公司实现销售额及营业额齐升,但盈利能力有所下降。

对于为何下降,市场解读为富力地产目前以“稳健”为主,相应地,其负债情况有所趋缓,2021年上半年,富力地产的总负债减少184亿元。

图片来源:网络

图片来源:网络但尽管如此,富力地产在今年上半年的负债情况仍然较为严峻。在三道红线的规则下,降负债会是富力地产接下来最为艰巨的任务。

在业绩会上,富力地产董事长李思廉表示,“希望股东给一些耐性”。他解释因为现行环境下卖楼收钱慢,要以“安全为主”,公司未来12个月将着重就现金流、持续减债两方面去精细化管理。

李思廉的表态,对外界来说,更像是为了注入一剂强心剂。从现有数据看,2021年的营收增长是否具有可持续性、负债情况是否可以减缓就显得尤为重要。

2021中期业绩看点

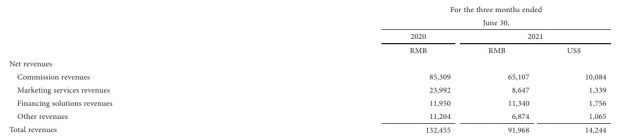

1、销售额、营业额同比上升18%

根据公告,2021年上半年,公司实现销售额增至650.8亿元,上升18%;实现营业额394.9亿元人民币,同比增长18%。

富力地产2021年中期业绩报告

虽然销售指标取得了正向增长,但整体看,仍低于TOP50平均36%的业绩增长率。此外,从总体目标看,富力地产目前仅完成1500亿全年销售目标的43.4%,低于行业平均的49%业绩完成率。

从数据中可以看到,富力地产目前销售稍显乏力,至于是否可以如期完成这千亿目标,还是一个未知数。

2、整体毛利率下降

2021年上半年,富力地产录得的毛利及纯利分别为85.7亿元、31.8亿元,毛利率21.7%,较去年同期的29.6%下降了7.9个百分点,且低于行业平均水平。

富力管理层认为,盈利表现不佳是受到入账面积等因素的影响,随着年底交付建筑面积增加,预计整体盈利能力和利润较上半年会有所改善,“公司全年的毛利率将控制在25%-30%之间”。

3、总负债减少184亿元

资金方面,2021年上半年,富力地产持有现金288亿元,总负债由上年同期的3502亿元减少至3318亿元,大幅减少184亿元。

期内持续大幅减少,有利于改善财务状况。富力管理层表示,下半年富力还将降低100-200亿元总负债。

但即便如此,富力地产剔除预收款后的资产负债率为74.9%,净负债率为123.5%,现金短债比为0.55。按照三道红线的标准,富力地产的三项指标均以超过阈值,妥妥踩在了三道红线上。

这意味着,富力地产短期内偿债压力较大,同时也说明了,富力地产的有息负债不能再增加了,否则会面临资金链断裂的风险。

4、融资成本较高

今年上半年,富力地产共获得257亿元融资,融资成本下跌53%至15.95亿元,同时,其发行的为数不多的美元债,依然处于高息债行列。公开资料显示,今年2月2日,富力地产发行了规模为5亿美元的美元债,期限为2.49年,票息为11.75%。

整体上看,富力地产今年上半年的融资成本仍然处在高位。

5、酒店业务加重亏损

2021年上半年,富力酒店运营收入达26.3亿元,同比上升81%,但目前并未有盈利,净亏损5.4亿元,处于亏损的状态。

据了解,截至2020年底,富力运营中的酒店已达到91家,总房间数27409间,是全球较大的豪华酒店资产拥有人。然而,酒店属于重资产行业,被认为是直接导致富力地产债务高筑的主要业务。

整体来看,富力地产面临的生存环境仍然堪忧,在毛利率、酒店业务、融资成本不达预期的情况下,降负债将会成为它减负的唯一出路。

债务压顶下,如何破局?

为了缓解债务压力,富力地产必须进行自救,对于它来说,减少拿地是最有效控制负债的途径之一。

克而瑞地产研究指出,2021年上半年,富力地产新增权益土地储备建筑面积仅为55.5万㎡,同比下降77%,权益土地金额19.5亿元,同比下降68%;新增土储权益楼板价3500元/㎡,较2020年全年上升13%,主要是富力已经将土储重心转移至一二线城市。

目前,富力地产补充土储的方式主要来自于少量的城市更新项目。数据显示,上半年富力仅新购入4幅土地,新增权益可售面积仅55.5万㎡,共花费约19.5亿元。

而综合富力地产现有的城市更新项目看,截至6月底,富力地产拥有城市更新项目58个,可售建筑面积达3700万㎡,货值超10000亿元,其中98%位于一二线城市。

对于富力地产来说,这些城市更新项目将会带动富力地产的销售回暖,但从另一方面看,城市更新项目开发周期、消化周期较长,对现金流的影响不能产生立竿见影的效果。对比来看,减少拿地更能够让富力地产解决当前困境。

克而瑞地产研究表示,富力目前主要以降杠杆为抓手,土储增长并非其关注重点,拿地几乎停滞,2021年上半年拿地销售比仅0.04,较2020年的0.09进一步下降。

这样的策略,或许已经是富力地产目前降负债重任下的最优选择了。