原标题:90后又捧出一个IPO,连锁酒馆是一门好生意吗?

90后年轻消费力逐渐崛起,正成为当下娱乐生活的消费主力军。继茶饮市场竞争进入白热化,一家夜间小酒馆也敲开了上市的大门。近日,据港交所披露,海伦司通过港交所聆讯,最快将于9月份挂牌上市。本次IPO拟发行股票1.35亿股,其中香港发售占10%,国际发售占90%,每股发售价位于18.82港元至20.72港元之间。若成功上市,海伦司将成为“酒馆第一股”。

海伦司成立于2009年,主要提供以自有酒饮为主、第三方产品为辅的产品组合。海伦司强调性价比,目前所有瓶装啤酒的售价均低于人民币10元,自有酒饮包括海伦司扎啤、海伦司精酿、海伦司果啤等。

海伦司凭什么上市?90后这股消费大军的力量有多强大?以下简单分析海伦司的招股书,揭开这家夜间小酒馆上市的面纱。

01、海伦司增收不增利,运营成本的增长蚕食公司利润

先来看收入情况,2020年,海伦司实现收入8.18亿元,同比增长44.8%,但较2019年392%的同比增速大幅下降,主要是2020年疫情对线下经济的打击严重,客流量下降。2021年一季度,得益于疫情的缓解,海伦司实现收入3.69亿,同比增长494.5%。其中,海伦司近70%的收入来自自营酒饮的销售,免去中间商的差价,这很大程度上降低了产品成本,提高了毛利率。2018年至2020年,海伦司自有酒饮的毛利率分别为71.4%、75.3%和78.4%。

尽管收入增速较快,且毛利率均维持在70%以上,海伦司却出现增收不增利的情况。2018年至2020年,海伦司经调整后的净利润分别为1080万元、7913万元和7515万元,经调整净利率分别为9.4%、14.0%、9.3%,并未能维持增长趋势。

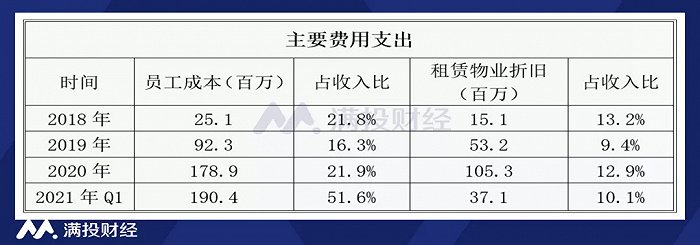

海伦司盈利能力不佳,我们可以在日益增长的运营成本上找到原因。海伦市作为线下休闲实体店,除了原材料成本,员工成本和租赁物业折旧构成了海伦司主要的费用支出。2020年,海伦司的员工成本为1.79亿元,占收入的21.9%,租赁物业的折旧为1.05亿元,占收入的12.9%;2021年一季度,海伦司的员工成本占收入比例甚至高达51.6%。

但这并没有影响海伦司的扩张,2018年至2020年以及截至2021年3月31日,海伦司经营的酒馆总数分别为162家、252家、351家和374家。截至2021年8月21日,公司在营酒馆更是进一步增加至528家,其中一线城市66家,二线城市296家,三线城市165家。根据弗若斯特沙利文的数据,按酒馆数量计算,2018年至2020年,海伦司连续3年成为中国最大的线下连锁酒馆;2020年,按收入计,在中国酒馆行业中排名第一,占据1.1%的市场份额。

02、连锁酒馆是一门好生意吗?

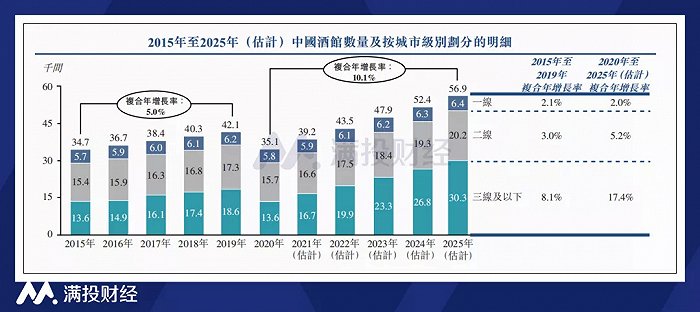

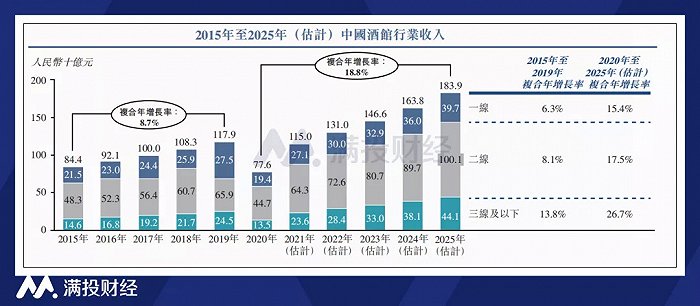

随着人均可支配收入的增加和城市化进程的加快,中国的酒馆数量快速增长,由2015年的3.5万家增加至2019年的4.2万家,年复合增长率为5%。受益于酒馆数量的增长,中国酒馆行业的总收入也从2015年的844亿元增长至2019年的1179亿元,年复合增长率为8.7%。

2020年,疫情肆虐下,防疫措施限制了居民消费,包括酒馆在内的整个餐饮行业收入严重下滑,2020年下半年才逐渐恢复至疫情前的经营水平。据弗若斯特沙利文预测,未来五年,中国酒馆行业的发展将会提速,2020年至2025年的复合增长率将会达到18.8%。其中,二三线城市具备更大的发展潜力。

(来源:公司招股书)

(来源:公司招股书)当下,年轻客户群体成为消费主力,截至2020年底,中国20-34岁的人口数量已经接近3亿,约占总人口的21.2%。与过去10年相比,这一代的年轻人口在社交场合更为活跃,生活观和消费观更为个性,这也促进了夜间经济的快速发展。从这点来看,酒馆行业不失为一门好生意。

其次,中国的酒馆行业呈现高度分散的特点,截至2020年年末,中国约有3.5万家酒馆,主要由95%的独立酒馆和5%的连锁酒馆组成,其中,前五大品牌的市场份额合计仅2.2%,市场的高度分散化使得连锁经营的模式相对有优势。

总体来看,海伦司依靠高毛利的自营酒饮,以高性价比的产品确实获取了一定的市场份额,但随着扩张的速度的加快,酒馆网络的密集化和运营成本的增加必定会影响翻台率和单店盈利。且市场上同质化的竞争对手非常多,公司的经营模式并非不可复制化强,若一直以“优质且具性价比的产品组合”作为护城河,恐有决堤风险。

连锁酒馆较独立酒馆在中国高度分散化的市场,确实更具竞争优势,90后成为主力消费军也会将成为夜间经济增长的重要助力,长期来看,行业具有一定的发展潜力。