原标题:三一重工“频繁”涨停,半年赚100亿仍面临挑战? 来源:wind

9月开盘第一天,“机械茅”三一重工以涨停迎来开门红。上一次涨停恰恰是31天前,此时三一重工已经从今年的高点下跌约50%。而从2016年5月20日的低点3.36元/股(前复权,下同),到今年2月18日的历史高点49.7元/股, 1700多天13.79倍的上涨行情中,三一重工没有一个涨停。

股价背后看业绩,三一重工才发布不久的2021年中报,给今年跌跌不休的股价做了诠释。但“频繁”的涨停,又是为何呢?

虽然三一重工上半年的营业总收入和归母净利润,分别同比增长36.25%和17.16%,其中归母净利润规模更是半年报历史最佳,首次突破100亿元。不过分季度看,2021Q2三一重工总营收仅同比增长5.88%,归母净利润更是同比下降28.56%。

是利空出尽了吗?三一重工又如何跳出“周期陷阱”?

行业困局叠加原材料涨价,业绩增速落后于徐工和中联重科

业绩不佳主要是两方面原因:行业景气下滑和原材料涨价,但对各企业的影响却各不相同。

二季度以来,工程机械行业结束了延续四年的高景气。主要产品中,除高空作业平台外,其他产品表现都不佳。以挖掘机为例,7月我国共销售各类挖掘机1.73万台,同比下降9.24%,其中国内市场销量同比大幅下降24.1%。至此,挖掘机销量三连降、国内销量四连降。

受此影响,三一重工、徐工机械、中联重科和柳工Q2营收表现均远不如Q1。不过,与徐工和中联重科相比,三一受到的影响似乎更大。数据显示,徐工机械和中联重科2021Q2营业总收入分别同比增长33.14%和18.41%,均高于三一重工。

原材料价格上涨更让“苦日子”雪上加霜。自2020年12月至今,上期所螺纹钢指数涨幅达37.61%(截至2021年9月2日)。

钢价上涨对应的是工程机械行业企业毛利率的下滑。2021H1,三一重工综合毛利率28.14%,同比下降2.2个百分点,除起重机械外,其他主要产品毛利率均出现不同程度下滑。无独有偶,徐工机械和中联重科2021H1毛利率也分别同比下滑2.5和4.35个百分点。

不过即便如此,徐工机械2021Q2净利润仍然取得43.36%的同比增速,快于营收。同时,其2021H1净利率还同比增长了1.28个百分点。中联重科Q2归母净利润虽然同比下滑16.86%,但降幅小于三一重工。

不只是工程机械制造,数字化、电动化不遗余力

好消息是,三一重工各产品的地位依然稳固。挖掘机械、混凝土机械销量维持全球第一,汽车起重机、平地机、压路机等市场份额持续提升,摊铺机市场份额则位居国内第一。

工程机械的激烈竞争除了产量和质量,还有数字化、智能化转型。三一重工、徐工机械、中联重科均在加大研发投入,应用5G、大数据、工业互联网等新技术向工程机械赋能。

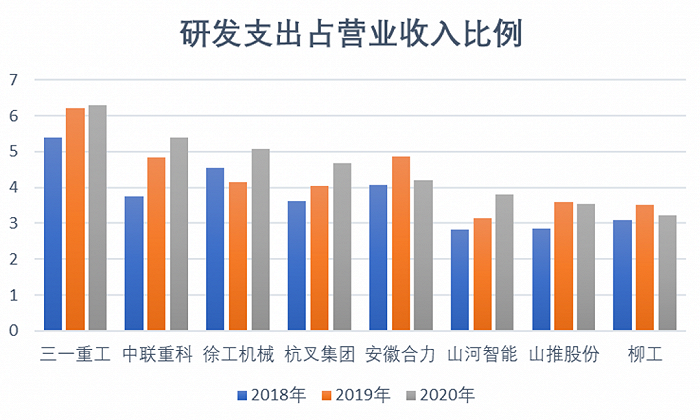

三一重工的研发支出占营收的比例一直处于行业前列,2018-2020年,该比例分别为5.38、6.21和6.3%;研发人员数量占比也从2018年的13.02%提高到2020年的21.74%。2021H1,三一重工研发投入30.58亿元,同比增长80.82%,明显快于营收和净利润。

大量的研发投入给三一重工的数字化转型带来了积极成果,“灯塔工厂”是其中之一。

“灯塔工厂”指规模化应用第四次工业革命技术、可作为全球表率的生产场所,是制造业转型的代表。今年上半年三一重工推动 7 家灯塔工厂建成达产,产能提升 70%、制造周期缩短 50%、自动化率提升 36 个百分点,累计已实现 11 家灯塔工厂建成达产。

三一重工建立了数据中台,链接内外部数据,建立了统一的的数据湖和数据仓库,构建了完整的数据资产。同时,其大数据团队,通过应用AI算法技术,进行数据挖掘和产品应用,最终驱动产业升级。

此外,三一重工还通过自主研发的视觉识别、工业软件等,以大幅提升生产质量和效率降低成本。

不只是乘用车,电动化也是工程机械行业的重要趋势之一。与数字化转型一样,国内几大巨头在电动化上也投入巨大。

中联重科研制了全球首台25吨新能源汽车起重机、纯电动智能搅拌车等多款新能源产品;三一重工也累计推出了26款电动化产品,覆盖挖掘机、起重机、搅拌车、自卸车及路面机械。

不只是国内,海外增速飞快

二季度在国内销量持续萎靡的同时,我国工程机械出口数据则十分亮眼。以挖掘机为例,今年前7个月,挖掘机出口达35149台,同比大增102%;7月在国内销量大降24.1%的情况下,出口同比增长75.6%。

三一重工是国内工程机械企业出口的领头羊,根据不同国家和地区客户需求及排放法规开发了不同的国际化产品,如挖机公司已累计推出国际化产品 70 款,其中上半年针对欧美市场即推出 10 款产品。

2021H1海外收入达124.44亿元,同比大增94.69%,收入占比达到18.96%。分业务看,上半年,其第一大产品挖掘机销售50.36亿元,同比增长129.04%;起重机械和桩工机械销售额也都翻倍,混凝土机械销售额同比增长32.71%。区域方面,亚澳和美洲销售额分别同比增长120.1%和173%,欧洲区域销售额同比增长46.9%。

只不过,相比国内,海外收入占比依然偏小。今年国内工程机械销量还会继续下滑吗?

东莞证券认为,专项债将会支撑今年剩余时间,工程机械销量的稳定增长。

专项债是筹集资金用于基建项目而发行的债券,减轻地方政府的项目资金压力,同时加强基建项目投资的意愿,维持国内的基建投资稳定增长。今年前7月,各地发行新增地方政府债券为 1.88 万亿元,其中一般债券发行 0.52 万亿元,发行进度为 64%;发行专项债 1.35万亿元,发行进度仅为 37%。

专项债发行以及即将到来的传统旺季,将有助于拉动工程机械的销量。

不过,三一重工面临的挑战并不小。

首先,从工程机械月销量数据分析,工程机械已进入中后期设备周期,挖掘机最好的时候可能已经过去,而这是三一重工第一大营收来源;其次,在其得意的研发方面,2021H1研发支出占营收的比例较2020年有所下降,仅为4.55%,低于中联重科的4.88%。其背后是同行在数字化转型方面的大力投入;还有原材料价格的上涨,对毛利率的影响仍未结束。