原标题:上市公司上半年“炒股”战绩:有公司投入2300亿,有公司持股33只 来源:wind

“在注册制推动市场扩容以及监管措施逐渐完善的背景下,截至今年6月底,股票市场投资者数量已达到1.89亿。在这庞大而复杂的投资者队伍中,有一个较为特殊的群体——上市公司。

作为近2亿股民的投资标的,一些上市公司也会化身投资者,入股其他上市公司。这其中,赚钱的很多,亏损的也不少。

近日,华夏幸福(600340.SH)披露称,因控股股东华夏控股持有该公司的股票遭强制执行,平安人寿及其一致行动人被动成为第一大股东。

看似“大事件”其实不然,华夏幸福公告强调公司实控人仍为王文学,中国平安(601318.SH)亦称“作为华夏幸福的财务投资者的性质保持不变”。有不少网友表示这是典型的炒股炒成了大股东。

“股市有风险,投资须谨慎”这句话用在上市公司自己身上同样适用。随着中报收官,上市公司“炒股”的成绩单也出来了。有多少家上市公司参与证券投资?它们是亏还是赚?

01 家上市公司参与证券投资

据wind数据,截至2021年8月30日,A股一共有781家公司参与了证券投资,有93家公司持有证券数量在10只以上,雅戈尔(600177.SH)、正虹科技(000702.SZ)、中国铁建(601186.SH)等7家上市公司持有证券数量在20只以上。

其中,昔日“股神”雅戈尔持有证券数量最多,达到33只,投资的标的涉及A股、港股、新三板以及一级市场股权投资等。其持有的A股股票包括创业惠康、金田铜业、博迁新材、宁波银行,港股包括美的置业、中信股份等。据爱企查数据,雅戈尔参股控股的公司多达95家。

雅戈尔创始人李如成曾直言:“通过投资房地产和金融证券所赚取的利润,是雅戈尔服装做30年也赚不到的。”

投资收益有时也不稳定。半年报披露,一直为雅戈尔贡献较大收益的投资业务在上半年实现净利润7.59亿元,同比下降41.77%。公司称主要因持股比例下降4.94%、权益法核算下宁波银行的投资收益减少。

去年8月份,雅戈尔计划根据市场情况处置所持宁波银行(002142.SZ)股权。截至2020年12月1日,雅戈尔累计出售宁波银行2.96亿股,交易金额超过100亿,净利润为26.46亿元。

在2020年年报中,雅戈尔因出手宁波银行股权,投资板块实现净利润46.55亿元,同比增长215.25%,也带动了公司整体业绩。

截至今年上半年末,雅戈尔累计投资金额为279.84亿元,市值341.86亿元。目前雅戈尔仍持有宁波银行近5亿股,占其总股本的8.32%,位列第三大流通股东,持有市值约200亿元。

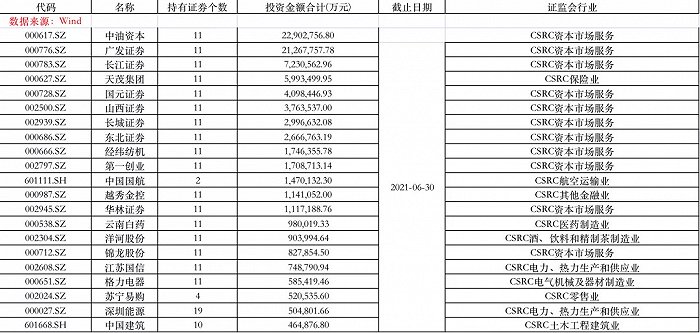

虽然持有证券数量最多,但雅戈尔并非是投资金额最大的上市公司。据wind数据统计,截至上半年末,中油资本(000617.SZ)投资金额为2290.28亿元,是781家上市公司中最多的,而投资金额前十位均为中油资本、广发证券、长江证券、国元证券等主营或兼营金融服务的“专业队”。

数据显示,剔除“专业队”,中国国航(601111.SH)、云南白药(000538.SZ)、洋河股份(002304.SZ)为投资金额合计前三位,分别为147亿元、98亿元、93亿元。

从近十年的数据来看,2011年至2020年,上市公司证券投资金额基本上稳步提升,去年证券投资金额达到1.44万亿元,创历史最高水平。

02 赚钱的不少,亏得更多

根据Wind数据,7家公司的收益在10亿元以上。其中,九州通获得投资收益最多,达到15.24亿元;其次为长江电力,收益为14.38亿元;特变电工位居第三,收益12.09亿元。

当然,也有公司上半年因为证券投资失利而受损。因期货及衍生品投资出现大幅亏损,江西铜业、洛阳钼业、厦门国贸、金龙鱼这四家公司的投资亏损达10亿元以上,分别为-27.57亿元、-27.55亿元、-12.67亿元、-10.65亿元。

截至今年4月底,披露了公允价值变动净收益数据的1700家上市公司中,就有230家公司的投资处于浮亏状态,46家公司公允价值变动损失在1亿元以上。

甚至有的公司主业不振,利润来源依赖“炒股”。如吉林敖东(000623.SZ),公司所属行业为医药制造业,主要从事中成药、生物化学药研发、制造和销售。但其医药主业近年表现欠佳,利润增长主要依赖投资收益。中报显示,公司医药业务收入8.71亿元,同比减少10%;当期投资收益10.79亿元,占营业利润的比例超过了100%。

目前吉林敖东是广发证券(000776.SZ)第一大股东,同时投资了辽宁成大(600739.SH)、第一医药(600833.SH)、亚泰集团(600881.SH)、南京医药(600713.SH)等。

吉林敖东押中了广发证券,收益颇丰,该公司2020年对广发证券的投资收益高达17.78亿元。但总体来看,吉林敖东去年炒股并没有赚钱,反而出现了-3690万元的损益金额。其中,去年亏损金额最大的两只股票是绿叶制药和海通证券,报告期损益分别为-3219万元、-3023万元。

医药主业低迷,吉林敖东似乎并未有加大投入回归主业的意思。在发布2020年年报的同时,吉林敖东也发布了《关于部分募集资金投资项目重新论证并延期》的公告,公司对公开发行可转换公司债券部分募集资金投资项目重新论证并进行延期调整。

吉林敖东曾在2018年通过发行可转债的方式募集了24亿元,拟用于主营医药的子公司扩建升级项目。但截至去年末,两个项目共计仅投入了2.6亿元左右。

吉林敖东公告称,其中一个募投项目的建成日期将延至2022年,此前2019年股东大会还审议通过其中一个募投项目,尚未投入的募集资金5.1亿元及利息的用途,变更为永久补充流动资金。

作为对比,根据2021半年报,吉林敖东交易性金融资产期末余额较2020年末余额增长70.95%,主要系本期证券投资同比增加所致。医药主业收入逐渐下滑,却大幅增加了证券投资金额,看来对于吉林敖东来说,炒股确实比制药赚钱。

实际上,掏出巨额真金白银用来炒股的也不止吉林敖东,金安国纪、昆仑万维、晨鸣纸业、方大炭素等公司,此前均纷纷抛出公告,拿出巨资进行证券投资。

业内人士表示,不论是股票还是期货投资,都有一定风险,将“鸡蛋”全部放入股市这个“篮子”风险很大,甚至可能反过来扰乱主业发展。股票投资损益一般将计入上市公司财报的“交易性金融资产”中,股票价格波动将直接影响当期损益,进一步放大业绩波动性。因而投资者需要额外关注游离主业之外,动用巨资参与证券投资的上市公司风险。

不过,上市公司的证券投资也应客观看待。在主业稳定、现金流充沛的情况下,在风险可控的情况下适当进行投资,有利于提高闲置资金的使用率,增加投资收益,利于公司长远发展。此外,有的公司股票投资是为了满足战略发展需要。

总之,股票投资是一把“双刃剑”,用好了能增厚业绩,用不好反而“被套”。

03 “股神”难长久

值得注意的是,热衷于“炒股”的上市公司的是实控人不少是有投资、金融服务背景。如云南白药董事长陈发树,早年从实业起家后投身资本市场。2000年拿出3000多万豪赌入股紫金矿业。2008年依托紫金矿业和新华都的成功上市,陈发树跻身福布斯内地富豪榜之列。到了2009年,48岁的陈发树一跃成为福建首富,此后又创下了抄底隆基股份、中国中免等投资神话。

2018年及此前,云南白药从未进行证券投资业务。2019年8月,陈发树担任云南白药联席董事长后,根据2019年年报,云南白药共使用72亿元进行证券投资,10亿元用于购买股票、62亿元用于购买债券型基金。

再往前还有上海莱士,科瑞集团董事长郑跃文曾是该公司实控人之一。在资本市场上,郑跃文可以说是一个颇具传奇色彩的人物。

自1992年下海经商以来,郑跃文通过科瑞集团涉足制造、地产、资源、金融等领域,旗下已诞生6家上市公司,包括平高电气、安德利、科瑞资源、银河资源、上海莱士等。此外在金融领域,郑跃文还曾参与创办民生银行、华夏银行、东方人寿保险以及北部湾银行等。也由此,郑跃文与此前“泰山会”大佬史玉柱、傅军、卢志强等相交甚密。

在资本市场风生水起的郑跃文也看上了上海莱士这家公司,该公司专注于血液制品,行业壁垒极高,竞争优势明显。2004年,郑跃文通过科瑞天诚入股上海莱士。在郑跃文的资本运作下,2008年上海莱士成功上市,此后通过不断并购,公司的股价与业绩飞速上涨。

大规模并购的同时,上海莱士也通过炒股获利。据财报,2015年、2016年、2017年三年公司证券投资盈利高达19.4亿元。但2018年以来股市持续震荡,上海莱士持有的股票也出现大幅下跌,公司投资收益甚至出现了亏损。同年投资亏损高达19.8亿元,导致上海莱士净亏损高达15.18亿元。

业绩巨亏也导致公司股价大幅下跌,科瑞集团及莱士中国的大部分质押股票一再被强制平仓,曾经的“股神”也跌落了神坛。

再次强调,“股市有风险,投资需谨慎”,对于上市公司来说同样适用。