原标题:金融科技领域“百花齐放” 赋能银行业转型升级

最快1个小时即可在线完成国际信用证开立;无需人工实时盯市,价格到达即自动成交……在第四届进博会上,多家商业银行展现了金融科技的最新成果,大大优化了客户体验。

今年以来,各家商业银行在大数据、云计算、人工智能、区块链等方面硕果累累,金融科技战略发展路径也逐渐明晰,转型步伐明显加快,被科技赋能的崭新银行业态正悄然走来。

●本报记者叶斯琦王方圆

科技赋能显成效

上述产品正是上海银行日前推出的闪电开证、挂单结汇、自助托收、回款一键确认等一批智能化产品,这些产品有效提升了服务效率、扩大了服务半径、优化了客户体验。

以闪电开证为例,最快1个小时即可在线完成国际信用证开立,满足进口企业对于时效和安全的迫切需求,有助于企业快速锁定价格,缩短交易周期,降低市场风险。挂单结汇可在线提供汇率走势分析,企业可结合市场趋势及自身的汇率避险偏好,设定目标交易价格,让客户省时省心。

不仅是线上,金融科技也在线下网点甚至是田间地头发挥了不可替代的作用。建设银行相关负责人介绍,今年该行持续推进物联专网建设,支持数字化经营埋点采集、5G智能银行、智慧安防、运营配送等26个物联应用。工商银行相关负责人表示,今年该行将卫星遥感技术和人工智能技术相融合,借助高分辨率卫星遥感数据配套智能化监控模型,对农作物生长、大型工程类项目建设进行贷后智能监控。

“金融科技创新推动了产业经济的数字化发展,加速了线下业务向线上转移,有效提升时间效率50%以上,降低企业管理运营成本30%左右。”光大银行副行长齐晔说。

技术研发“加速度”

丰硕的金融科技应用成果,离不开各家银行的技术投入,涉及大数据、云计算、人工智能、分布式框架、区块链技术、信息安全技术、网络技术等方面。

以建设银行为例,截至今年6月末,该行在计算机视觉、智能语音、自然语言处理、知识图谱、智能决策五大领域已研发180个模型,累计投产507个应用场景。此外,在贸易融资、跨境支付、智慧政务、住房租赁等12个业务领域落地了30余个区块链应用场景。

硬件、组织、人才等方面配套措施也在持续出炉。以工商银行为例,今年该行深化“一部、三中心、一公司、一研究院”金融科技组织布局,成立了工银科技(北京)有限公司,不断提升工银科技价值输出能力和市场影响力。

农业银行副行长徐瀚介绍,目前该行已建立对公、个人、科技等部门在内的团队,形成敏捷迭代的快速流水线。邮储银行相关负责人表示,截至6月末,该行总行IT队伍增加到2300人左右,全行超过4000人。今年上半年,邮储银行信息科技投入52.02亿元,占营业收入的3.30%。

打造金融服务生态圈

展望金融科技未来发展方向,业内专家表示,银行业将通过金融科技创新,打造开放、智能、便捷的金融服务生态圈,持续为民生服务提供新动力。

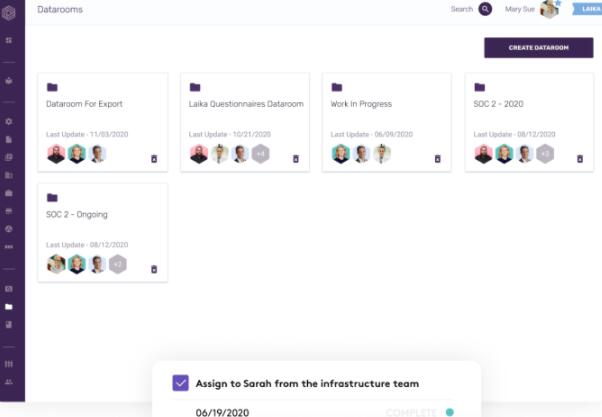

打造金融服务生态圈方面,商业银行已开展了积极探索。今年上半年,工商银行在业内率先构建并推出“云工行”非接触服务品牌,推动手机银行、物理网点、远程客服之间的功能联通和服务协同。依托API、金融生态云建立了覆盖20余个行业、2000余种金融服务的标准化、灵活化“行业+金融”开放输出能力。

银行业在金融科技方面的战略布局有望进一步提速。招联金融首席研究员董希淼表示,从技术角度看,银行金融科技将从移动互联迈向万物互联;从竞争角度看,将从竞争对立走向协同合作。商业银行应破除金融科技发展的体制机制障碍、加大对金融科技投入和人才培养,深度应用金融科技。

金融科技创新切忌脱实向虚。“金融机构更应聚焦支持实体经济,继续加大在绿色发展、高新制造、小微企业、乡村振兴等重点领域和薄弱环节的支持,为企业尤其是中小企业、小微企业纾困解难、精准施策来支持它们健康发展。要严防数据跑偏,脱实向虚,单纯追逐高效益而忽略了社会价值和民生价值。”齐晔说。