对于估值高企的独角兽,“投得进”未必“赚得到”?

对于估值高企的独角兽,“投得进”未必“赚得到”?作者丨艾露恩

图源丨摄图网

人工智能领域最靓的仔终于要IPO了。

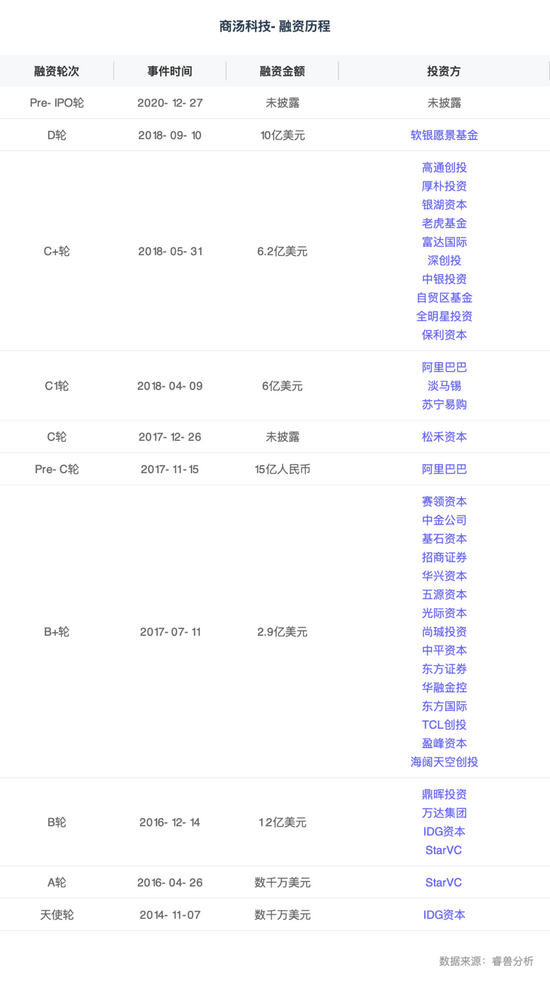

商汤科技通过港交所聆讯即将IPO的消息落地。这家亚洲收入最高的AI独角兽已完成12轮融资,融资总额52亿美元,估值为130亿美元。

商汤科技有“融资机器”之称。在其庞大的投资人阵容中,有近40家投资机构参与,且都是投资圈儿有头有脸的。

然而,投中收入最高的AI独角兽,投资人一定能享受一场集体的退出盛宴?未必。

融资历程:获近40家机构青睐

最先发现商汤科技的是IDG资本。

2014年11月,IDG资本成为商汤科技的天使轮投资人,投资数千万美元,并在2016年参与B轮融资。

2016年,StarVC投资商汤A轮和B轮。B轮投资人还有万达集团和鼎晖投资。

2017年,AI公司迎来资本风口。商汤当年完成三轮融资,涉及的有17家著名机构。

2018年,正值资本寒冬,但商汤对投资人的吸引力不减,再次完成三轮融资,其中,C轮由阿里巴巴领投、D轮获软银愿景基金10亿美元融资。淡马锡、老虎基金和银湖资本等十余家国际机构介入。

2020年12月底,商汤完成Pre-IPO轮募资。投资方未公开披露。根据公开信息商汤估值约为130亿美元。

谁是机构大赢家?

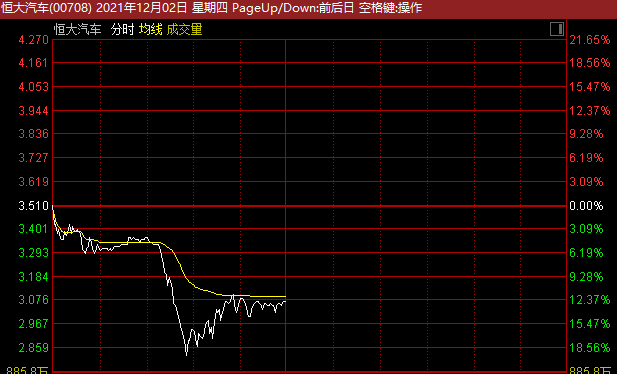

无论是融资规模还是市占率,商汤科技都堪称行业龙头。尤其是龙头率先冲进二级市场,这对任何投资机构来说,都是一笔很“撑门面”的投资。但是,面子是一回事,回报才是关键。为此,创业邦基于最后一轮的估值算了一笔小帐,结果如下:

2015年进入的第一轮投资人赚取的回报倍数近20倍;

2016年第二轮进入的投资人回报近5倍;

第三轮之后的投资人回报递减,在第8轮之后,回报倍数均低于1。

因此,最大的机构赢家是IDG资本,StarVC等几家早期投资人,后续进入的投资人回报递减,甚至有可能“只赚了面子”。而一旦公司上市后,二级市场不买单,甚至造成一二级市场估值倒挂,Pre-IPO的投资人将会在锁定期内如坐针毡。

据公开资料显示,商汤科技创始人汤晓鸥为最大股东,持股比例为21.73%。在机构投资者中,持股比例最高的为淘宝中国,持有7.59%,其次为软银愿景基金,持股14.88%。春华资本和银湖资本分别持股3.08%和3.05%。IDG资本持股1.42%。

对于商汤的估值,认为估值过高的机构确实不少。甚至有的机构将软银愿景基金的加入作为一个“反向指标”。一家PE机构告诉创业邦:“拿了软银钱的企业,估值都会高于市场价一倍”。

当然,从长期看,决定性的因素还是商汤到底是不是一家好公司?如果答案是肯定的,那么,等得起的投资人损失的只是时间。这不仅是商汤科技的问题,而是AI独角兽们共同面对的问题。