今年以来,受多重因素影响,A股市场波动加大,以银行为代表的低估值板块逆市走强,逐步演绎成为市场主线。

展望后市,机构人士表示,在市场风格转换过程中,低估值板块仍是当前最优选择,短期有望继续走强。与此同时,逐步调整到位的成长股也开始显现布局价值。后市风格拉锯的概率较大,市场或呈现价值与成长双主线并进的局面。

低估值板块仍是最优选择

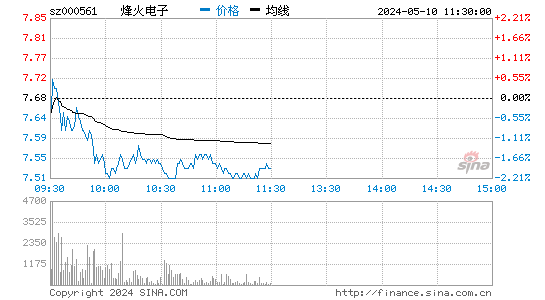

2月14日,低估值品种显著调整。在申万一级行业中,非银金融、建筑材料、房地产、银行等板块跌幅居前。与之对应的是,CRO、锂矿等赛道股迎来反弹,药明康德、宁德时代、天齐锂业等龙头股显著上涨。

这是否预示低估值板块行情将告一段落?多家机构认为,低估值板块仍是当前最优选择,有望继续走强。

首先,“稳增长”投资逻辑不断强化。华安证券策略团队表示,新冠治疗药物获批相当于在国内疫情防控措施的基础上,增加了一份保险和保障。这无疑有利于国内经济增长。

其次,低估值品种的估值有修复空间。粤开证券首席策略分析师陈梦洁表示,以申万高市盈率指数与低市盈率指数的比值来观察,过去5年,可以分为两个阶段:2017年-2020年,低市盈率相对占优;2020年至今,高市盈率相对占优。从均值回归的角度上看,低估值品种的估值仍有修复空间。

最后,历史经验显示,金融、地产等低估值板块与信用环境更相关。在“宽信用”的环境下,这些板块估值将持续修复。兴业证券策略分析师张启尧表示,在历次“稳增长”过程中,社融数据都是影响市场预期的重要信号。1月社融放出“天量”,将进一步坚定市场信心。类似于2014年7月,在6月社融数据公布并超出预期后,金融、地产、有色等板块带动市场上涨。

成长板块调整接近尾声

近两个月A股持续震荡调整,在主要指数中,创业板指调整幅度最大,成长风格显著受挫。

“从调整的幅度和时间上来看,当前创业板指调整已较为充分。”陈梦洁表示,创业板大幅调整的主要诱因是,在全球资本流动加速的背景下,投资者对于海外资产的不确定性担忧持续上升。但随着我国资本市场改革不断深化,A股市场的独立性正在增强,海外市场波动仅是扰动因素,并非主导因素。近期创业板指的调整已充分消化了高估值因素,目前估值已回落至近5年的均值水平。

从历史上看,华泰证券策略分析师张馨元认为,当下市场风格拉锯的概率较大,或出现价值与成长双主线并进的局面。

“去年四季度以来,稳增长主线与成长板块股价走势的剪刀差持续扩大。以史为鉴,流动性变化并非是新风格确立的充分条件,业绩剪刀差显著反转是必要条件,但目前并不具备。”张馨元表示。

中银证券认为,长期看,在业绩趋势不变的前提下,对于投资者来说,科技成长股的左侧布局机会逐渐显现。

后市布局两条主线

针对当前市场走势,投资者该如何布局?不少机构认为,阶段表现占优的低估值品种和显著调整后的成长风格,当前都有配置价值。

张馨元建议关注两条主线:一是受益于国内宽信用但不受制于海外紧货币的非金融央企,包括电力电网与传统能源等行业;二是智能车与数据基建板块。

华安证券策略团队表示,后市可关注四个方向。第一,信贷“开门红”背景下,“稳增长”预期进一步强化,重点关注建筑建材、城市管网改造、钢铁及地产产业链。第二,继续看好中期成长方向,成长风格经过显著调整,已具备布局的价值。第三,关注金融板块中的银行、券商,并关注受益于长端利率上行预期下的保险。第四,在消费方面,短期重点关注旅游、机场、餐饮、休闲服务等出行链条,中长期把握乳制品、调味品以及食品加工等必选消费品机会。在主题方面,继续关注数字经济、国企改革相关主题投资机会。

东北证券表示,行业配置上,关注预期转好的大众消费、TMT、新旧基建,以及调整后性价比较高的医药、新能源、半导体等。首先,从预期改善角度看,关注受益于防疫政策日趋科学精准的大众消费(旅游、酒店、航空、餐饮)、元宇宙催化的传媒、“十四五”数字经济规划落地利好的计算机;其次,从政策导向角度看,低估值的建筑建材、新基建等值得关注;最后,从估值性价比角度看,关注景气度较高且近期调整幅度较大的中药、新能源材料、半导体设备等。

来源:中国证券报·中证网