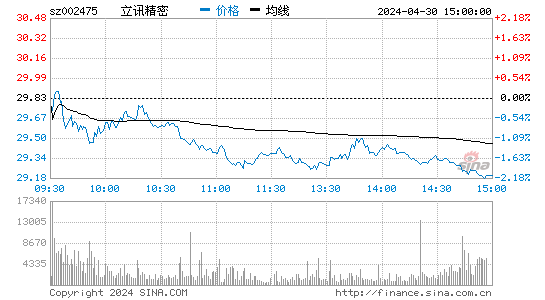

2022 年高标仓需求继续高速增长

2021 年,中国国内快递业务增量和出口增速(按美元计)均达到 30%。双循环发力共同推动电商、第三方物流和制造业的仓储费需求大幅上升。CBRE 跟踪的中国 19 个市场 2021 年全年高标仓净吸纳达到 660 万平方米,同比上升 60%,相比 2017 年历史最高纪录提升 40%。

2022 年高标仓净吸纳量将超 600 万平方米

CBRE 2021 年的中国物流租户调查显示,近七成的受访企业计划在未来三年进一步增加国内的仓储物业组合。贡献高标仓 80% 租赁需求的电商和第三方物流企业的扩张预期最为强烈。

CBRE 认为,2022 年国内高标仓租赁市场将保持高度活跃,全年净吸纳量有望连续第二年突破 600 万平方米。

三大动力引领十四五物流仓储市场发展

从中长期来看,电商持续渗透和新业务模式涌现、制造业升级进程中供应链物流需求的增长、RCEP 落地对区域化贸易和物流的促进将成为十四五期间国内高标仓市场发展的三大引擎。另外,智能高效、冷链、绿色在未来仓库配置中的重要性将日益凸显。

1

电商持续增长

根据十四五电商规划,2020-2025 年期间中国网上零售额将增长 44%。直播电商、生鲜电商、跨境电商等新模式增长空间广阔。2、融资活跃,第三方物流加速扩张

2021 年物流行业融资额大幅增长 340%,仓储网络建设将进一步提速。供应链物流成为三方物流新增长点。3、政策利好

RCEP 正式生效将刺激区域内跨境贸易,尤其利好东部沿海和西南地区物流需求。十四五期间政府持续支持 120 个国家物流枢纽建设和冷链物流发展。

数据来源:世邦魏理仕研究部,2022 年 1 月

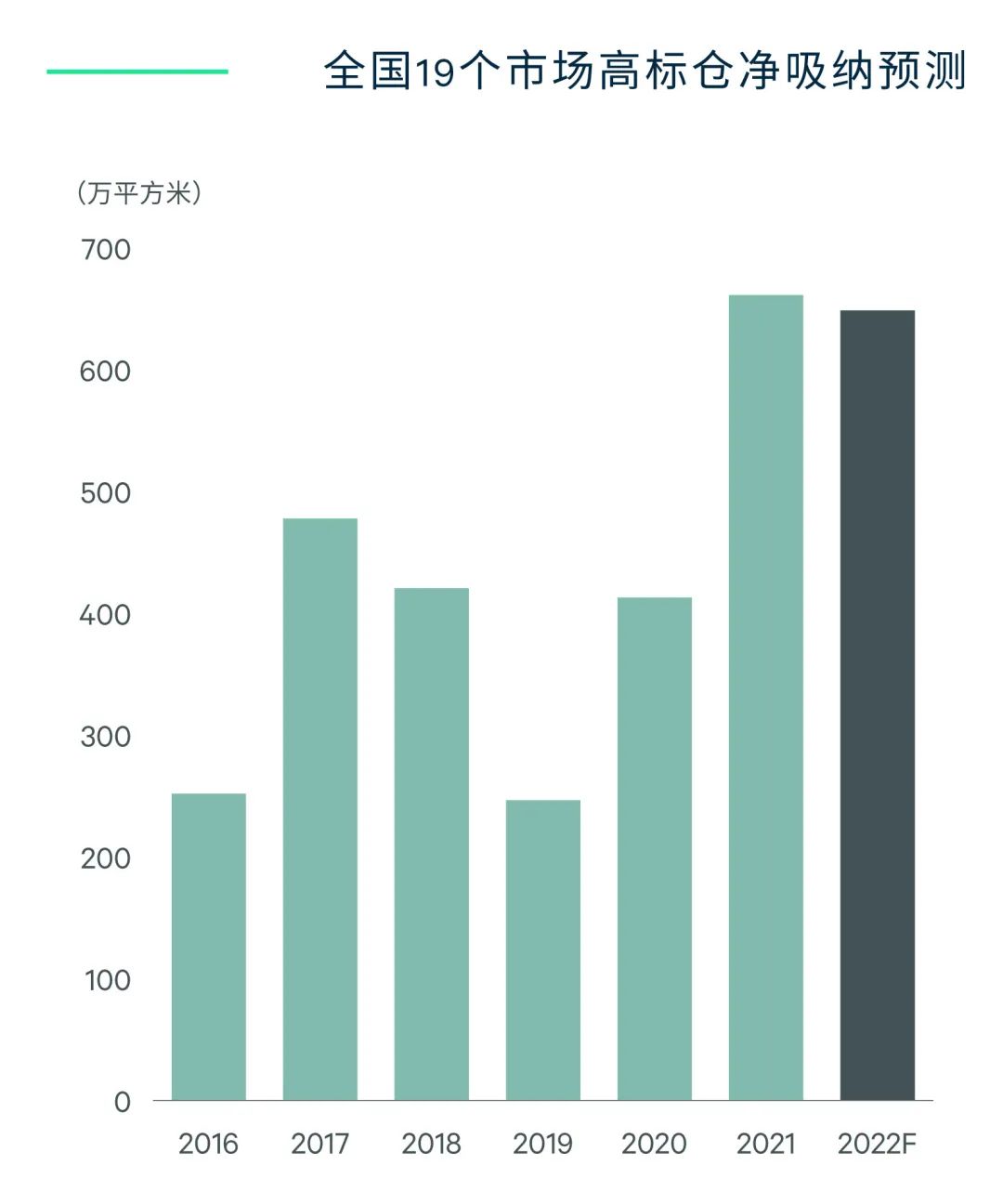

反垄断下电商走向有序发展,创新模式增长空间广阔

2021 年全国实物商品网络零售额 10.8 万亿元,同比增长 12%。与此同时,反垄断、税收合规虽然引发短期的行业整顿和震荡,但打破平台壁垒、营造公平营商环境将有利于电商长期有序发展和持续创新。

“十四五” 电子商务商发展规划将 2020-2025 年的增长目标设定为 44%,而从 2021 年的市场表现来看,最终实际增速超预期是大概率事件,下沉市场以及生鲜电商等创新模式的快速成长将持续利好仓储需求。CBRE 2021 年发布的《全球电商展望》报告预测,每新增 10 亿美元的电商销售额将创造 100 万平方英尺(92,903 平方米)的仓储需求。按此估算,理论上十四五期间国内电商发展所需的仓储面积将近 7,000 万平方米。

生鲜领域电商渗透率仍低,仓储需求潜力巨大

随着部分平台关闭、补贴力度降温,疫情后高速发展的生鲜电商进入行业整合期。但阿里巴巴、拼多多等头部电商纷纷聚焦农产品领域,加上相关政策的支持,长期来看生鲜电商极具成长空间。根据 Forrester 预测,2021 年中国生鲜零售总规模接近人民币 9 万亿元,而电商渗透率仅为 9%,远落后于消费电子、服饰鞋帽等零售品类。

据 CBRE 统计,2021 年生鲜电商在主要城市新租高标仓超过 40 万平方米,较 2020 年仍大幅增长 80% 以上。随着渗透率的快速提升,我们预计生鲜电商将持续在消费人口密集的大都市圈内扩展其仓储设施。

生鲜电商的发展也将促进冷库需求的增长。我们的物流租户调查显示,31% 的受访租户表示未来将增加对冷库的需求,主要涉及第三方物流、生鲜零售 / 杂货或餐饮和医药行业。

除生鲜电商外,直播电商、跨境电商及其背后的 C2M 模式也将共同为电商和仓储需求的发展提供续航力。

数据来源:Forrester,世邦魏理仕研究部,2022 年 1 月

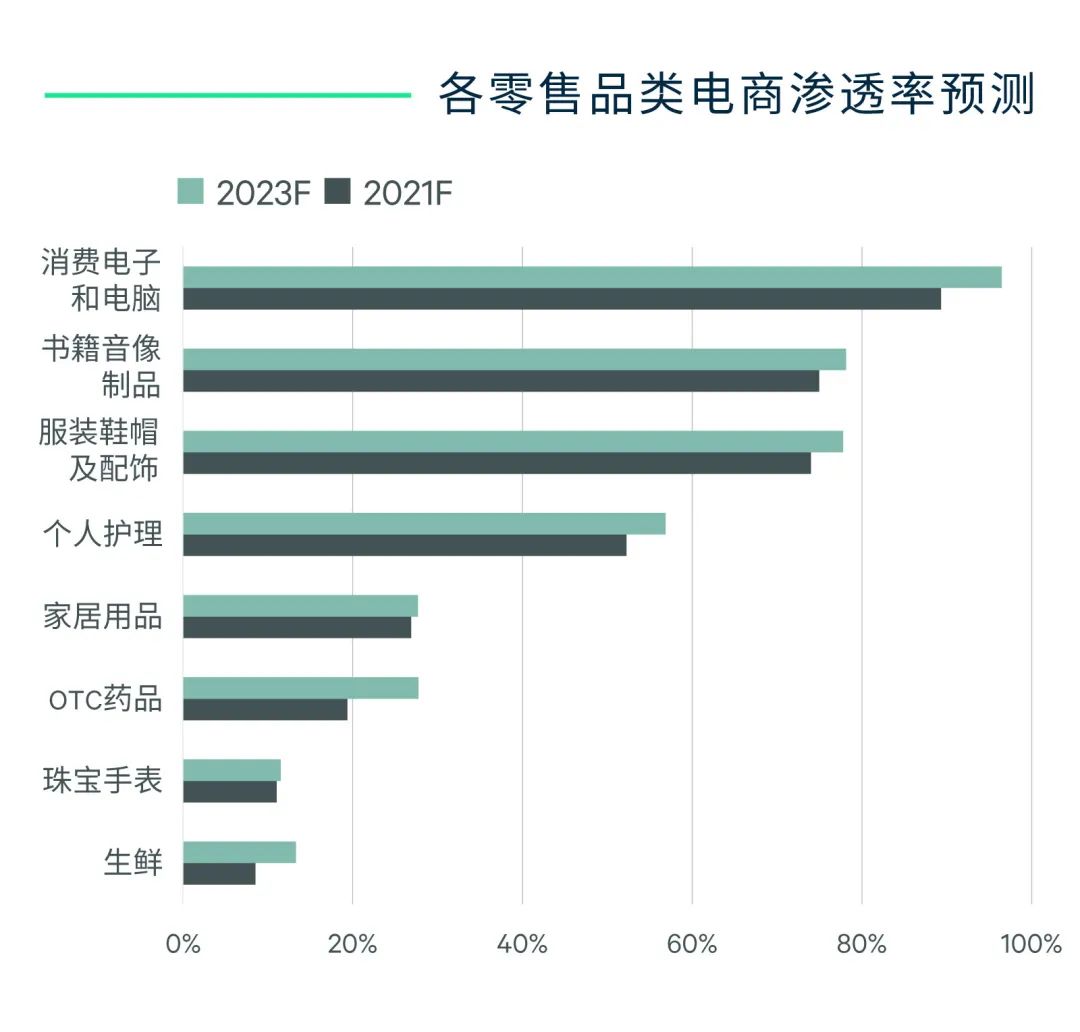

物流行业融资潮推动新一轮租赁需求,供应链成为第三方物流新增长点

根据公开资料统计,2021 年物流行业融资额同比大幅上涨 340% 至 1,816 亿元,包括 12 家企业成功上市,15 起重要并购以及多起定向增发。此外,日日顺、安迅物流等企业也提出了 2022 年的上市计划。

京东物流、安能物流、顺丰控股等第三方物流企业均计划将融资额 50% 以上投入基础设施网络建设和升级。以京东物流为例,根据其招股书披露,55% 的 IPO 募集资金将用于境内外仓储网络扩展和升级、冷链物流、增加运输线路等。CBRE 认为,这将推动第三方物流企业新一轮的高标仓租赁需求,尤其是在订单最为密集的一线都市圈以及重要的交通枢纽。

供应链成为第三方物流新增长点,制造业仓储需求有待升级

随着中国制造业不断向高技术、高附加值转型,以及 2020 年起淘宝、京东、拼多多三大头部电商纷纷启动 C2M 战略,制造业供应链加速向专业化、高时效、柔性化演进,一体化供应链服务成为第三方物流的新增长点,同时也将推动制造业仓库需求向更符合自动化、数智化供应链部署的高标仓升级。2021 年希音在珠三角超百万平方米的高标仓租赁在一定程度上展现了 C2M 模式和数智化供应链赋能传统制造业后能够创造的仓储升级需求的爆发式增长。

从更广义的角度来看,制造业供应链升级也将逐步推动工业品采购的平台化和效率提升。工业品 B2B 电商当前的渗透率不足 5%,是未来高标仓需求的蓝海领域。

数据来源:罗戈研究,世邦魏理仕研究部,2022 年 1 月

一线都市圈供应窗口来临,积压租赁需求释放

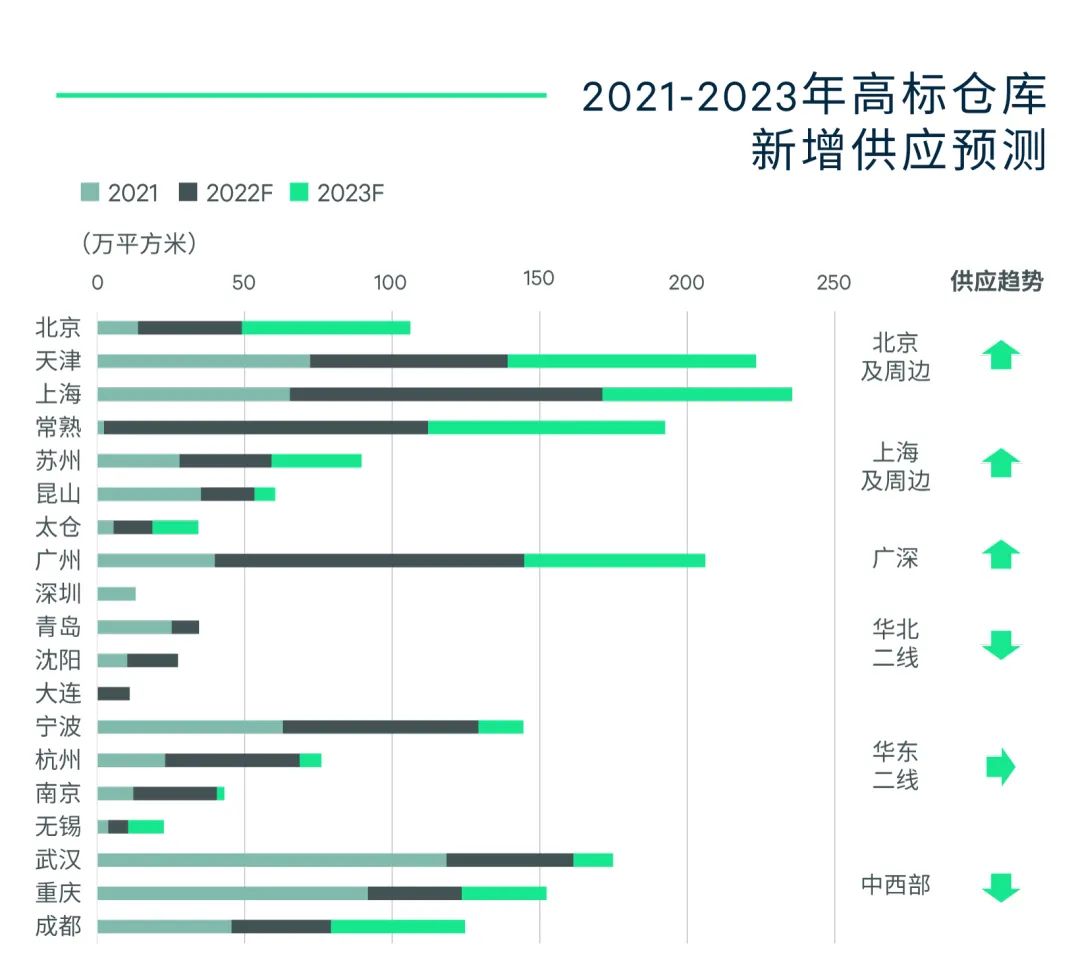

2022 年国内 19 个主要市场的高标仓新增供应预计将超过 700 万平米,创历史新高,但供应的分布结构趋于优化。

广州、上海及常熟三地的新增供应均将超过 100 万平方米。考虑到上述市场及周边区域近年来空置率持续低于 10%,预计新项目的入市将推动前期积压的租赁需求的释放。我们 2021 年的物流租户调查显示,未来三年 55% 的受访企业计划在一线都市圈扩张其仓储设施。

与之相反,经历了三年的供应高峰后,2022 年中西部三城——成都、重庆和武汉的新增供应将出现明显回落。

2022 年全国高标仓整体空置率将小幅上升 0.6 个百分点至 14.0%,但此后 2023 年新增供应的大幅减少将令空置率降至 11% 左右。

鉴于供需两旺的趋势,CBRE 预计 2022 年全国高标仓平均租金指数将上涨 1.9%,2023 年将进一步加速至 2.4%。一线城市及环沪卫星市场年均增速有望达到 3% 以上,而中西部市场供求关系迅速修复下成渝租金将于 2022 年反弹,武汉租金也将在未来两年逐步企稳。

数据来源:世邦魏理仕研究部,2022 年 1 月

结论和建议:给租户的建议

抓住环一线区域的 2022 年的供应窗口,推进在核心市场的仓储网络拓展计划,以降低整体物流成本。成都和重庆将在未来两年转向业主市场,建议租户在租金尚未开启大幅上涨之前锁定较佳位置及长期租约。积极采用自动化设备、仓储管理系统等新技术升级仓储设施,以实现长期的人力成本优化和仓库运营效率提升。租户需要确保仓库的层高、承重、装卸门、电力等配置与科技升级后的运营要求相匹配。在项目开发阶段和业主沟通定制化需求,比如冷库、高密度立体库等。推动仓库租赁选址、运营与企业 ESG 目标的结合。给业主的建议

持续关注一线城市及周边,以及主要内陆物流枢纽如成都、重庆和武汉的投资机会,尤其是成都和重庆未来三年新增供应快速减少,租金将迎来触底并大幅反弹。在仓库设计和开发阶段引入租户并打造定制化仓储;或者在项目开发中保持物业的通用性和灵活性,以兼容未来租户对冷库及其他定制化的需求。考虑增加物业绿色节能方面的资本开支和运营优化,以应对政府和租户日益提升的可持续性要求。拥有大规模仓库网络的业主可以考虑增加在仓库管理系统、智慧供应链系统、仓库自动化设备等方面的投资,提供一体化的供应链服务方案以助力租户提效降本,从而拓展多元化的收入并增强租户黏性。