记者/张凌霄

编辑/高涵

当时时间5月26日,芯片巨头博通(Broadcom)宣布将以610亿美元现金或股票收购云服务提供商、虚拟机软件巨头威睿(VMware),同时前者将承担后者约80亿美元的净债务。

根据收购计划,威睿股东可以选择以142.50美元/股的价格现金出售股票或以1:0.252的比例换取博通普通股。

该笔收购是今年以来全球第二大收购交易,仅次于微软以687亿美元收购游戏巨头动视暴雪,高过马斯克以440亿美元收购推特。此外,这还是博通史上最大的一笔交易。2017年,博通曾试图以1000多亿美元收购芯片制造商高通。而2018年,时任美国总统特朗普下令叫停了博通对高通的收购。

威睿成立于1998年,总部位于美国加州,主要业务是提供云基础架构和服务器、桌面虚拟化解决方案。去年11月,戴尔完成剥离所持威睿的81%股份,威睿变成了一家独立的软件开发商。戴尔创始人迈克尔戴尔和私募股权公司银湖是威睿的主要投资者,分别持有40.2%和10%的流通股。目前迈克尔戴尔和银湖已签署协议,同意与博通的交易。

据悉,交易预计将在2023财年完成。博通将维持目前的分红政策,即向股东派发上一财年自由现金流的50%。

博通表示,收购威睿将帮助公司从设计和销售半导体的核心业务转向企业软件,从而获得更大的利润。收购完成后,博通的年收入将增至413.5亿美元,在上市半导体芯片公司中排名第二。

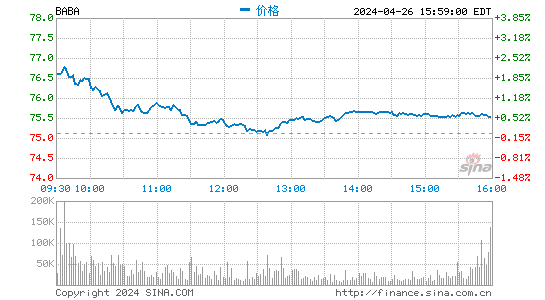

截至5月26日美股收盘,威睿股价涨3.14%,报124.36美元/股。博通涨至550.66美元/股,涨幅达3.58%。

图片来源:英为财情

图片来源:英为财情