叠加上游涨价和下游保供双重因素,二线电池厂或迎来突围的窗口期。

21世纪经济报道记者 左茂轩 报道

中国汽车工业协会数据显示,今年上半年新能源汽车产销分别达到266.1万辆和260万辆,同比增长均为1.2倍,市场占有率达到21.6%。

尽管面临着原材料价格上涨的压力,但新能源汽车的快速增长,带动了动力电池需求的持续提升。

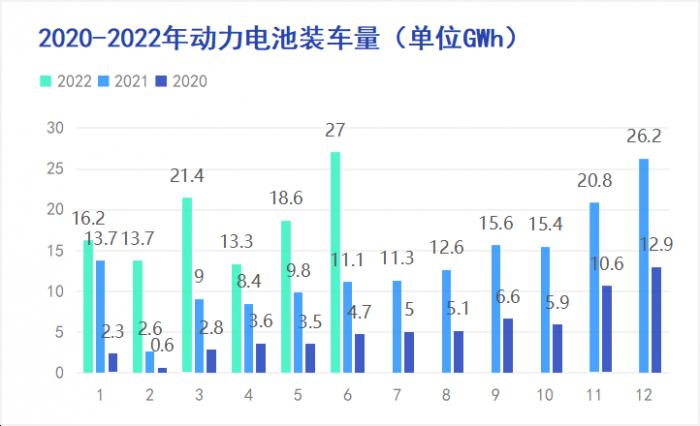

根据中国汽车动力电池产业创新联盟7月11日公布的数据,2022年上半年,我国动力电池累计装车量110.1GWh,同比增长109.8%。

宁德时代、比亚迪双雄争霸,二线电池企业也在加速崛起,中国本土动力电池企业表现出极强的竞争力。

(数据来源:中国动力电池产业创新联盟 整理、 制表:左茂轩)

磷酸铁锂、三元分占约六成、四成

上半年,动力电池市场呈现“V”型曲线。

1-3月,虽然原材料价格上涨明显,但动力电池市场持续保持增长。

4-5月,我国动力电池产业链最为集中的华东地区受到疫情影响,动力电池虽较去年同期仍有增长,但较一季度略有回落。

6月,随着上海等地区复工复产,动力电池装车量快速恢复,创历史新高。

(数据来源:中国动力电池产业创新联盟)

(数据来源:中国动力电池产业创新联盟)在去年磷酸铁锂电池市场份额反超三元锂电池之后,磷酸铁锂电池持续扩大与三元锂电池之间的份额差距。

2022年,磷酸铁锂电池64.4GWh,增长189.7%占总装车量58.5%;三元电池累计装车量45.6GWh,同比增长51.2%,占比为41.4%。

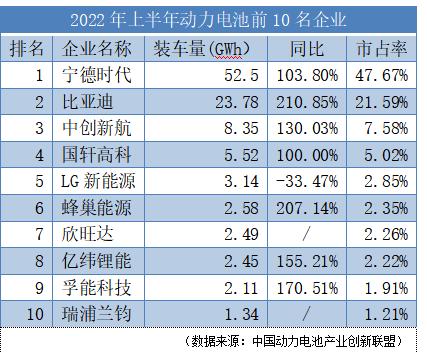

市场集中度持续提升。2022年上半年,我国新能源汽车市场共计45家动力电池企业实现装车配套,较去年同期减少8家。市场集中度继续提升,排名前3家、前5家、前10家动力电池企业动力电池装车量分别为84.6 GWh、93.3GWh和104.3GWh,占总装车量比分别为76.8%、84.7%和94.7%。

除去前10的企业,另外35家企业合计只有约5%的市场份额,生存环境非常有限。伴随着多年的优胜劣汰,我国动力电池已经从野蛮生长期进入快速成长期,一二线企业格局已经展现雏形。

二线企业突围

尽管受到上海及宁德等地疫情影响,宁德时代龙头地位仍然十分明显,上半年装车量为52.5GWh,同比增长103.80%,市占率为47.67%,市占率较去年同期的49.1%降低了约1.5个百分点。三元和磷酸铁锂电池市场均排名第一,市占率分别为50.19%和46%,两条技术路线发展均衡,在三元电池市场优势更大。

比亚迪上半年装车量增速高达210.85%,市占率从上年同期的14.6%提升至21.6%,增加了7个百分点、比亚迪主要聚焦于磷酸铁锂电池,上半年磷酸铁锂电池装车量为23.15GWh,在磷酸铁锂电池的占有率为35.96%。比亚迪动力电池的增长主要来自于比亚迪新能源汽车的销量提升,但如何扩大电池外供仍然是比亚迪面临的难点。

今年上半年,国内二线企业开始走量,中创新航、蜂巢能源、亿纬锂能、孚能科技等企业市占率均略有提升,欣旺达、瑞浦兰特进入前10。前10中唯一一家外资企业是LG新能源,但其装车量下滑了33.47%。市占率也从上年同期的9%跌到了2.85%。中国本土企业发展势头强劲,外资电池企业在国内竞争力持续走低。

二线电池企业呈现百花齐放之势,各具优势和挑战。中创新航主要聚焦三元锂电池,但其与宁德时代的专利纠纷仍在进行;国轩高科的主要发力点则在磷酸铁锂电池,规模成长性或需看大众在中国电动化转型成效;孚能科技电池装车量均为三元锂电池,除奔驰之外孚能科技也需要扩充新的订单;欣旺达配套小鹏汽车等车企开始走量快速崛起。

宁德时代和二线电池企业相比,巨大的优势在于客户覆盖面更广,并基本已经覆盖了除比亚迪之外的多数热门车型,而二线企业的客户数量较少,扩大客户广度和增加定点配套车型是二线企业突围的重点。

下半年供需压力较大

虽然动力电池市场规模不断扩大,相关企业的营业收入也随着提升。但是,今年上半年,由于原材料价格上涨,大多数电池企业的利润下滑。原材料价格上涨的主要原因之一在于需求增长过快而带来的供需失衡。

当前,新能源汽车处于快车道,电池需求持续攀升,下半年电池供应压力仍然较大。

目前,电池级碳酸锂、氢氧化锂报价仍接近50万元/吨,尽管相较最高点略有回调,但仍处在高位。不过,三元锂正极材料主要金属镍和钴的价格较3月的高点期已有明显回落。

叠加上游涨价和下游保供双重因素,二线电池厂或迎来突围的窗口期。当前,电池供应端存在着原材料短缺、价格上涨与疫情影响的挑战,车企为保障动力电池供应安全采用2家及以上供应商。目前,一二线电池企业技术差距并没有想象中那么大,价格成为车企当前布局供应链的重要因素,二线企业可借此窗口期谋求更多订单,但存在利润下降等风险。