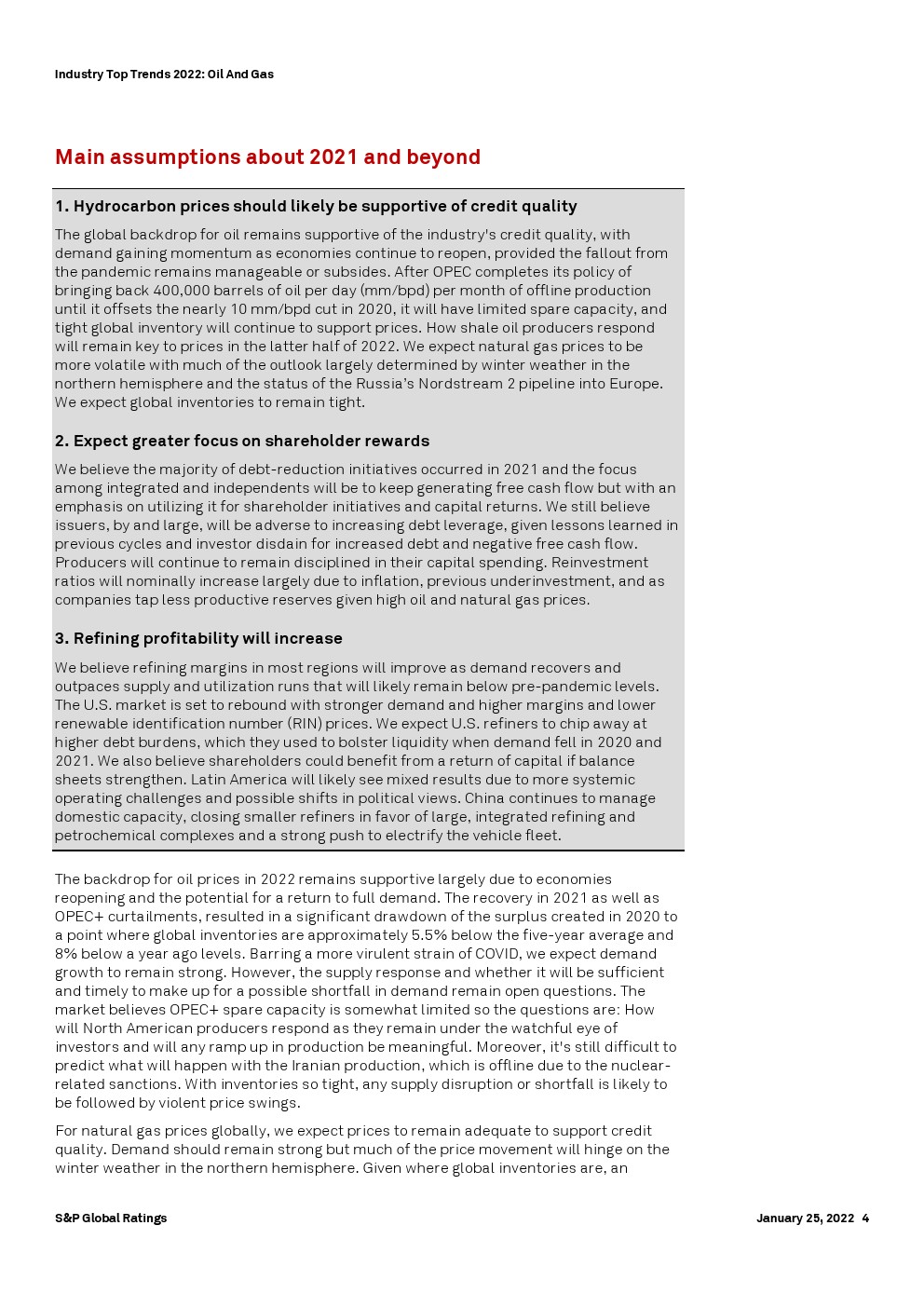

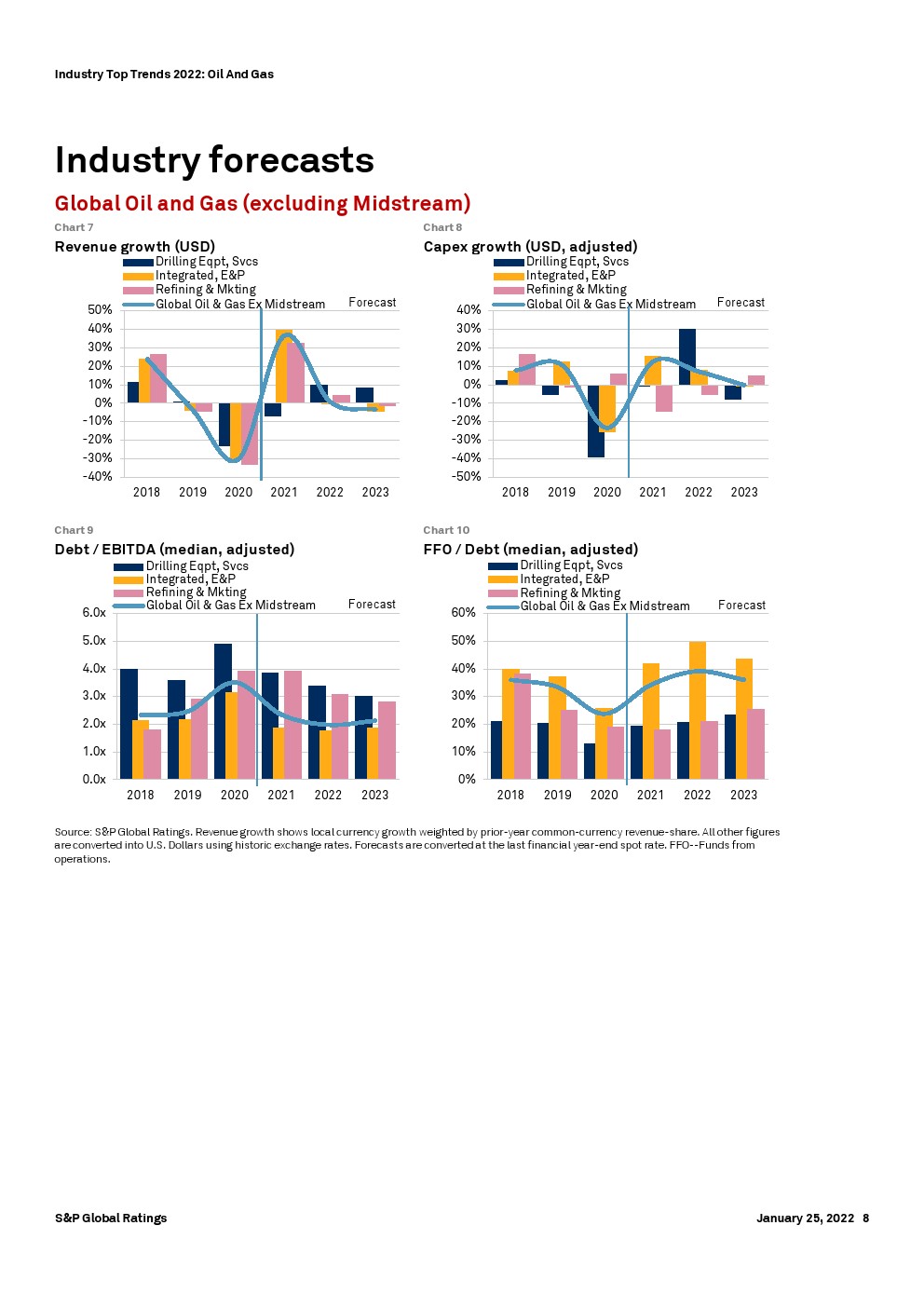

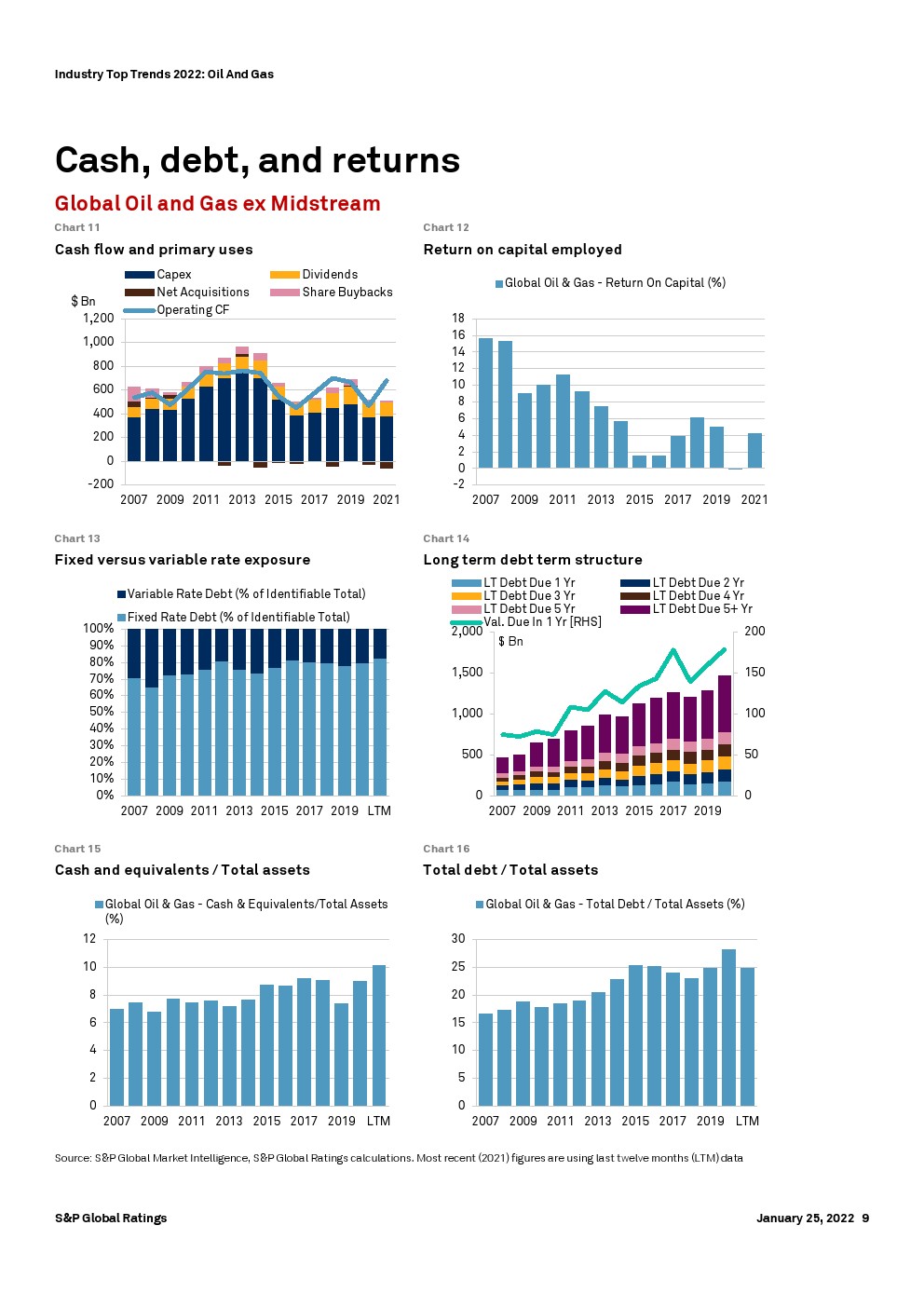

许多石油和天然气生产商的评级显然受益于碳氢化合物价格的回升,这使得上市公司不仅能够产生健康的信用指标,而且能够减少债务并修复资产负债表。

对于独立和综合的石油和天然气公司,标准普尔会查看3-5年期间的数据,并且随着价格在后来几年下降,有必要减少债务以改善指标。对于投机类发行人,标准普尔预计评级相对于投资类同业的波动性更大,而信用指标的改善是大部分上调的原因。

油田服务(OFS)行业的评级行动主要是将前景从负面修正为稳定。与勘探和生产(E&P)不同,OFS发行人没有从较高的石油和天然气价格中获得同等程度的收益,因为勘探和生产资本预算仍然相对有限。私营部门支出已显著增加,但作为北美资本支出的总体百分比,这不足以获得更高的价格和利润率,从而刺激OFS领域的升级势头。

2021年并购活动显著增加。大部分活动涉及低溢价交易,这些交易是使用高度股权进行保守融资的。2022年并购活动的步伐可能会有所放缓。

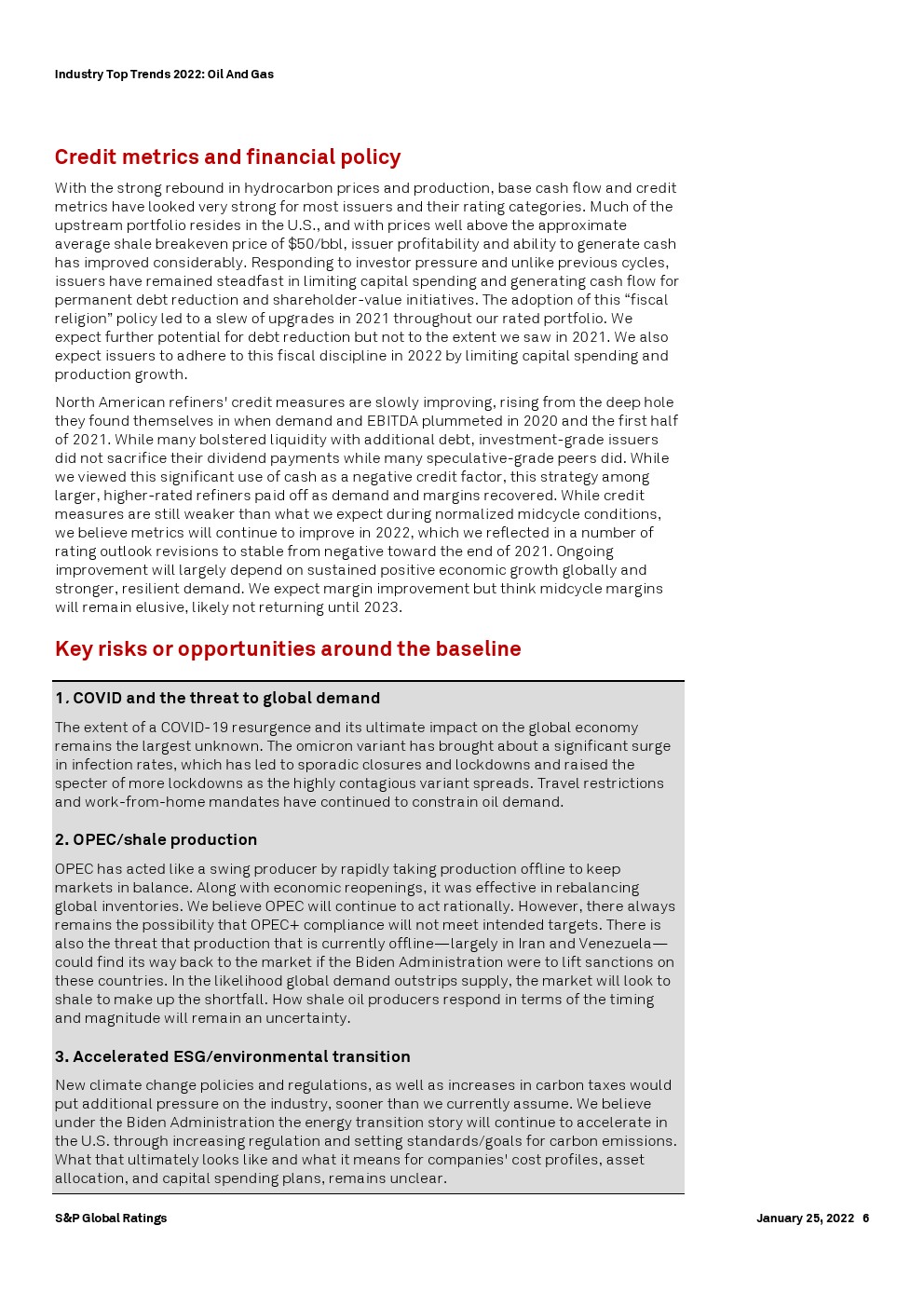

评级前景基本保持稳定,大多数资产负债表的状况好得多。尽管标准普尔预计 2022年的碳氢化合物价格将有利于信用。由于进一步减少债务的能力有限,自由现金流的使用增加,以及资本预算的增长,因此该行业在过去几年中基本上投资不足。标准普尔预计今年北美的资本支出平均增长15%-20%,部分原因是通胀成本上升,预计通胀成本平均增长10%-15%。在全球范围内,资本支出可能会增长10%-15%。