“滥用”竞业协议限制了普通员工的职业发展,头部企业借此形成技术垄断,有碍行业整体发展和技术创新。

21世纪经济报道记者左茂轩北京报道

持续一年多的5.18亿元的专利侵权案尚未尘埃落定,宁德时代又对中创新航发起新一轮攻势。

8月1日,21世纪经济报道记者从宁德时代有关人士获悉,宁德时代对中创新航提起一项新的专利侵权诉讼,索赔金额1.3亿元,目前福建省高院已受理该案。同时,宁德时代已正式向法院起诉中创新航不正当竞争。

加上去年7月起诉的索赔金额高达5.18亿元的5项专利侵权案,宁德时代与中创新航专利案的涉及索赔金额已超过6.48亿元。

7月22日,有媒体报道称,中创新航提出的5件专利无效请求其中3件被主动撤回,另外2件被判全部或部分有效。

随后,宁德时代方面证实,中创新航此前提出了5项涉诉专利无效请求,并无一件成功,法院已经开始实质审理阶段。“宁德时代一方面尊重第三方知识产权,愿与行业参与者就知识产权授权许可保持沟通合作,另一方面也会重拳打击恶意侵权行为,维护市场良性竞争。”宁德时代强调。

7月27日,中创新航在官方微信公众号发布声明作出回应:目前诉讼和涉案专利无效仍然处于审理阶段,尚无生效判决。中创新航还在声明中指出,“‘保护知识产权就是保护创新’,但打着‘保护创新’的旗号,利用涵盖在先公知公用技术的无创新性专利,对同行业行恶意打压之实,违背专利法‘促进科学技术进步和经济社会发展’的立法宗旨。”

双方剑拔弩张。一面是行业龙头宁德时代强势表态重拳打击侵权行为,一面是后期之秀中创新航暗讽宁德时代恶意打压同行。究竟孰是孰非,还需等待法院的最终判决成果。

不过,宁德时代与另一竞争对手蜂巢能源的官司历时5个月后暂告一段落。

此前,宁德时代因9位员工违反竞业协议跳槽至蜂巢能源关联公司向蜂巢能源索赔900万元,7月18日,蜂巢能源和宁德时代收到宁德市中级人民法院的《民事调解书》,宁德时代收到蜂巢能源的和解款500万元。

新能源汽车持续火热,动力电池市场也在快速增长。除了宁德时代和比亚迪之外,中国第二梯队电池企业也在快速崛起。

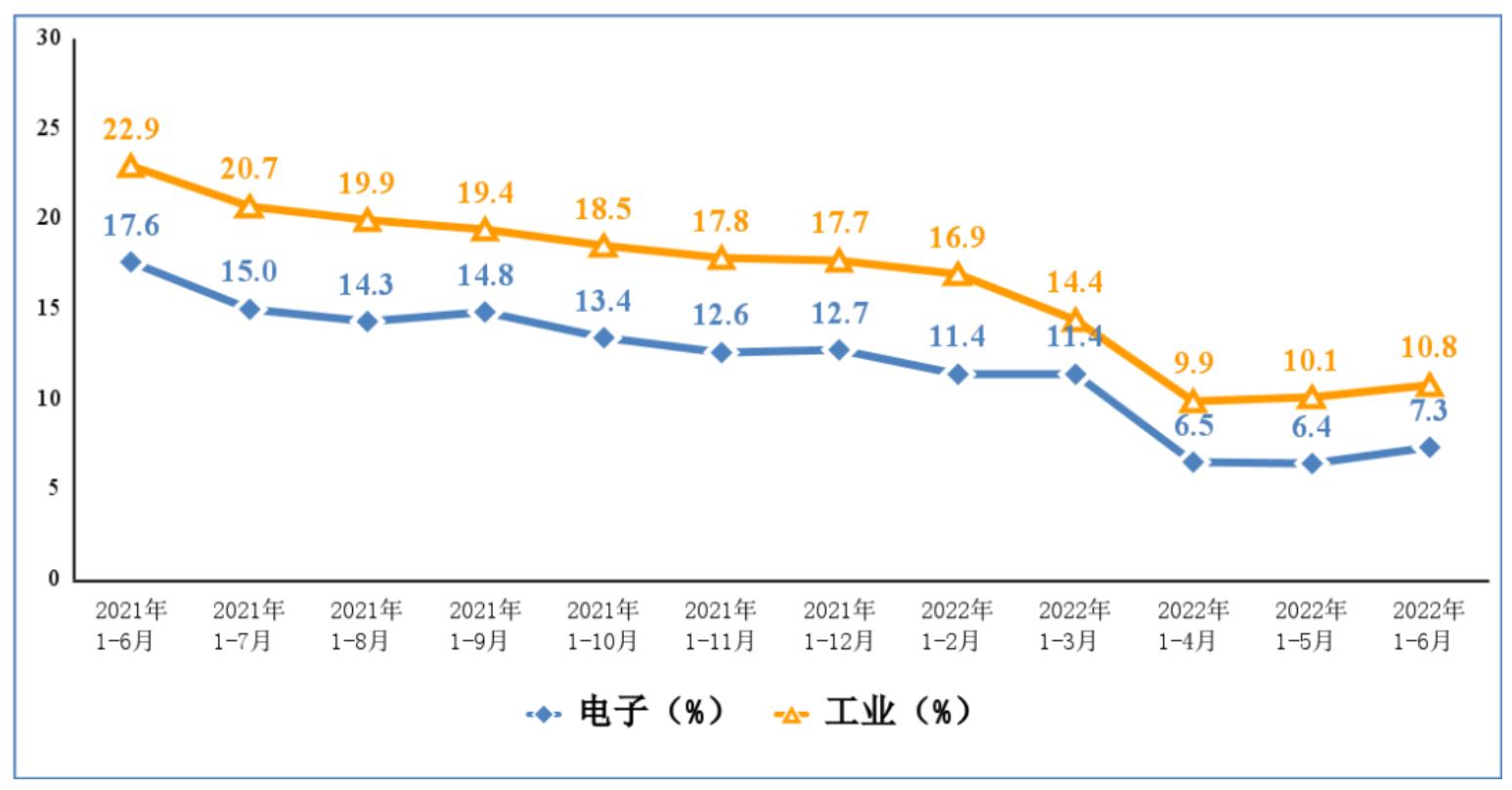

韩国研究机构SNEResearch发布的统计数据显示,今年上半年,宁德时代动力电池装车量为69 GWh,市占率达到34%,排名全球第一。中创新航排在LG、比亚迪、松下、SK和三星之后位列第七(中国企业第三),全球装车量共计9GWh,市占率为4%。蜂巢能源全球装车量为3GWh排名第十(中国企业第六),市占率为1%。

宁德时代龙头地位仍然明显。不过,由于本身规模基数较大,在排名前十的6家中国企业中,宁德时代的增速是最低的。上半年,宁德时代的装车量增速为111%,中创新航和蜂巢能源的增速分别为163%和152%。

专利战

宁德时代和中创新航的纠纷可追溯到2021年7月。

2021年7月21日,宁德时代正式起诉中航锂电(中创新航前身)专利侵权,后者涉嫌侵权范围覆盖其全系产品,随后21世纪经济报道记者向宁德时代相关人士确认了此事。

宁德时代表示,涉案专利涉及发明与实用新型专利,此次涉嫌侵权电池已搭载在数万辆车上。中航锂电则宣称,其提供给客户的产品都经过专业知识产权团队的全面风险排查以保障不侵犯他人知识产权。

根据披露,宁德时代起诉中航锂电侵权的电池相关专利共计五项,涉及正极极片及电池、防爆装置等技术。宁德时代要求中航锂电停止制造和销售上述侵权产品,并向其索赔1.85亿元。同时,中航锂电还被要求支付300万元,用于承担宁德时代为制止侵权所支出的费用。

此后,中航锂电向国家知识产权局提交了涉诉专利的无效宣告请求,由此双方围绕专利问题展开了一场持续近1年的诉讼战。

今年5月,记者从宁德时代方面了解到,由于涉诉产品价值金额巨大,宁德时代已向法院申请提升赔偿金额,要求中创新航赔偿超过5.1亿元。

中创新航前身为中航锂电,成立于2007年,近两年被称作动力电池行业的“黑马”,2021年装车量排在中国企业第三。中创新航今年3月正式向港交所提交招股说明书,该公司曾对外表示计划在2025年达到300GWh产能目标。

中创新航从2018年起进入发展快车道,刘静瑜出任中创新航董事长后,中创新航进行两大业务转型:从商用车转向乘用车为主,从以磷酸铁锂为主转为三元锂为主。

新的打法成效明显,中创新航很快推出了5系三元电池,并通过低价策略收获了不少客户。

“为了做三元电池,中航锂电当时从宁德时代挖了不少人。”有行业人士对21世纪经济报道记者表示,中创新航技术转型快速过渡且一推出就非常成熟、价格又低,在当时的确引发了一定质疑。

那么,中创新航为何会“惹怒”宁德时代呢?在业内看来,专利纠纷的导火索,主要还是因为中创新航抢走了宁德时代的客户。

高工锂电数据显示,2019年宁德时代和中创新航供应广汽乘用车的电池装机量分别为1136.56GWh和595.34GWh,前者是后者的近两倍。2020年情况发生逆转,中创新航对广汽乘用车的装机量达2033.65GWh,宁德时代缩减为824.69GWh,前者是后者的近2.5倍。

这一情况也发生在长安汽车。2019年中航锂电的配套装机量(785.44GWh)已超过宁德时代(592.43GWh),2020年前者(459.21GWh)远超后者(109.3GWh),差距进一步扩大。此外,中创新航也从今年开始成为小鹏汽车的第一大供应商。

不过,在日前举行的世界动力电池大会上,广汽集团曾庆洪表示目前广汽有一半的电池供应来自宁德时代。有业内人士告诉21世纪经济报道记者,专利纠纷并不是广汽切换主供应商的主要原因。随着中创新航的客户数量增多,无法同时满足多家车企的要求,而广汽本身和宁德时代有着很密切的合作,双方还有合资公司,宁德时代又重新成为了广汽最主要的供应商。

需要指出的是,中创新航吸引客户的主要原因还是因为价格低。招股书显示,2019年-2021年,中创新航的整车毛利率分别为4.8%、13.6%及5.5%,而宁德时代自2020年年中开始,毛利率基本稳定在27%以上。2019年-2021年,中创新航营收由17.33亿元飙升至68.17亿元,复合年增长率达98.28%。但直到2021年才首次扭亏为盈,2019年-2021年,中创新航分别盈利-1.56亿元、-0.18亿元、1.12亿元。

当然,与宁德时代的专利诉讼,为中创新航赴港IPO增添了几分不确定性。一旦被判侵权,中创新航不仅面临着高额赔偿,还面临着产品停售的风险。

中创新航在招股书中提到,对于宁德时代的侵权指控缺乏依据,不会对公司产生重大不利影响。同时就五项由宁德时代持有的专利向国家知识产权局申请专利无效,该申请正由后者进行审阅。

2021年全国两会期间,全国政协委员、宁德时代董事长曾毓群在《关于加强对锂电池知识产权保护的提案》中也提到锂电池知识产权诉讼案件企业维权过程较为困难:取证难,维权成本高;维权周期长,无法匹配锂电池产品更新换代快的特点;诉讼前期准备、一审、二审,整个案件全过程需要三年左右,相对锂电池产品的更新换代周期严重滞后;第三是商业秘密维权困难。

不过,从目前来看,此前5项专利侵权案件中,宁德时代站在有利的一方。宁德时代此次再次发起新的诉讼,对于筹备IPO的中创新航而言无疑又将产生一定影响。

人才战

相比宁德时代和中创新航的针锋相对,宁德时代起诉蜂巢能源不正当竞争最终以500万元的和解赔偿款划上句点。

这起事件的背后,则是动力电池行业大发展所带来的人才争夺战。

今年2月,宁德时代对蜂巢能源提起诉讼,案由为不正当竞争。多份法院判决书显示,2018年至2019年间,九位宁德时代员工在离职后,分别加入无锡天宏和保定亿新,为宁德时代的竞争对手蜂巢能源提供服务。法院认定,无锡天宏和保定亿新均为蜂巢能源的关联方。

宁德时代认为,这九人违反了与其签订的《保密和竞业限制协议》(下称竞业协议),因此要求他们赔偿违约金100万元。

九人在宁德时代任职期间,分别担任主任工程师、制造工程师和市场专员等职,竞业协议时间从两年到3个月不等。其中,据披露,加入保定亿新的5人在宁德时代的月工资约为8000元-20000元,工作时间3个月到两年不等,离职后收到的每月竞业赔偿金为2603.4元-6843元,限制年限1年-2年不等。

最终,双方达成和解,不过,蜂巢能源方面表示,构成不正当竞争是以法律判定为事实依据的,目前并不存在这个事实认定。作为中国新能源发展积极参与者,双方已经自愿达成和解。

对于为何有和解款,蜂巢能源方面称,双方认识到,和解本身是符合双方共同利益的最佳途径。双方在不伤和气并保障双方利益的前提下,通过平等协商把问题解决,和解款是双方和解过程中讨论决定的。蜂巢能源一直致力于推动中国新能源产业的创新发展,同时也尊重每一个员工的职业选择,公司也努力为员工的发展权益提供保障。

不过,宁德时代和蜂巢能源的案件,也引发了行业对于“宁德时代是否滥用竞业协议”的讨论。

“在电池行业,宁德时代是个很好的工作平台,有利于以后的发展,但内部很‘卷’,工作竞争压力很大,很多部门要885甚至886。但想要离职需要考虑竞业协议,不然或许需要转行。”7月28日,有宁德时代员工对21世纪经济报道记者表示。

他告诉记者,宁德时代7级以上员工就需要签竞业协议,而大部分研究生学历加入宁德时代就能到7级,不签无法办理入职。不过,竞业协议中也明确提到了一定期限内的竞业协议金。

根据网上流传的宁德时代竞业协议中的竞争企业名单,国内外主要的动力电池公司都包含在内。因此,有前宁德时代员工告诉记者,更好的去处是宁德时代的合资公司或者主机厂。

国内动力电池行业快速发展之下,对于人才的争夺也愈发激烈。某二线电池企业人士告诉21世纪经济报道记者,公司确实有部分员工在宁德时代工作过。并且,他还表示,宁德时代起步早,早期培养了很多人,随着人才流动,大部分电池厂都有员工曾经在宁德时代工作的背景。

而对于正在快速崛起的二线电池企业而言,拥有在宁德时代工作背景无疑是其“挖角”的重要加分项。但是,随着行业竞争的加剧,人才流动的加快,宁德时代也通过竞业协议,防止商业秘密泄漏。

不过,也有质疑的声音称,“滥用”竞业协议限制了普通员工的职业发展,头部企业借此形成技术垄断,有碍行业整体发展和技术创新。

“通过和蜂巢能源的纠纷,宁德时代主要是表现自己的态度,防止其他企业高薪挖人,特别是技术研发人员,从而防止技术外泄。”有行业人士对记者表示。

市场战

宁德时代董事长曾毓群日前表示,目前宁德时代的产品已经覆盖了全球55个国家和地区,动力电池出货量超过了400GWh,全球每三辆电动车中就有一辆配套宁德时代的电池。

宁德时代之所以占据市场龙头地位,巨大的优势在于客户覆盖面更广,通过规模优势带来成本优势、技术优势。但宁德时代并非没有隐忧。

事实上,今年以来,叠加上游涨价和下游保供双重因素,二线电池厂或迎来突围的窗口期。当前,电池供应端存在着原材料短缺、价格上涨与疫情影响的挑战,车企为保障动力电池供应安全采用2家及以上供应商,这势必会压缩宁德时代一部分成长的空间。

同时,主机厂为了应对原材料上涨,深度进入电池产业链上下游,有的开始自己造电池,投资矿厂,也会对动力电池企业带来影响。尽管多数电池企业已经通过摊薄自己的利润空间来维持车企订单量的稳定,但越来越多的主机厂为了维持供应链的稳定和安全,正在加大在电池领域上下游的投资。

比亚迪加快电池外供与一汽成立合资公司,大众中国入股国轩高科成为第一大股东,奔驰入股孚能科技……当主机厂培养起自己的电池供应公司,宁德时代在其供应链中的位置也有可能发生变化。

在国内市场,宁德时代想要守住市场份额,和二线电池企业的正面竞争在所难免。

当然,除了国内市场,宁德时代更大的机会在海外。不过,需要指出的是,在海外市场,宁德时代在与日韩企业的竞争中并不占据优势。

虽然LG新能源和松下在中国市场较为惨淡,但在欧美和其他海外市场占据优势,市场份额均高于宁德时代。日韩企业早已在欧洲、美国等地布局,尽管宁德时代已经在德国建厂,并获电芯生产许可,但仍需时间打开市场局面。