今天,分享一篇动力电池融资不断,哪些机构在重资下注,希望以下动力电池融资不断,哪些机构在重资下注的内容对您有用。

动力电池下游市场需求明确,甚至处于供不应求的状态,资本对于这一领域也较为看好,因此动力电池领域在一二级市场都较为火热。

近期,动力电池领域企业融资动作频频。

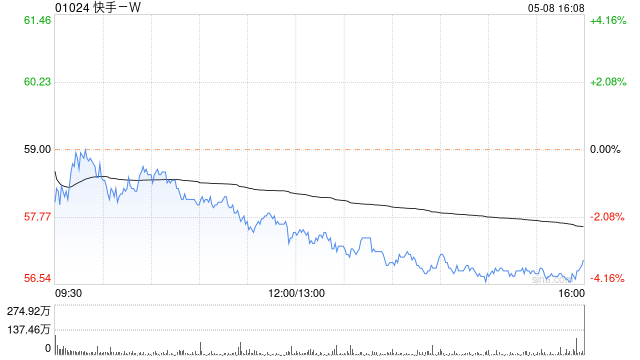

一级市场方面,11月以来,已有8家动力电池企业宣布完成融资;包括蜂巢能源在内的多家动力电池企业,则抓紧开启证券化之路;二级市场上,多家动力电池企业通过定增等方式进行再融资。深创投创新投资研究院研究员林玮对创投日报记者表示,动力电池下游市场需求明确,甚至处于供不应求的状态,资本对于这一领域也较为看好,因此动力电池领域在一二级市场都较为火热。“锂电方面还是存在小周期,总不能到了下行周期再融资,趁着当前的热度,融到钱把产能做上去,等日后出现价格战时,就表现出优势了。”其进一步表示,对投资机构而言,电芯厂目前仍是较好的投资标的,“因为它对上下游都有一定的议价能力,虽然它的毛利不算高,但有一定的技术门槛,且有一定的一体化可能性,是向上下游都可以走的一个环节。”而对于投与不投的问题,其表示主要还是在于估值。“今年动力电池估值下来了一些,如果按去年炒得很高的情况,我们不会选择投。但不妨碍这仍然是个好行业。”资本看好的动力电池项目,能带来多大回报中国汽车动力电池产业创新联盟数据显示,2022年前10个月,国内动力电池装车量前十企业为宁德时代、比亚迪,两者市占率合计70.28%;紧随其后的是中创新航、国轩高科、欣旺达、亿纬锂能、蜂巢能源,市占率合计18.63%。这其中,仅蜂巢能源尚未登陆二级市场。但其已于11月18日向上交所递交招股书,准备在科创板上市。蜂巢能源在一级市场受到众多知名投资方的青睐。2018年成立并完成种子轮融资后,蜂巢能源于2020年进入融资快车道,对外股权融资总规模超过200亿元。据其招股书,蜂巢能源共有82名机构股东,其中有52名机构股东为在中基协登记备案的私募股权基金,涉及的投资机构包括国投招商、深创投、小米长江产业投资基金、招银国际、鼎晖投资等。据其招股书,仅在最近一年,蜂巢能源就新增了33名股东,其中包括国资机构四川能投、产业方小鹏汽车、大族激光,以及投资机构鼎晖投资等。这批股东的入股价格为14.23元/股,据此计算,蜂巢能源本轮投后估值达到461.5亿元。而根据蜂巢能源的发行计划,其拟公开发行公司总股本不超过25%的股份,拟募资150亿元。据此计算,蜂巢能源估值达到600亿元。值得一提的是,于上个月登陆港股的中创新航,上市当天市值为608.82亿元。而其于上市前于一级市场最后一轮融资的投后估值,也已经超过600亿元。IPO前,中创新航在一级市场也受到了众多头部机构的青睐,红杉中国、小米长江产业基金、中国保险投资基金、广汽资本、基石资本等,都是中创新航的外部机构股东。其于去年9月的融资,更是一举刷新了由蜂巢能源创下的102.8亿元B轮融资的纪录。但登陆港股后的中创新航却似乎在二级市场的投资者中遇冷。今日,中创新航收报17港元/股,较发行价38港元/股已跌去55%,目前市值仅剩301.3亿港元。2020年投资了中创新航的红杉中国,其合伙人富欣在月初接受媒体采访时表示,工业领域的投资与互联网领域有差异,互联网起来时是数量级或指数级的增长,工业最好也只是倍数级的增长。“不能说它不赚钱,但投资回报通常没有那么高,所以投资时点就变得更重要了。从这个逻辑上来讲,工业领域的估值一定更加理性,从投资角度来看,就不要做过高估值的预判了。”抓紧时间窗口融资扩产,资方持续加码受二级市场波动影响,林玮告诉创投日报记者,当前动力电池项目的估值,较前两年行业火热时期已有所回落。“按照去年那种估值炒上天的市场情况,深创投也不太会出手。”其表示,动力电池领域的项目仍然是较好的投资标的,尤其是电芯厂。虽然毛利率不算高,但有工艺、成本和一定的技术门槛,以及对上下游的溢价能力,和一体化的可能性,“但是投与不投,估值还是很重要的影响因素。”财联社创投通数据显示,今年以来,深创投在动力电池领域共出手9次,投向动力电池产业链各环节的项目。可以看到,今年以来,动力电池领域项目都加快了融资步伐。创投通数据显示,截至目前,动力电池领域已发生投融资事件132次。从投资方来看,动力电池头部企业为代表的产业方、头部财务投资机构以及政府引导基金,是出手较多的几大资方。而除蜂巢能源踏上IPO之路外,另有二线动力电池企业如瑞浦能源等,也频传正筹划证券化。二级市场上,今年以来,包括孚能科技等在内的14家动力电池领域上市公司,通过定增方式进行再融资,而这些上市公司的定增目的,基本都是为了扩张产能。林玮告诉创投日报记者,“动力电池肯定不会是一家独大的,从供应链安全角度来说,主机厂也会希望扶持多家。所以从竞争格局上来说,三四线动力电池厂商跑出来也是可能的,后进的厂商就希望通过扩张产能去抢夺这部分新增的市场份额。而从龙头的角度来看,它们已经有比较强的研发能力,也已经有量产经验,通过扩产则可以把成本做得更低,所以也会有很强的扩产动力。”而扩产需要资金,所以项目方都希望在一个市场行情还较好的时机进行融资。从资方的角度而言,林玮表示,目前业内形成了一定的共识,认为接下来1-2年会迎来锂电行业的小幅下行周期。“现在确实是处在一个明显的上行周期,但万一下游需求出现变动,那发展就不一定那么迅速了。”但其表示,动力电池领域仍是较为确定的长期看好领域。“从5年甚至更长周期来看,肯定还是上行的,现在投贵了无非就是等的时间更长一点,但安全垫还是有。”而对于未来的投资机会,其表示,目前而言,动力电池产业链已经被投得比较完整,“动力这块已经被挖得很深了,下一阶段机会或是在储能等特定场景下专门适用的电池。而固态电池和钙钛矿这块虽然近期也被不断提及,但业内普遍认为还是处于比较早期的阶段,投这块的有点美元基金的惯用思路。”