今天,分享一篇小米高管解读Q3财报会继续利用四季度促销季清理库存,依然计划2024上半年推出小米电车,希望以下小米高管解读Q3财报会继续利用四季度促销季清理库存,依然计划2024上半年推出小米电车的内容对您有用。

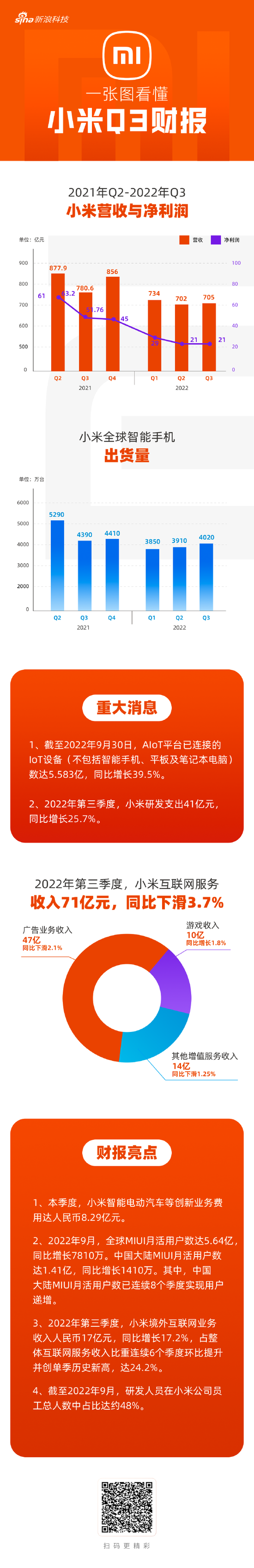

新浪科技讯 11月24日上午消息,小米昨日发布2022年第三季度财报。财报显示,该公司第三季度总收入为人民币704.7亿元,同比下滑9.7%;经调整净利润为人民币21.2亿元,同比下滑59.1%;其中包含智能电动汽车等创新业务费用人民币8.29亿元。

财报发布后,小米集团合伙人及总裁王翔,副总裁、CFO兼天星数科CEO林世伟,财务副总裁孙谦,公关部总经理王化等高管出席了随后举行的两个财报电话会议,解读财报要点,并回答了数位分析师的提问。

以下即为本次电话会议分析师问答环节实录:

摩根士丹利分析师Andy Meng:我的问题有关手机板块。我们看到从二季度开始,整个智能手机行业都开始去库存,能否请管理层和我们分享一下公司在去库存方面的最新进展?最好能分主要市场来谈一谈最新的库存情况,比如中国、印度、欧洲等。同时,公司怎么看四季度智能手机的总体需求?最新的行业情况变化对小米四季度的智能手机毛利率会有哪些影响?

王翔:从数据上来看,我们在去库存方面取得了良好进展,库存同比、环比下降了9%。这是一个非常积极的信号。至于说库存何时恢复正常水平,我们会继续利用四季度的促销季来清理库存。目前小米的库存正在逐步改善,大概在今年年底至明年年初,库存将恢复至正常水平。我们也在一直解决问题,我也相信公司有能力实现目标。

林世伟:我再补充几点。从财报中披露的库存大家可以看出,我们的原材料库存保持在相对健康的水平。本季度原材料库存可能会有所增加,因为公司必须为下半年的产品储备一定量的SoC芯片。成品库存方面,就像我们在上季度提到的,“618”大促结束后,小米在中国的成品库存已经基本正常化,本季度情况同样如此。

印度市场方面,在排灯节促销后,印度市场的库存也已经回落至相对健康的水平,可能还需要一个季度左右的时间才能彻底去库存。海外市场方面,正如王翔之前所言,我们将重点关注即将到来的四季度,四季度国际市场将有数次大型促销活动,我们会借此机会清理海外市场库存。

总而言之,我们目前方向清晰、道路正确。大家也可以看到我们努力的成果——过去几个季度小米的成品库存有着显著下降。

毛利率方面。公司三季度的毛利增长率高于二季度,部分原因在于我们在三季度向中国市场推出了小米高端线产品,这也为我们带来了相当可观的利润。

展望四季度,我们希望毛利率能够进一步提高。我个人认为,随着库存的减少、影响的减弱,小米智能手机业务的毛利率将恢复至更健康的水平。

高盛分析师Timothy Zhou:我的问题有关海外市场。我看到目前海外市场似乎是小米在手机和IoT赛道的增长阻力。同时,相对于一、二季度,小米的互联网收入在海外市场似乎也有增速放缓。我想请教管理层能否帮我们展望关于未来几个季度海外市场各条业务线的收入情况?小米IoT的海外销售趋势以及区域分布是怎样的?

王翔:从全球市场来看,小米在部分市场,如欧洲等,我们的市场份额还在增长。目前小米在欧洲的市场份额在23%左右。即使面临宏观经济下行,我们也会努力保持欧洲市场的增长趋势。另外,小米在拉丁美洲市场的表现同样积极向好。

总而言之,虽然全球智能手机市场出货量下降了约10%,但考虑到小米集团的体量与规模,我相信我们一定会找到合适的增长区并合理投放资源,进而扩大业务规模。

林世伟:我先来回答互联网方面的问题。不可否认的是,总体来看,今年全球广告市场表现并不强劲。放眼全球广告市场,今年的增长并不大。即便如此,随着小米用户的持续增长,我们成功实现了收入的同、环比增长。虽然整体市场增长脚步的放缓对小米互联网收入造成了一定影响,但考虑到我们健康、积极的用户增长趋势,我们有信心超过市场预期。

IoT方面。很明显,全球宏观经济对我们造成了负面影响,特别是在欧洲市场,影响因素包括通货膨胀、外汇波动等。因此,我们在某些产品类目,如扫地机器人、电动滑板车等的收入上出现了大幅下降。我们将继续密切关注相关形势变化。总的来说,三季度宏观环境变化不大。至于四季度,我们会抓住诸如“黑五”、圣诞促销季等大型促销活动来去库存,为明年向国际市场推出更多新产品做充分准备。

瑞士信贷分析师Kyna Wong:管理层能否与我们分享小米在造车等新业务上的进展?费用方面,三季度在新业务上的支出有8.3亿。四季度的话我们应该如何预测相关费用支出会比较合理?因为明年也是投入期,那考虑到当前的宏观经济环境,之前计划要投的100亿投资管理层计划是否有更新?另外,目前小米电车的精度如何?之前管理层可能与我们分享过部分测试数据,接下来我们会看到哪些重要进展?具体会有哪些时间点?

林世伟:首先,随着离发布日期越来越近,我们对电车的投入将继续增加。公司依然计划在2024年上半年推出小米电车,也正如大家看到的那样,我们在过去三个季度的相关支出都在逐渐增加,预计今年四季度也会如此。与此同时,我们也会继续加大资本支出与员工投资。目前,小米的电车研发团队人数已超1800人,未来也将继续增加。

至于具体造车细节的披露,我们之前并未在公开场合与大家分享过相关数据。我们还是希望保持低调,我只能说一切都在按部就班地按计划进行。我能与大家分享的也只有两条数据:小米的首批电车将于2024年上半年量产;目前公司的电车研发团队人数已超1800人。

瑞银集团分析师Hongyi Su:请教一下管理层,在小米电车的生产端,有没有什么考量是可以给我们参考的?比如小米会在内部完成制造,还是说会考虑外部的合作?

林世伟:其实没有什么更新。我们对各种选择都保持开放态度。

花旗分析师Yayuan Huang:我有一个小问题关于手机毛利率。其实同比来看,毛利率还是有一定幅度的下滑,而且从环比来看改善也不太显著。从过往的经验来看,正常情况下,二、三、四季度由于三季度促销相对少一些,三季度毛利率一般情况下会比二、四季度高一些。因此我想请教一下管理层三季度目前这样的毛利率情况主要影响因素有哪些?我们该如何判断四季度的走势?

林世伟:我认为这背后有几个因素。去年的情况是全球供应都受限,但小米的智能手机出货量、毛利率都实现了相对健康向好的水平。但今年的情况则发生了翻天覆地的改变。所以同比来看,毛利确实有所下降。

从环比来看,我们把目光分为三个板块。首先,中国区业务。不难发现,小米在中国区的毛利率已经恢复到相当健康的水平,这是因为我们在中国市场推出了高端产品,且相比二季度,三季度的促销活动并不多。第二,印度业务。三季度印度迎来了排灯节促销季,因此相比二季度,三季度小米在印度市场的毛利率要低得多,我们也在借此机会努力清库存。所以大家可以看到印度市场毛利率环比有所下降。第三,海外市场方面。虽然我们在海外市场的主要任务也是去库存,但我认为除印度外的海外市场表现相对比较积极、健康。当然,相比去年毛利确实有所下降。

总而言之,中国区业务情况势头良好,印度市场的表现相对较弱,除印度外的海外市场表现基本与过去持平。

中金分析师Hanjing Wen:我的问题有关小米智能家电。我看到三季度小米的智能大家电,主要是空冰洗的收入同比增长了70%,比上半年25%的增速提高了很多。想请教管理层这背后具体有哪些原因?另外,展望明年,小米在大家电领域的销售策略和长期方向是怎样的?

王翔:空调的销售增量不仅得益于我们高质量的产品,同时也要感谢今年的高温。至于冰箱和洗衣机的高出货量,我们一直致力于为小米大家电找到合适的应用场景。目前来看,我们表现还不错。另外,我们线下小米之家的表现也非常抢眼,许多白家电都是通过线下渠道销售的。这是一个非常积极的信号,说明我们不仅能销售智能手机,大家电的线下销售同样表现良好。除线下渠道外,我们还积极利用互联网平台、在线平台,三条渠道相辅相成,共同助推小米大家电的营收增长。

林世伟:王翔刚刚也提到了,这背后的一个关键原因是今年中国的夏天非常热。所以即便我们空调的出货量环比有所下降,相比去年三季度,今年炎热天气为我们带来了更大的消费需求。另外一个因素在于我们的产品竞争力不断加强。去年小米的大家电业务还处于爬坡阶段,如今大家也看到了我们业务的显著增长。还有一点便是我们的产品策略。小米专注打造高端、高质量产品,未来我们将继续专注高端领域的白家电,致力于打造高ASP的产品,这也将带动我们的整体收入提升。

华泰证券分析师Leping Huang:我想请问管理层关于2023年手机市场的看法。在简报中管理层提到上季度手机出货量是九年以来最差的三季度,我也很吃惊这个数字。翔总您作为手机市场的老兵或者说是非常有经验的管理者,您如何看待明年的市场?我们到底需要什么样的功能才能吸引消费者重新来买手机?还是说手机会像之前PC电脑一样已经达到了相对饱和的阶段,出货量已经趋于稳定了?在这样的市场情况下,小米的手机业务怎样实现利润的增长?

王翔:我认为这与全球市场总规模有很大关系。上季度全球智能手机市场出货量下降了近10%,上季度也因此成为过去九年来出货量最低的一个季度。实际上,中国市场出货量表现更糟,下降了11%。但我认为一切都会逐渐恢复正常。虽然由于全球宏观经济环境下行,不确定因素很多,如通货膨胀等,但我们会密切关注全球趋势变化。我们对市场复苏保持信心,也会继续按照战略投资中高端产品市场。同时,小米还会继续投资大众市场。总而言之,我们已经为复苏做好了充足准备。

另外,大家如果将一、二、三季度的数据做对比就会发现,虽然增长率不高,但小米在这三季度的出货量环比还是稳定增长的。

华泰证券分析师Leping Huang:确实,考虑到今年的宏观环境,今年的表现确实不太正常。结合您个人经验来看,您认为全球市场智能手机出货量的正常水平是什么?

王翔:至少要在现在的基础上恢复10%,再逐渐回到正常水平。目前不确定因素非常多,我们也无法判定具体的恢复时间点。我只能说目前下降的趋势已经逐渐趋于稳定了。

摩根大通分析师Gokul Hariharan:对于中国的智能手机市场来说,根据粗略计算,手机更换周期在4.5-5年,这与其他市场完全不同。能否请管理层谈一谈,您认为中国智能手机市场是否已经进入稳定状态?2023年中国智能手机市场是否会有复苏?还是说情况会与2022年类似?

林世伟:我们认为2023年情况可能会与今年类似。至于你提到的4.5-5年的数据,我们还需要进一步确认。但显然,从宏观角度来看,我们预期明年中国市场的情况变化不大。一是大家要考虑的目前中国二手智能手机市场的迅速发展,二是目前智能手机的寿命在不断延长。我最近看到的数据显示,中国智能手机的更新周期应该是2-3年而不是4.5-5年。但无论是哪组数据,我们对中国市场规模的估算还是会保持严谨、审慎的态度。

王翔:我看到的数据是2017年智能手机寿命在22个月左右,2022年智能手机更换周期则提升到27个月左右。

东方证券分析师Jian Kuai:我的问题有关零售渠道,也就是小米的线下渠道,在今年也是不断受到疫情影响,特别是在中国这边。如果说疫情在明年结束了,这对于小米的高端手机以及IoT产品会有怎样的正面影响?毕竟高端手机以及IoT产品可能在线下渠道会有更好的用户体验。

王翔:如果疫情结束的话,那么它所带来的影响将非常积极、正面。受疫情影响,目前我们有近2000家门店关闭。根据最新数据,小米一半的高端智能手机是在线下渠道出货的。目前我们共有约一万家线下门店。如果2023年疫情结束,智能手机市场将释放巨大增长潜力。

东方证券分析师Jian Kuai:这种恢复会体现在门店数量上吗?比如现在我们有一万家门店,如果疫情结束的话,公司是否计划增加门店数量?比如增加到1.2万家门店?或者增加20%的门店数量?

王翔:我们目前的重心在于优化门店效率而不是提高门店数量。我们会针对门店的地理覆盖范围进行优化。当然,相比我们的行业竞争对手,小米在中国的门店数量要少得多。但我们的关注重点一直都是如何优化门店效率,数量并不是我们的关注重心。