今天,分享一篇爱集微2022年Q3 175家半导体上市公司合计实现营收1825亿元人民币 同比增长8.1%,希望以下爱集微2022年Q3 175家半导体上市公司合计实现营收1825亿元人民币 同比增长8.1%的内容对您有用。

今年第三季度,全球半导体产业周期拐点已然成形。根据SIA最新统计,第三季度全球半导体销售额总计为1410亿美元,同比下降3.0%,环比今年二季度下降6.3%,其中9月单月销售额同比下滑,更是2020年初以来首次出现。

全球产业周期风云变幻,对大陆半导体产业循环又带来了怎样的影响?已全部亮相的A股半导体相关上市公司三季报,为我们提供了丰富的信息。

“数据画像”的三大启示

为了较全面、准确呈现三季度我国半导体产业变化情况,集微网此次共计筛选了175家A股半导体产业链上市公司财报,其中的数据,透露出三大关键信息。

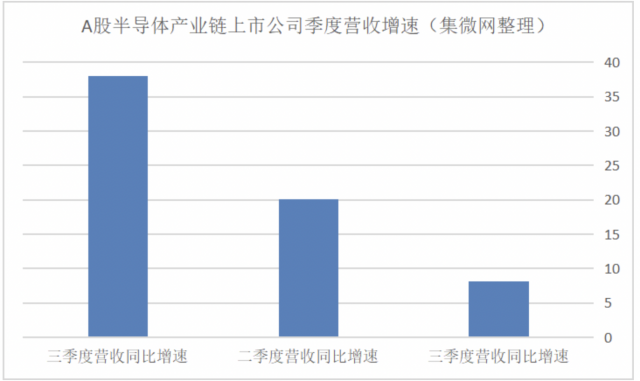

全行业营收增速拐点初现

数据显示,175家上市公司三季度合计实现营收1825亿元人民币,同比增长8.1%,这一同比增速,较今年一季度38.05%和二季度20.15%的表现,形成了较明显落差,而从环比数据看,三季度营收与今年二季度1813亿元的数据大体持平,在具有传统季节性因素加持的情况下已属罕见,而如果将部分近期新上市公司招股书中的二季度数据调入,则三季度入围企业总体营收甚至已经出现环比下滑。

与上半年半导体赛道“高歌猛进”的业绩表现相比,三季度本土企业数据,同样已勾勒出了周期拐点。

产业链上下游出现分化

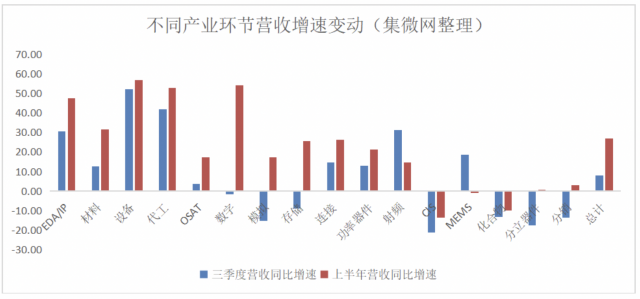

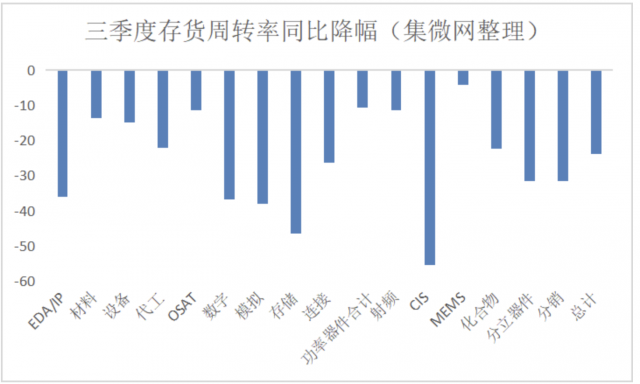

根据主营业务不同,集微网将175家半导体相关上市公司归入16个细分赛道,覆盖从EDA/IP、设备材料到元器件分销的产业链上下游主要环节,细分数据清晰呈现出产业链上今年发生的冷暖变化。

今年一季度,营收同比增速为负的还只是CISMEMS化合物三个环节上市公司,到了二季度,又有模拟、分立器件、分销这三大业态上市公司营收同比增速转负,热门产品大类、刚需基础元件和终端分销环节的新动向,也折射出整体市场环境的深刻变化,而在三季度财报中,数字、存储两个大品类,也加入到了上市公司营收同比转负的行列,总体呈现出业绩减速影响面扩大、影响程度加深的态势。

相比下游品牌原厂和分销环节,三季报中EDA/IP、材料、设备、代工、OSAT等上游产业环节表现出强劲许多的增长韧性,均维持了同比、环比增长表现,其中EDA/IP、设备、代工三大环节的季度营收同比增速仍达到30%以上。

运营效率面临挑战

今年1-9月,175家半导体相关上市公司共实现归母净利润670亿元人民币,较去年同期640亿元水平增长约4.8%,低于累积营收增速,而在今年上半年,一篮子公司实现归母净利润为470亿元,较去年同期增长约19%,净利润累积增速逐季下滑。

在盈利指标波动的同时,半导体上市公司存货、应收账款周转效率也有所下降,以存货为例,全部入围公司累积存货周转率三季度下降至4.19,较去年同期平均下降23%,存货周转率下降,意味着相关企业可能已面临库存去化压力。

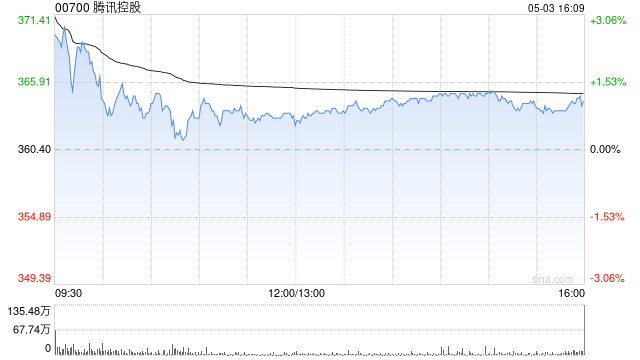

值得注意的是,二级市场对半导体产业链相关公司给出的估值,在下半年也出现耐人寻味的变化,集微网按照上市时间先后排列175家企业,对其上市首日估值按照更稳定的市销率(PS)指标进行移动平均,可以明显发现今年8月份后新上市企业估值逐步缩水,目前已处于2019年后最低水平。

修剪枝叶的时节

正如上文所述,半导体个股二级市场估值在下半年也发生剧烈变化,就像经营压力在产业链上自下而上传导,投融资循环“末梢”的波动,也不可避免对整个半导体赛道投资带来影响。

围绕这一问题,集微网对中科创星创始合伙人米磊先生进行了采访。

二级市场估值水位下降叠加主营业务市场周期变化,无疑对前期轮次估值过高的半导体初创企业和参与的投资机构提出了严峻考验,无论想要进一步推进融资上市,还是想要平稳退出,都需要顺应环境的变化。

米磊认为,对企业创始人而言,首先要做到业务聚焦,在冬天到来的时候,要做自己最擅长的事情,目前有部分创企可能依然过于乐观,产品线布局过多,这个时候要进行果断的取舍,“冬天要修剪一些枝叶,自己的骨干要突出,最擅长的事要做好,然后靠着自己的产品和技术,争取做到国内细分领域的前几名才有可能生存下去。”

除了业务上、产品上的聚焦,米磊还强调公司运营上同时要储备更多的“粮草”,应对未来可能的冬天。

而对于PE/VC投资机构而言,产业周期同样将开启优胜劣汰的进程,米磊认为,部分前期跟风、跨界的机构,可能将面临收缩与退出的挑战。

这位硬科技领域知名投资人还向集微网表示,前两年总体来看属于半导体投资高峰期,正如盛夏到秋天的季节交替,投融资热度变化也是正常规律,目前看,前期不少国产替代热门领域、环节“大家做的很多东西都已经投的差不多了”。

进入新的内外部发展阶段,米磊认为产业投资仍有不少可施展的方向,首先是前期产业发展中形成的老大难问题,特别是尚未解决的“卡脖子”技术仍然非常值得投入;其次,可能引发半导体产业突破式创新的下一代前沿技术,也是一个充满机会的方向。

梳理当下产业热点,从存内计算、量子计算等新计算架构、到Chiplet等全新工程方法,及至共封装光学等新技术,的确呈现出产业发展正酝酿“范式转移”的迹象。

在米磊看来,光芯片是下一代前沿技术的典型代表,他指出,包括硅光等很多新的芯片技术体系、产品形态还处在发展初期,光芯片领域国内外产业发育差距不像硅基集成电路这么大,所以可能将是中国产业界很大的机遇。

米磊还提到,中国现在是全球最大的人工智能应用市场,而人工智能也恰是光芯片最大的应用领域,因此中国完全有机会借助庞大的市场,使自己的光芯片产业链实现长足发展跃升。

在交流中,米磊也坦言光芯片领域我国同样存在设备、材料等上游环节前期积累不足的问题,事实上,这也是我国泛半导体产业界下一步迫切需要解决的共性问题。

中科创星此前已投资布局了不少半导体设备公司,亲身参与到了这一补短板进程中,在设备整机之外,米磊认为更上游的零部件同样是一个有价值的投资领域,他指出,零部件是一个复杂度高、周期长、比较分散的市场,“之前大家可能不太愿意投这一块”,但是随着半导体设备市场的繁荣,目前看一些零部件企业营收和利润增速已有不错的投资价值。

结语

三季度A股半导体上市公司的“数据画像”,已清晰勾勒出产业周期拐点整体面貌,也令人不能不心生“环球同此凉热”的感慨。

产业周期的变幻,亦同步开启了半导体赛道一二级市场投融资的新变局,挤出泡沫、出清无效、低效主体的进程已然开启,正如SIA总裁John Neuffer所展望的,下行周期终究只是半导体长期繁荣前景的一个小小插曲,在扶优汰劣的洗刷之后,中国半导体产业,也必将迎来更高质量的新一轮跨越。

自 爱集微