今天,分享一篇造车新势力四强研报①丨资格赛的后半段和变重的蔚来,希望以下造车新势力四强研报①丨资格赛的后半段和变重的蔚来的内容对您有用。

“智能电动汽车的竞争已经进入到资格赛的后期阶段,我们需要更出色的表现才能赢得参与决赛的资格。”

2023年的第一天,蔚来(NYSE:NIO)董事长兼CEO李斌发布了一封全员信,讲述了他对行业趋势的判断,也列举了蔚来的不足,包括交付量增速、供应商波动、软硬件质量问题等。

作为“换电”的主要推行者,蔚来从诞生之初就备受关注。

如今,面临竞争愈发激烈的市场,面临不断陷入的舆论风波,蔚来正在持续经受市场与消费者的审视。

“资格赛”的下半场

和过去几年相比,2022年对大多数车企来说,是不太理想的一年。

红星资本局统计了16家主流车企2022年销量情况,发现仅有比亚迪(002594.SZ)、哪吒汽车完成年度销量目标,而半数左右的车企完成度未达到85%。

站在“资格赛”的下半场,蔚来也不例外,2022年其销量目标完成度为81.66%。此外,长期亏损也是市场对蔚来的另一重要关注点。

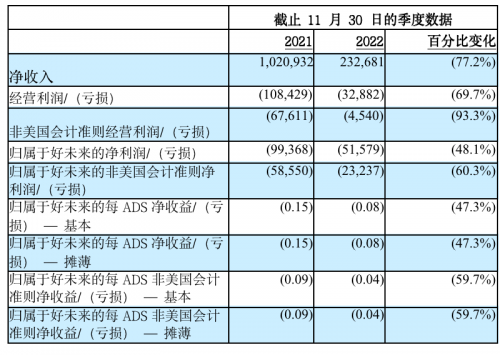

财报显示,2022年第三季度,蔚来实现营收130亿元,较上年同期增加32.6%。其中,来自汽车业务的营收达到119.33亿元,同比增加38.2%。

盈利情况来看,2022年第三季度,蔚来录得净亏损41.11亿元,同比放大392.1%;经调整后净亏损也高达32.58亿元,同比放大514.2%。这也是蔚来在美股上市以来,季度亏损的最高纪录。

如果把41.1亿元分摊到90天,蔚来平均每天亏损近4600万元;2022年第三季度蔚来一共卖了31607辆车,如果把41.1亿元分给31607辆车,蔚来平均每卖出一台车,就要亏损近13万元。销量、营收双增的局面,让蔚来陷入越卖越亏的怪圈。

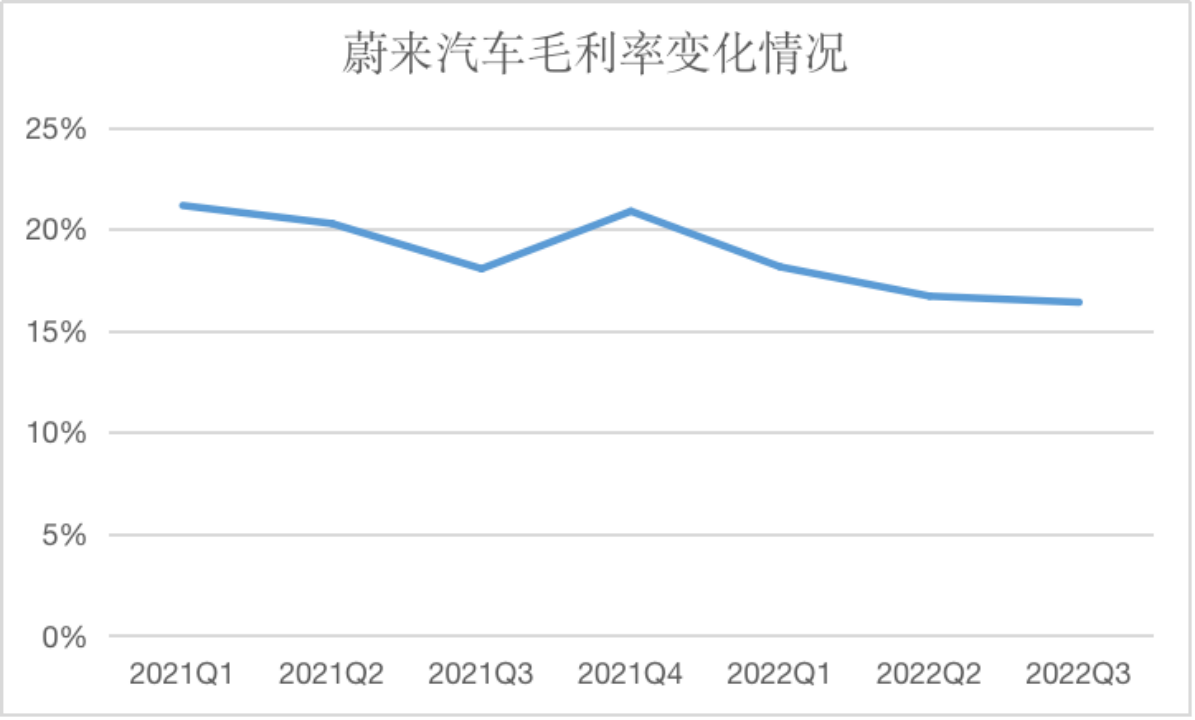

巨亏之下,也暴露出蔚来更多的财务问题,比如毛利率的直线下滑。

2022年第三季度,蔚来的车辆毛利率16.4%,而二季度毛利率为16.7%,上一年同期则为18%。

↑图据企业财报、红星资本局

↑图据企业财报、红星资本局对于毛利率的大幅下滑,蔚来认为原材料成本上涨是最大原因。李斌表示,毛利率之所以有所起伏,主要是由于电池、碳酸锂的价格创下新高,四季度预计也会受到影响。

这也意味着,2022年第四季度蔚来的毛利率水平将变化不大。

除此以外,蔚来行政、销售等各项费用在三季度也都全面上涨。财报显示,蔚来2022年三季报销售、一般及行政费用为27.125亿元,较2021年第三季度增长48.6%、较2022年第二季度增长18.8%。

蔚来表示这主要由于与销售及一般公司职能相关的人员成本增加、销售及服务网络扩展相关的费用增加,以及市场及推广活动增加。

此外,值得注意的是,众说周知蔚来“野心”不小,在芯片、电池、手机等领域都有布局。企业在品牌建设、营销推广等方面还需要持续花钱,同时还需要在芯片、电池、手机业务上不断投入,这是否会让企业距离实现盈利越来越远,也是市场讨论的焦点。

二级市场来看,2022年以来蔚来在美股呈“跌跌不休”态势,截至2023年1日17日收盘,蔚来美股市值193.67亿美元,相比峰值缩水约80%。

变重的蔚来

近年来,蔚来整体布局十分迅速,先后涉足汽车芯片、电池、手机等高附加值领域。

在2022年第三季度电话会上,李斌表示:“蔚来汽车明年将保持芯片、电池及手机领域的研发投入,预计每个季度的研发费用约30亿元,长期看25%-30%的毛利率不是问题。”

大力布局众多业务,也引来了市场讨论。

首先,芯片方面,据《晚点LatePost》2022年10月消息,蔚来已组建近300人芯片团队,同时研发自动驾驶芯片和激光雷达芯片。

蔚来主攻的是自动驾驶芯片,在2021年1月的NIO Day上,李斌曾说,“做自动驾驶芯片不像通用芯片那么难,我们会保持自己的核心竞争力。”

↑2023年1月7日,上海,蔚来汽车创新中心。图据视觉中国

↑2023年1月7日,上海,蔚来汽车创新中心。图据视觉中国但公开资料显示,目前最先进的英伟达Orin芯片研发工作耗时四年,投资达数十亿美元,结合了芯片行业最领先的科技和汽车行业严苛的车规级标准,可见难度并不小。

在整个汽车行业,目前只有特斯拉(TSLA.US)以车企的身份成功研发了自动驾驶芯片,车企想要研发自动驾驶芯片,或许并非易事。

其次,2022年,蔚来在电池方面可以说是动作频频。

2022年5月,蔚来被曝出投资2.185亿元在上海新建研发项目,从事锂离子电芯和电池包研发的31个研发实验室等;6月,李斌透露蔚来拥有超400人的电池相关团队,正建立与增强电池体系化研发和工业化能力;随后,蔚来又成立蔚来电池科技(安徽)有限公司,注册资本高达20亿元。

除了自研,蔚来还投资动力电池产业上游。2022年9月,蔚来全资子公司与澳大利亚矿产勘探和开发公司绿翼资源达成战略融资交易,后者将参与锂矿开发。

对此,市场普遍认为,基于整车厂跨行做电池难度大、时间周期也很长,蔚来此举仍存在较多不确定性。

为什么蔚来要自研芯片与电池,按照李斌的说法:“蔚来要在2024年全年盈利,并在10万元左右的大众市场把单车毛利做到20%以上,必须自己做电池和芯片,否则一点机会没有。”

李斌还粗略测算,目前电池占整车成本近40%。电池厂商如果自己有20%的毛利,蔚来自己造这部分,就能多出8%的毛利(40%*20%),再加上自研芯片就能多出10%的毛利。如果正常车的毛利是10%,再加多出来的10%,就能到20%。

但这个说法同时也有些“矛盾”,尽管自造电池、芯片能提升企业利润;但成果未知且不能立竿见影,目前对于芯片和电池的大量投入,反而会拉低企业目前的毛利率水平。

此外,据多家媒体报道,蔚来手机将于2023年上半年发布,并对标苹果iPhone。

之所以选择造手机,原因也很简单,蔚来想要通过智能手机打造智能汽车生态。

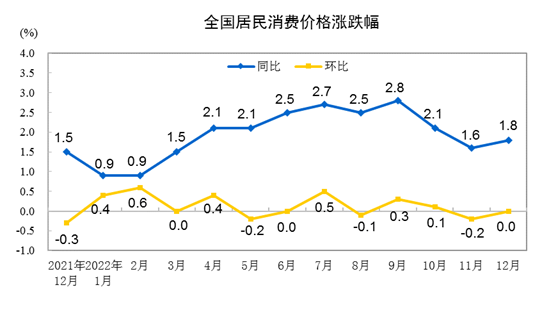

不过,当下智能手机赛道已经处于红海市场,存量市场的竞争对于跨界的蔚来势必充满挑战。根据IDC数据,2022年三季度中国智能手机出货量7113万台,同比下降11.9%。在份额排名前五的手机厂商中,只有苹果出货量逆势上涨2.5%,其余品牌全部出现同比下滑。

若蔚来的智能手机只为更好服务于蔚来的汽车用户,以目前蔚来汽车的销量来看,智能手机业务也很难撑起这个市场。

芯片、电池与手机业务,让蔚来的投入不断增大。目前蔚来正处于持续亏损之中,持续巨额投入多领域,有可能让企业从“正向循环”走向“恶性循环”,这便是市场担忧的核心点。

↑2023年1月6日,广州车展上的蔚来汽车NIO展台。图据视觉中国

↑2023年1月6日,广州车展上的蔚来汽车NIO展台。图据视觉中国全价位的车系

会让蔚来拿到“决赛”门票吗?

回到产品本身,从蔚来产品矩阵来看,目前车型已覆盖中型轿车、中大型轿车、中型SUV、中型跨界轿跑SUV和中大型SUV等。

企业目前主打高端定位的车辆,产品的售价也偏高,普遍定价在30万以上。根据蔚来提供的官方数据,2022年10月,蔚来平均成交价达46.6万元。

不过高端汽车的市场占有率有限,目前国内大部分消费者的购车预算在10-30万之间。为了获取30万以下这部分主流购车群体,占据更大市场,蔚来也开始“向下”兼容。

在2021年第二季度财报电话会上,李斌就曾表示:蔚来将要加快进入大众化市场的节奏,定位更低的全新子品牌也即将推出。

随后在2022年第一季度财报电话会上,李斌宣布:“阿尔卑斯”的定价区间是20万元到30万元之间,2024年量产。除此之外,还有10-20万元的产品,传闻是“萤火虫”,不过主要面向海外市场。

不仅是30万元以下的汽车市场,蔚来同样也在向百万级豪车发起进攻。

据媒体爆料,蔚来百万级豪车首款车型对标“迈巴赫S级”,这一消息还得到了蔚来内部人士的确认。如果研发进度顺利,该车型最早将在2024年上市发布并在全球开启销售。

从10万到百万,蔚来可谓是野心勃勃。

不过,不管是向上还是向下,每一个价位带其实都布满了实力强劲的竞争对手,因此蔚来的挑战并不算小,最后的成绩也有待市场验证。

小结

一边是自研芯片、电池与手机,一边是在下沉和高端市场上加速推出新车,蔚来想做的是覆盖更广的消费者,形成规模效应,以提高企业的盈利能力。

不过亏损之下,蔚来的战线较长,也可能让蔚来的“成与失”不断被放大。因此,蔚来的每一步都需要更谨慎。

红星新闻记者 刘谧

编辑 余冬梅 肖子琦