原标题:首只FOF参公大集合首秀,国君资管君得益FOF首日募资超33亿,排名全市场第六,李少君详解投资理念 来源:财联社

刚刚获得公募业务资格批复的国泰君安资管,二次吸引行业关注。财联社记者获悉,于今日(1月11日)发售的国泰君安资管君得益三个月(FOF),首日募集资金超过33亿元。仅第一天的销量,就晋级市场所有公募FOF基金首发总规模前6名。

根据wind数据,目前全市场FOF发行总份额最高的是兴全安泰稳健养老一年持有,发行份额56.58亿份。当完成募集后,“君得益”的发行总份额预计仍将继续增加,排名更进一步。

据悉,国泰君安资管将采用三重Alpha策略,增强FOF超额收益。“我们更愿意相信Alpha,希望这只产品的投资收益更多的来自于Alpha,投资表现更加稳定、持续性更强;我们更愿意相信体系的力量,希望这只产品更加的依赖国泰君安资管强大、科学、完善的投研体系,而作为投资经理也只是这个体系和框架中的一枚螺丝钉。”国泰君安资管投资研究院院长、组合投资部总经理、君得益投资经理李少君表示。

首只FOF型参公大集合首日募集33亿

国泰君安资管的 “君得益”产品,是业内首只FOF型参公大集合。据悉,于今日(1月11日)开始发售的国泰君安资管君得益三个月(FOF),首日募集资金33亿元,第一天的销量,就已经晋级市场上144只公募FOF基金首发总规模的第6名。

国泰君安资管再一次向市场证明,其募集能力不容小觑。2019年9月,国泰君安资管旗下第一只权益参公大集合——君得明混合型资管计划完成公募化改造,该只基金首日募集规模达122亿元,实现了整个券商资管参公大集合的“开门红”。此次首只FOF型参公大集合的热卖,再次引领了券商资管的公募化转型。

君得益“首秀”的背后,展现的是国泰君安集团强大的综合实力与国泰君安资管深厚的投研积淀。这在君得益产品的豪华阵容上可见一斑,由国泰君安资管投资研究院院长、组合投资部总经理李少君挂帅,负责搭建自上而下的宏观配置和投资框架;FOF团队资深经理高琛提供自下而上基金精准配置。

根据公开资料,李少君原为国泰君安证券研究所副所长,全球首席策略分析师、总量团队负责人,兼具全球视野和总量思维;高琛在公募基金评价领域拥有10年的丰富积累,具备全方位的择基视角和能力。

截至目前,国泰君安资管已经完成了5个公募化改造产品,包括君得诚混合、君得鑫2年期混合、君得明混合、君得盛债券、君得益(FOF)。从大集合公募化改造的数量和募集成绩来看,国泰君安资管都在券商资管中排名靠前。

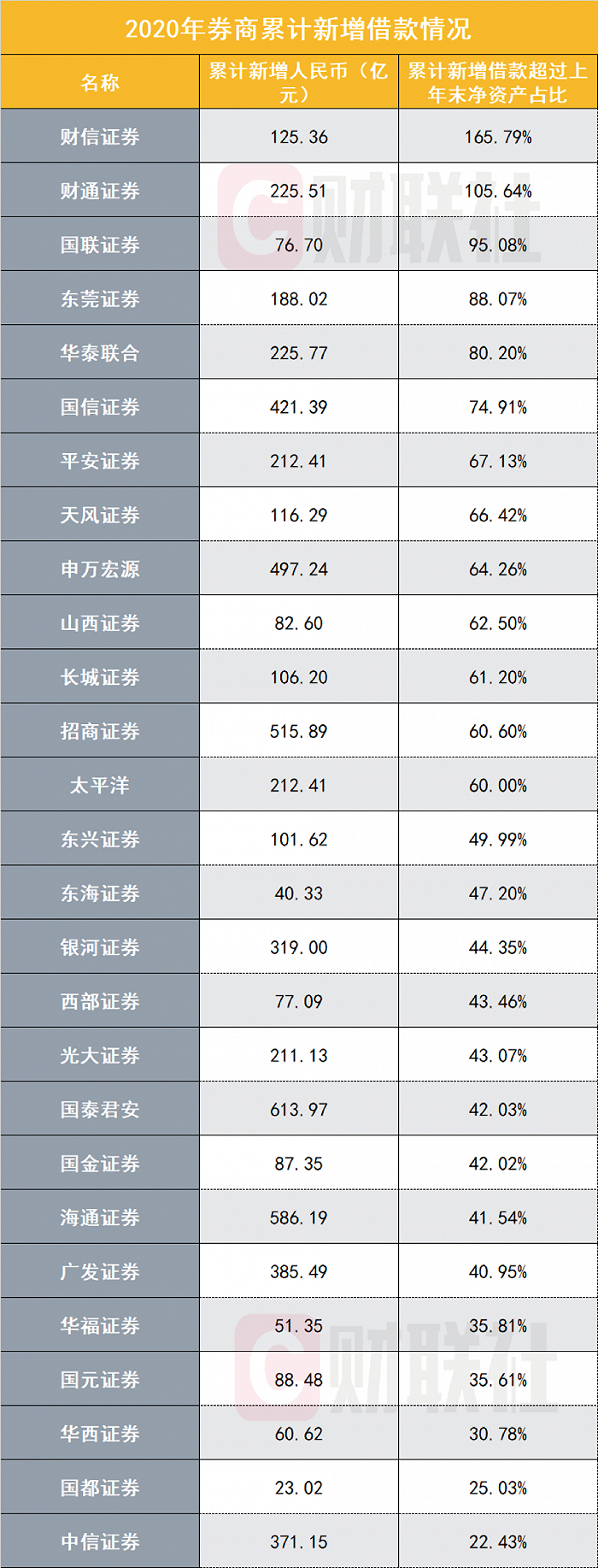

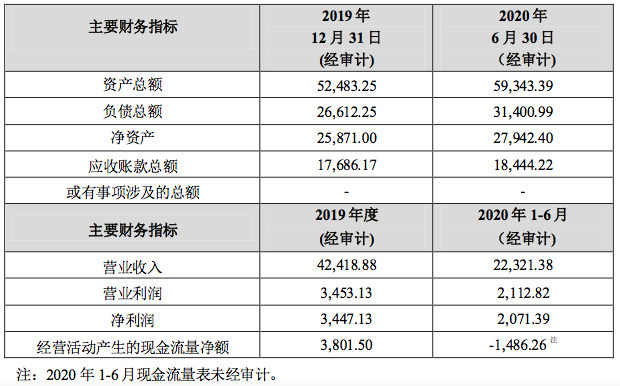

根据中基协最新统计数据,截至2020年三季度,国泰君安资管月均规模为5722亿元,位居行业第三位;主动管理资产月均规模为3586亿元,仅次于中信证券,位居行业第二位。根据国泰君安证券今年披露的半年报,国泰君安资管的主动管理规模占比已升至62.8%。

“三重Alpha策略”增强超额收益

根据君得益投资经理李少君的介绍,这只产品从设计到投资策略,都基于国泰君安资管的配置、选择、基金筛选体系和模型,均源于全球最前沿的投资理念、方法和体系,希望能够给投资者带来最优秀的长期回报和投资体验。

李少君解释道,国泰君安资管将采用三重Alpha策略,增强FOF超额收益。

其一,是专注于基金获取Alpha的能力,是帮助投资者选基金,解决不知道基金怎么选、基金业绩能不能持续、在什么环境下可以贡献回报的问题。对于这个Alpha实际上是对我们的基金评价体系有信心,对“懂”基金产品、基金管理人有信心。

其二,是战术调整增强收益,即风格/行业选择Alpha。是帮助投资者判断风格/行业问题,将市场状态与最擅长这类状态的基金经理相匹配,争取让投资人不要在风格/行业发生大的切换时掉队或者遭遇不必要的损失。对于这个Alpha,我们是有一套AI定量模型并辅以主动研究判断来予以实现的。

其三,是战略配置问题,即资产配置Alpha。这个依赖于我们的大周期模型,力争对系统性市场风险进行管理,通过调整持仓和股债配比来进行。

李少君被一些市场观点称为“最懂基金管理人的基金管理人”。对于如何选择优秀的基金经理,李少君表示,“基金经理所管理的产品受管理理念的引领,而管理理念又夹杂了公司的投资框架和要求。从基金管理人的角度,我主要关注这几处:第一,了解基金经理的投资框架,这是他价值观的体现,数据上很难看出来;第二,橘生淮南则为橘,生于淮北则为枳,即,要了解基金经理的目标是什么,了解公司的考核指标和大环境是什么;第三,了解基金经理的投资稳定性,这很难通过数据界定,需要长期的沟通和交流。”

针对当前市场,李少君表示,近三年市场表现出了头部牛、科技牛的特征。众多偏股型基金收获了很高的回报,但是随着市场环境的变化,选股难度明显加大,波动也很有可能放大,2021年“能力”很可能会比“运气”重要得多,建议投资者更需要优中选优,对于个股如此,对于基金也是如此,才能够让投资者确保胜果、再上一层楼。“国泰君安资管君得益”将重点配置选股能力强、超额Alpha稳定的基金。作为曾经的顶尖卖方,李少君也会非常强调自上而下的资产配置能力。“从全球发达市场的数据来看,90%左右的回报源于资产配置过程。”

作为FOF产品“君得益”的投资经理,高琛表示,“FOF相比于基金投顾最大的区别有三点:负责、标准化与体系化。当购买FOF的时候,投资者与投资经理建立了一种信托关系,投资经理会为这只产品负责,这就是和投顾最大的不同。此外,投顾没有把服务产品化,但FOF是一个完善的、标准化的产品体系,我们的三重Alpha投资体系为产品保驾护航。”