原标题:信用上链,你的数据如何价值最大化?

近日,北京市人民政府印发《关于加快推进北京市社会信用体系建设构建以信用为基础的新型监管机制三年行动计划(2020-2022年)》的通知。

通知强调,探索和推动区块链技术在信用领域的规模化应用,构建社会信用区块链体系,形成以数据定义信用的管理与技术体系,充分发挥信用信息记录数据在分级分类监管规则中的应用。探讨利用智能合约机制,实现敏感数据“可用不可见”,失去信用数据有序流动和运转。

以数据定义信用,数据是关键。区块链技术的去中心化、不可篡改等特性将重构信用数据。那么,区块链将如何赋能信用行业?未来发展趋势又将怎样?就此,《链新》采访了数位行业学者。

个人信息保护成为重点

“我国信用行业从21世纪第二个十年开始起步发展,十年来,取得了长足进步,但也有一些不足。”北大区块链俱乐部秘书长、比特蓝鲸创始人陈雷向《链新》表示,中国信用行业在运行机制上过度中心化,主要以政府大家长制为中心,功能执行集中在国家公共信用信息中心,部分企业作为技术第三方参与。

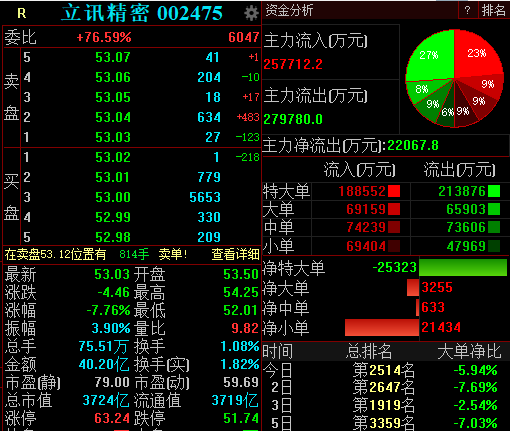

在我国征信行业,一直以来就是由国资背景企业占主导地位。虽然近年来尝试推进征信体系市场化建设,但是在个人征信领域的进展相当缓慢。目前,国内具备个人征信牌照的机构仅有两家,分别是中国人民银行征信中心(央行征信)和百行征信有限公司。2018年2月,百行征信获得第一张市场化个人征信牌照。至今,第二张市场化的个人征信牌照还尚未落地。

“信用行业一直以来没有解决好匿名与隐私的问题。如何做到既充分及时采调更新信息,同时又不过分取用数据保护用户隐私,这也是一个显著的问题。”陈雷向《链新》表示。

事实上,大量科技金融公司正在利用各种各样的用户个人数据进行风控。比如,蚂蚁金服通过包装芝麻信用分,以分数越高可以做的事情越多来让用户主动贡献自己越来越多的个人信息。从最初的收货地址、淘宝交易记录、手机充值记录,到信用卡还款记录、打车记录、水电煤气缴费记录,再到后来的各种记账本、汽车违章处理、证件夹、好友关系链。通过这些信息,蚂蚁金服可以完整的勾勒出一个人,蕴含着巨大的商业价值。

但是这些个人信用数据往往被平台利用,甚至出卖给第三方,而相应利益却跟用户毫无关系。类似的报道屡见不鲜。

“信用数据不同于其他行业数据,所属用户是最为重要的数据标签,涉及到企业和个人的切身利益,因而无法通过传统数据交易平台进行共享交换,导致正规市场化采集信用数据渠道极其有限。”佰链荟创始人、中国区块链应用研究中心研究员辛泓睿向《链新》表示,传统信用机构在采集数据上耗费了大量成本,导致用于数据分析及信用产品研发的资金比例缩水,信用机构无法过多关注信用产品的质量,继而影响了信用机构的水平与信誉。

1月11日,人民银行公布《征信业务管理办法(征求意见稿)》。《办法》对信用信息范围、采集、整理、保存、加工、提供、使用、安全、跨境流动和业务监督管理进行了规定,清晰界定了信用信息,并强调要加强个人和企业信息主体权益保护,保障信息安全。依据《办法》,以信用评分方式对外提供服务的企业被纳入规制范围,个人信息保护成为重点,这意味着头部互联网平台遭受新的监管,滥用数据的无资质企业迎来重击。

区块链如何赋能

抹链科技高级研究员周新健向《链新》表示,信息不通畅、信息不安全是目前信用行业主要存在的两个问题,使用区块链技术都能得到一定程度的解决。在信息不通畅问题方面,区块链技术的共识机制和激励机制可以有效解决信息共享问题,可以通过分享信息进行挖矿的方式激励使用者进行信息共享。在信息安全方面,由于区块链系统的去中心化特征,以及时间戳的功能,使得信息的篡改都会留痕。另外,若使用去中心化存储的模式,信息不会因为受到地震、火灾等不可抗逆因素而被毁坏。

陈雷认为,针对信用行业存在的短板,除了充分利用区块链技术特性,在隐私保护、数据自动化上链、信用预警与智能指令集等方面探索更高效、更智能的下一代信用网络基础设施。区块链技术还能够在两大场景发挥作用:

一是应用于信息采集/登记领域的组织机构区块链平台,除自动收录政府公信力信息(如信用中国等),也允许所有第三方和主体本身进行信息登记,通过类似联盟链的用户端口设计,通过行业协会商会等第三方组织,接纳数千万市场主体的各类信息,特别是将市场经营中的非强制采集、非政府采集信息收集起来。

二是探索通过区块链数据账本积累,尝试在一定领域打造人人参、人人共享的公信力平台,比如中国某些地级市、县级政府,正在试验性部署数字城市,将公民信息全部上链,打造数字化智能化的协作共生社会。

从区块链赋能征信的可行性角度分析,区块链能帮助个人确立自身的数据主权,生成自己的信用资产。这是个人信用生产的基础,也是将来重要资产来源及保障。现在,用户数据的所有权被掌握在各大互联网公司手中,个人难以充分发挥其价值。

受益于密码学的诸多成熟技术,个人数据未来可以完全存储在区块链上,并进行安全交易,成为每个人产权清晰的信用资源。不止于此,区块链还在人与人之间公开透明地收集和共享数据。这样,就可以将散落在私有部门及公共部门的“全部”个人数据充分地聚合起来,取之于用户而用之于用户,促进数据的开放共享与社会的互联互通。

在企业层面,北京大学光华管理学院金融学和会计学教授刘晓蕾认为,数据经济时代,依靠区块链的技术,企业融资也将从主体信用向资产信用、交易信用方式转变。在以往传统金融模式下,融资依赖主体信用,金融机构通过审查企业的资质、规模等条件来发放贷款,所以很多小微企业贷不到款。区块链对于资产信用有强大的助力作用。以前无法实现的资产信用融资,在区块链去中心化信用机制下,都可以成为现实。

区块链+信用的未来前景

诚然,区块链在政务诚信、商务诚信、公益诚信、司法公信等领域都有落地的先天技术性优势。但是,区块链技术并不能解决上链前数据真实性的问题,这还有赖于人工智能、物联网等技术的进一步发展。

“长期来看,上链数据真实性问题是区块链技术发展的一个重要难点,我个人偏向于全流程自动化这个方向。”陈雷认为,一般所说的政务区块链都是用联盟链技术,即审核准入制的多节点分部署数据库网络,技术上只会存在隐私问题,不会存在匿名性问题。同样,因为有联盟链的先天准入设计,所以上链数据真实性问题,目前可以通过负面清单与事后审查等机制予以制约。

陈雷认为,区块链技术还在发展过程中,和中心化数据平台/解决方案相比,性能是短板,这个问题可以通过高可靠性主链加高吞吐侧链或下一代分片区块技术予以解决,简单说就是主链只负责身份信任审核,通过类似于市场负面清单的模式,检查标签值,不进行全部数据拆包核验与吞吐。

“区块链技术的匿名性问题有利有弊,好处在于匿名特征更有利于保护用户隐私,缺点也很明显,主要是难于监管,这个问题可以由监管部门牵头做好KYC用户管理。在性能方面,工作量证明机制确实会造成大量的能源耗费,当然,目前也有了很多其他共识机制,比如说权益证明机制POS以及适用于联盟链的权威证明机制POA,这些替代机制可以很好地解决效能问题。”周新健表示。

“总体来说,信用部门在现有机制体制内,利用联盟链的系统特性,不更改原则性和基础性环节逻辑,是可以做到应用区块链技术同时不涉及太多监管改革挑战,对包括政府部门在内的公共服务机构也应该有信用采集、评级和公式,目前本质上还依赖于强中心化机构。但我们放眼长远,真正自动、高效、可靠的信用网络,一定是弱监管甚至去监管的,这应当是下一代区块链网络要解决的问题,现在言之尚早。”陈雷表示。