原标题:上广深多地银行收紧房贷业务:有的“一笔都不让放”

图源:摄图网

图源:摄图网编者按:本文来自微信公众号棱镜(ID: lengjing_qqfinance),作者纯子 郭菲菲,创业邦经授权转载。

“一季度业绩看半年。”每年1月份都是银行谋求存贷款“开门红”的关键时点。在经历了去年疫情之后,2021年的“开门红”更是被银行寄予厚望。然而,受央行房地产贷款集中度管理政策的影响,近期多家银行开始对个人房贷业务进行限额,银行贷款端“开门红”遭遇“哑火”。

1月26日,作者从北上广深多家银行个贷经理、房产中介处了解到,近期除北京之外,广州、深圳、上海均出现了房贷明显收紧,甚至暂停受理业务的情况。

“基本上一笔都不让放。”有银行个贷经理直接对作者称。

四大行给中介打招呼:暂缓接单

“今年1月份个人按揭房贷的收紧情况堪比往年12月份。”一位上海头部中介机构负责人表示。一般而言,年底是银行房贷额度最为紧张的时候,因此不少单子会顺延到1月份额度充足的时候再审批。

据该负责人介绍,因为房贷额度紧张,目前建行、工行、兴业、招行等银行都和该机构打过招呼,暂缓接单,至于何时能放松也无法告知。

因为房贷限额,上海白领袁玥(化名)的购房流程也受到了影响。尽管已经网签过户,但银行放款仍遥遥无期。1月21日上海出台了最新的楼市调控政策,她担心自己会成为被精准打击的对象。

2020年11月袁玥靠着“假离婚”净身出户拿到了房票,她在上海虹口区购置了一处1990年代的“老破小”。由于银行政策收紧,袁玥的房贷预计要延迟到今年4月份才能放款,为避免夜长梦多,她最近找了银行的关系,预计可以插队提前到3月份放款。

一位熟悉上海房贷政策的市场人士表示,按照以往正常节奏,1-2周银行审批过后,7天后审税,2周左右放款,整个周期在1-2个月左右。最近上海楼市调控新政出来之后,银行在严查首付,有无消费贷、经营贷违规进入楼市,所以现在审批时间加倍,银行也会直接告知客户放款没有时间表,整个交易周期被拉长,楼市成交节奏自然也会放缓。

招行深圳分行的一名个贷经理也告诉作者,他们行已经快没额度了,以后的房贷额度也会减少。“快没活干了。”他开始焦虑自己的未来。

深圳、上海,正是此前楼市最为火热的两个城市。

不过,与上海、深圳额度收紧相比,广州的房贷政策更为严格。建行广州分行的一名个贷部人士对作者表示,今年1月份监管部门对广州各家银行进行窗口指导,对房贷额度进行管控,有的银行已经暂停受理房贷业务,建行还在受理,审批也正常,但放款时间不确定,“基本上一笔都不让放”。

他告诉作者,他们也只能等监管部门的通知,不定期放开,按申贷的先后顺序放款。他还建议作者去其他银行问问,“四大行应该都差不多”。

据南方日报报道,1月23日,广州各家银行接到监管部门窗口指导要求:新增个人住房贷款占比不能超过12.6%;各银行每个月新增个人住房贷款额度不能超过2020年10月、11月、12月三个月的平均放款额度。

随后,作者又以申请房贷的名义,咨询了工行广州某支行个贷部经理,得到的答复是目前还有额度,但说不好接下来的政策会如何变化。

“想贷的话要尽快。“他建议称。

与上广深房贷额度吃紧截然不同的是,北京的房贷业务正常运行。“放款速度非常快“,一位北京头部房产中介机构的业务员告诉作者,纯商业贷款2-3个工作日批贷,过完户,送房本去银行5个工作日内放款。“近三个月来都是这样的节奏。”他说。

“两条红线”限制,多家银行房贷超标

多家银行在新年初始就收紧房贷额度,与央行近期发布的房地产贷款集中度管理制度有关。

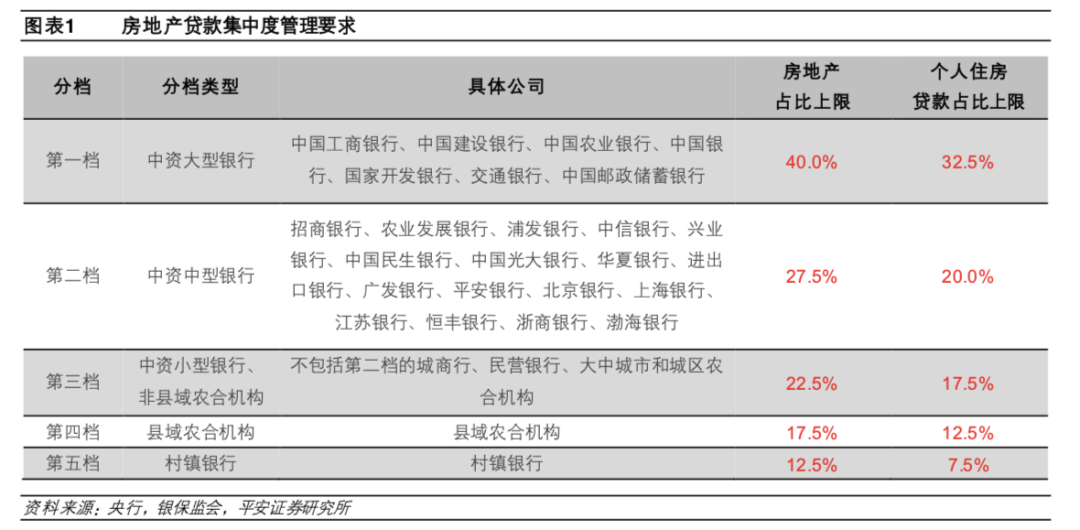

2020年12月31日,央行联合银保监会发布《关于建立银行业金融机构房地产贷款集中 度管理制度的通知》(下称“《通知》”) ,根据银行业金融机构的资产规模、机构类型等因素,分五档设置房地产贷款余额占比和个人住房贷款余额占比两个上限,并对超过上限的机构设置2年或4年的过渡期。

这也是监管首次公开对房地产贷款的余额提出量化的集中度管理要求,被外界称为房贷的“两条红线”。以第一档的中资大型银行为例,其房地产贷款的占比上限为40%,个人住房贷款占比上限为32.5%。

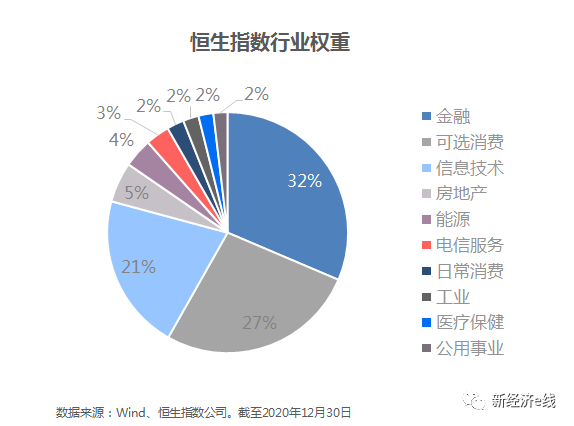

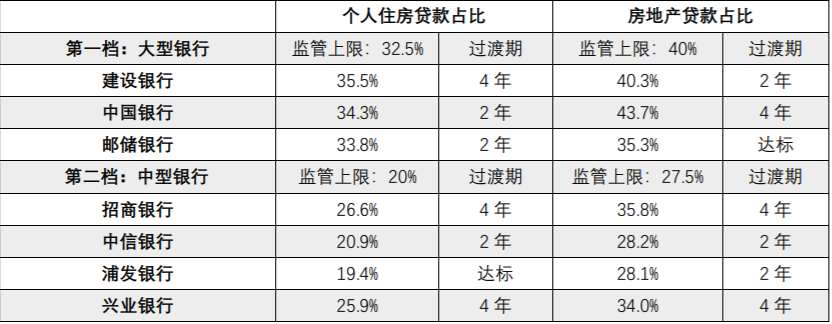

光大证券研究所采用母行口径贷款余额来近似替代央行公式中的分母,测算出2020年上半年各家银行房地产贷款占比和个人住房贷款占比。该测算得出第一档中资大型银行中,建行、中行和邮储三家银行超标;第二档中资中型银行中,招行、中信、浦发、兴业四家银行超标。其中招行和兴业银行两家超标幅度较大,均在4年过渡期之内。

大中型银行房贷占比超标情况数据来源:光大证券研究所

值得一提的是,包括光大证券、财信证券在内的多家券商研报提到,2020 年下半年银行发放按揭贷款规模较上半年更大,房地产贷款占比明显提升,因此超上限银行名单可能还会增加。

光大证券研究所认为,2021年总体信用环境偏紧,预计新增人民币贷款规模在19-19.5万亿元,在贷款需求旺盛、供给相对受控的环境下,该政策是为了防止过多金融资源流向房地产领域,引导信贷资源重点支持制造业、科技等重点领域及小微、三农等薄弱环节融资。

一家国有大行上海某二级分行行长告诉作者,早在去年下半年,行里就已经传达了房地产贷款占比不得超过40%这一要求,并开始逐步收紧房贷,“房贷肯定会进一步收紧”。

个人按揭贷款因其低不良率和低资本消耗,长期被视为银行零售贷款中的一项优质业务,如今面临约束之下,银行或将发力重点转向消费贷款、信用卡等其他非按揭零售业务上。

安信证券研报提到,在此政策影响下,银行更多零售信贷资源有望在信用卡、个人消费信贷、个人经营性贷款之间均匀分布,支持居民消费与小微主体的经营,这也对银行挑选优质客户、风控水平提出了更高的要求。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系[email protected]。