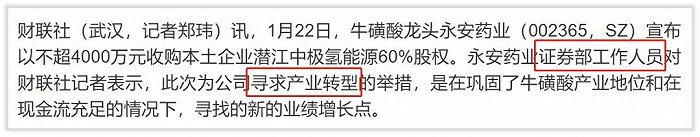

原标题:最严信贷“隔离”令:房贷集管,余者不得“串门”房地产 来源:证券日报

上海市和北京市相继出台的楼市调控举措让“躁动”的房地产市场逐渐归于平静,其中关于信用贷、消费贷、经营贷与房地产市场严格进行“隔离”的要求,则让“炒房者”心灰意冷。

2021年1月21日,上海市八部门联合发布《关于促进本市房地产市场平稳健康发展的意见》。市场将之称为上海楼市“121新政”。

除去因地制宜的措施,“121新政”引起全国房地产市场注意的是第五条“严格执行差别化住房信贷政策”。该条款包含三层意思:一是实施好房地产贷款集中管理(房贷集管),严控个人住房贷款投放节奏和增速,防止突击房贷;二是加强审贷管理,对购房人收复资金来源、债务收入比加大核查力度;三是严防信用贷、消费贷、经营贷等资金违规流入房地产市场。

信用贷款是指以借款人的信誉发放的贷款,不需要提供担保。央行副行长陈雨露介绍,2020年银行业累计发放普惠小微信用贷款3.9万亿元,同比增加1.6万亿元。

个人消费信贷是指银行或其他金融机构采取信用、抵押、质押担保或保证方式向个人消费者发放的贷款。央行公布的最新数据显示,截至2020年末,住户消费性贷款余额49.57万亿元,同比增长12.7%,增速比上年末低3.6个百分点,全年增加5.59万亿元,同比少增5717亿元。

经营贷款是以中小企业主或个体工商户为服务对象的融资产品,满足企业或个体户的经营需要。央行统计数据显示,截至2020年末,本外币住户经营性贷款余额13.62万亿元,同比增长20%,环比增长7.5个百分点,全年同比多增1万亿元。

这种量级的信用贷、消费贷和经营贷,如何确保它们的精准投向呢?“121新政”第五条前面两部分属于商业银行的执行范畴,自有监管部门予以监督。但第三部分在以往则常常被打“擦边球”,需要采取更严格措施才能将其纳入正常轨道。

在楼市调控层面,北京来得更直接。1月30日《北京银保监局严查个人信贷资金违规流入房地产市场》的新闻通报直接挂在其官网首页,直指房贷“乱象”:部分购房者为填补房屋交易资金缺口或进行套利,挪用消费贷、经营贷资金作为购房款或‘过桥’资金;部分非法中介参与其中牟利,为违规行为推波助澜……

引起笔者注意的是,北京银保监局开列了信用贷、消费贷、经营贷等与房地产市场进行“隔离”的具体措施:运用大数据技术主动出击,结合非现场监测数据,综合采取窗口指导、现场检查等多种措施督导信贷业务规范发展,持续开展房地产业务专项检查:针对检查发现的个人信贷资金违规流入房地产领域等问题,严格执行机构与人“双罚”制度。

现在有了上海市和北京市做表率,其他城市在信贷“隔离”房地产市场方面就有了标杆:向京沪看齐。

今年央行工作会议提出的重点工作就包含落实房地产长效机制,实施好房地产金融审慎管理制度,完善金融支持住房租赁政策体系。

什么是“房地产金融审慎管理制度”呢?笔者的理解是归结为一句话:建立并实施好房地产贷款集中度管理制度,其他信贷“大军”,各就各位,各司其职,不得“串门”房地产,违者“双罚”。