来源:第一财经

本文字数:1750,阅读时长大约3分钟

导读:销售机构准入条件是造成私募机构市场分化的原因之一。

作者 | 第一财经徐宇

“银行和我们合作时太过于强势,很多时候我都觉得,我们能分得多少利润,完全看银行们的心情。”一个位于北京地区阳光私募经理对第一财经愤愤不平地表示。

某深圳地区中小型私募基金渠道端负责人表达了同样的看法,目前私募证券市场二八分化现象严重,在投研实力、渠道建设、品牌意识等方面,头部与非头部私募差异明显。伴随资管新规施行、监管“扶优限劣”、销售渠道提升准入门槛,中小私募处境将更为艰难,尾部机构面临加速淘汰风险。

在她看来,银行对于中小私募苛刻的准入条件,是造成市场分化严重的重要原因之一。

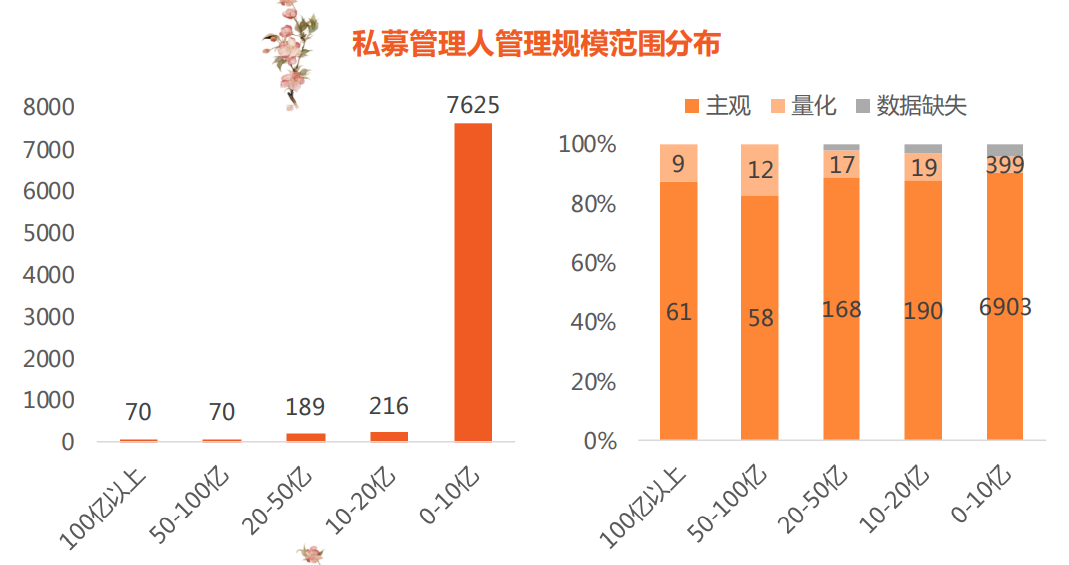

平安私募基金年度报告显示,截至2020年末,数据可查的私募管理人共8170家,其中管理规模100亿以上私募仅70家,占比0.86%;管理规模10亿以上私募合计545家,占比仅为6.67%。私募行业马太效应明显,少部分私募掌握了行业大部分的管理规模。

私募机构二八分化无疑是客观事实。但是造成这一现象的原因绝不仅仅是渠道准入条件这一点,大型私募可追溯业绩时间长,内部管理更规范,投研能力更强,容易得到机构投资者的信赖,这些都是大型私募机构相对于小型私募机构的优势。

规模并非唯一考量标准

“像中信银行、招商银行这种大型银行,它们一个营业部就能给我们产品带来2个亿的量,不服不行。”上述私募基金渠道端负责人对第一财经说道。

她表示,很多小型甚至中型私募,银行说什么就是什么,只要能进银行经销体系怎么都行。

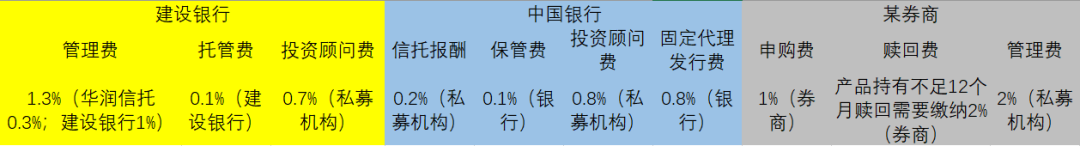

以信托型私募基金为例,从最后的利益分成来看,商业银行占据着绝对分量。

▲资料来源:(私募渠道提供的合作案例)

▲资料来源:(私募渠道提供的合作案例)上述私募渠道端负责人提供给第一财经的一份材料显示,银行通常会从投资人客户处收取托管费、发行费等费用。

需要注意的是,除了上述几大费用外,银行还会从私募基金1%~2%的管理费收益中抽取2成~5成作为额外提成。

“具体抽取多少得看和银行谈的情况。”上述渠道端负责人表示。

券商和私募机构合作时并不需要从管理费中额外抽取2~5成作为额外提成。但是当投资人客户持有产品时间不足12个月即赎回时,需要向券商缴纳2%的赎回费用。

除了比券商收取更多费用,银行对于私募产品的准入条件也更加苛刻。

上述北京地区阳光私募经理表示,受限于规模及其他因素,像它们这样的中小型券商很难“入银行法眼”。银行喜欢那种收益高、业绩稳定、以及持仓比例分散的私募基金。

“比如我今年业绩做得很好,但是持仓股票过于集中,银行也不喜欢。”私募经理解释道。

银行希望控制私募机构的回撤比例,就算你的股票持仓分散、业绩也不错,但哪天回撤比例过大,“可能银行一个电话就打过来了”。

此外,银行对于私募基金历史业绩有着非常高的要求。

私募经理表示,如果某机构把银行以前发的产品做烂了,可能从此以后就进入银行的黑名单,再也得不到银行的渠道支持了。

行业二八分化明显

除上述条件外,多家大型券商及银行对私募产品规模做出了明确限制,并提出“历史累计产品金额超过5亿”、“管理人管理规模5亿以上”、“只接实力雄厚的产业基金”等硬性限制规定。

私募规模不同,能够合作的银行级别也不一样。不少大型私募基金公司、明星基金经理一般都能获得各家银行总行的青睐,如李旭利仍在任时的上海重阳,其在交通银行总行2天即募集12亿元。而话语权不足的中小型私募机构,通常只能与分行合作,资金募集规模一般在亿元上下。

从2020年全年数据来看,私募证券行业二八分化现象十分严重。

▲资料来源:平安私募基金年度报告

▲资料来源:平安私募基金年度报告平安私募基金年度报告显示数据可查的私募管理人共8170家,其中管理规模100亿以上私募仅70家,占比0.86%;管理规模10亿以上私募合计545家,占比仅为6.67%,但新发产品数量至少占到43%以上。

私募行业马太效应明显,少部分私募掌握了行业大部分的管理规模。头部私募(管理规模50亿以上)主要策略以股票策略、固定收益为主,并且量化私募在中大型管理人中有崛起之势。

如同上文所说,造成私募行业二八分化的原因绝不仅仅是渠道准入这一条,和公募基金类似,业绩好规模大、有市场影响力的、公司老大有行业地位、或者有明星基金经理加持的私募产品,更容易受到市场认可和资金追捧,种种因素叠加在一起,自然促成了私募市场的马太效应。